[AD] 運営維持のため、一部広告リンクを設置する場合がございます(詳細)

「ボリンジャーバンドだけでFXは勝てるのか?」という質問への答えは「単独で一貫して勝つのは困難だが、トレーダーの経験と使い方、MACDやRSIとの組み合わせで勝率は大幅に上がる」です。

ボリンジャーバンドは多くのFXトレーダーが使う優秀なテクニカル指標の1つですが、移動平均線ベースの遅行指標のため「ダマシ(ヘッドフェイク)」が発生します。

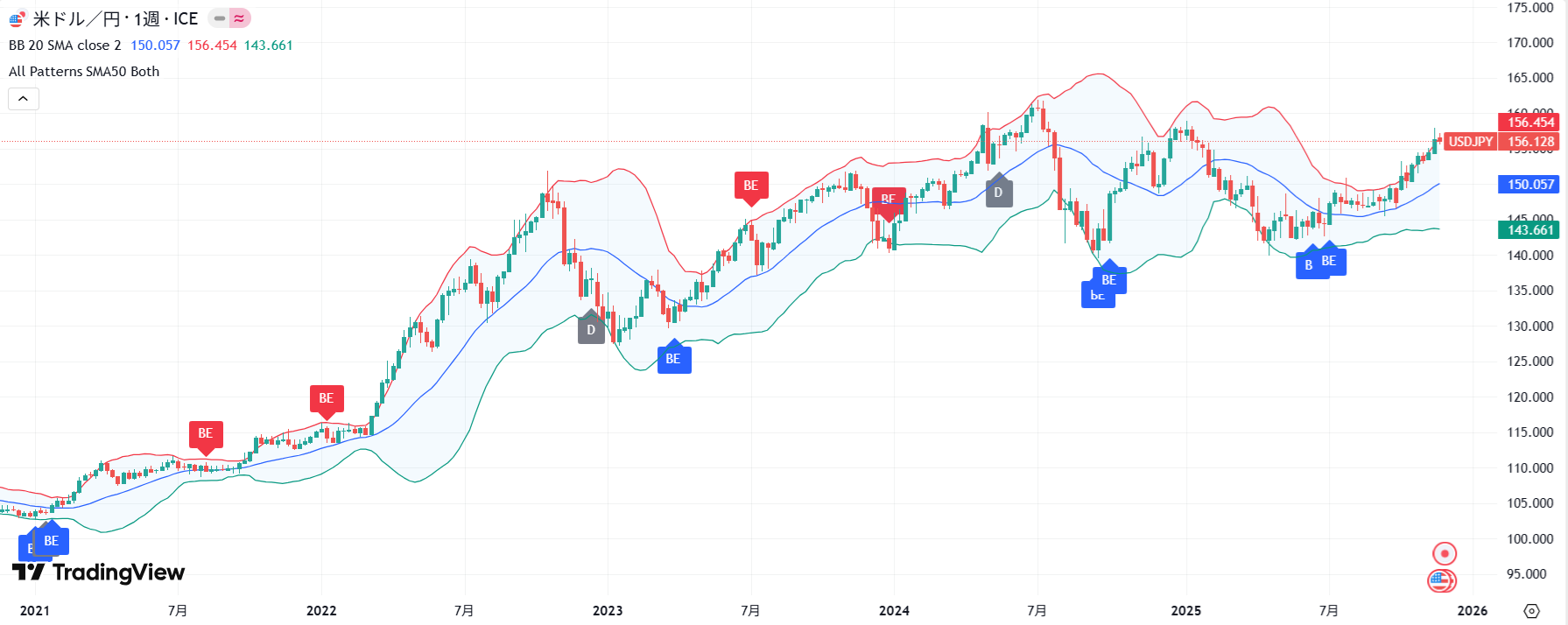

例えば米ドル円のようにレンジとトレンドを繰り返す通貨ペアでは、バンドの形状を読み解き、他の指標で裏付けを取ることが重要です。

本記事では、FX初心者でも再現できる設定やボリンジャーバンドの4つの状態、順張り手法と逆張り手法、MACDやRSIとの組み合わせまで、実践的な手法を解説します。

目次

ボリンジャーバンドは、移動平均線と標準偏差の帯(バンド)

ボリンジャーバンドは、統計学の「標準偏差」を使って将来の価格変動範囲を予測するテクニカル指標です。

アメリカの財務アナリスト、ジョン・ボリンジャー氏が考案しました。

チャート上では、中心に移動平均線(一定期間の終値の平均値をつないだグラフ)が走り、その上下に2本ずつライン(標準偏差)が描かれ、全体が帯(バンド)のように見えます。

バンドの幅=標準偏差は、「データの平均値からのばらつき」を意味し、σ(シグマ)という単位で示しています。

拡大・収縮する様子から、相場のボラティリティ(価格変動の度合い)を読み取れる点が特徴です。

+2σ ──── 買われすぎエリア

0 ──── 中心線(移動平均線)

−2σ ──── 売られすぎエリア

統計的には、価格の約95.5%が±2σ(標準偏差)のバンド内に収まるとされています。

このバンドの幅が相場のボラティリティ(価格変動の度合い)を表します。

- ±1σ内に約68.3%のレートが収まる

- ±2σ内に約95.4%のレートが収まる

- ±3σ内に約99.7%のレートが収まる

±2σを超えるのは約4.6%の確率(20回に1回程度)です。

ただしこれは過去のデータに基づいた統計であり、未来のレートがバンド内に収まることを保証するものではありません。

強いトレンド時は連続してバンドを超え続けますので注意しましょう。

開発者がおすすめのボリンジャーバンドの設定は、期間20・標準偏差±2σ

ボリンジャーバンドの設定は「期間」と「σ(シグマ=標準偏差)」 の2つです。

開発者ジョン・ボリンジャー氏は移動平均線と±2σの合計3本を基本としました。

多くのトレーダーが利用する5本表示のうち±1σは不要ということです。

パラメータについては、中期的なトレンドとボラティリティの情報を得るのに十分な期間として期間20を推奨しています。

統計的には±2σ内に価格が収まる確率は約95.4%ですので、初心者にも使いやすい設定といえます。

期間で前後するボリンジャーバンドの設定

ボリンジャー氏の著書「ボリンジャーバンド入門」では、基本設定「期間20・標準偏差±2σ」を短期や長期に応用する場合の考え方も示されています。

| 短期 | 期間10 | 標準偏差±1.9σ |

| 長期 | 期間50 | 標準偏差±2.1σ |

ただし、「どの期間であっても標準偏差±2σが良い」と解説していた時もあります。

まずは標準設定である「期間20、標準偏差±2σ」から試してみて、ご自身の取引スタイルや分析対象の銘柄に合わせて調整していくことをお勧めします。

FX相場におけるボリンジャーバンドの4つの状態

ボリンジャーバンドの「状態」は、相場の勢いをざっくり判断するためのサインです。初心者は以下4つを覚えましょう。

1.スクイーズ:収縮

バンドの幅が狭くなっている状態です。

FX市場で買いと売りが拮抗し、為替レートが一定範囲で上下しています。

東京時間の午後や欧州市場開始前など、取引が少ない時間帯に多く見られます。

焦ってエントリーせず、重要経済指標発表前は特に注意しましょう。

2. エクスパンション:拡大

バンドの幅が広がっている状態がエクスパンションです。

バンドがラッパ状に開き、ボラティリティが高まりトレンドが発生する合図です。

ロンドン市場開始時や米国雇用統計発表時など、大きなニュースや経済指標発表でよく発生します。

まずバンドが「しっかり開いている」ことを確認しましょう。

±2σを終値で抜けたら順張りでエントリーを検討します。

3. バンドウォーク:トレンド継続

為替レートが±1σや±2σに沿って動き、ミドルバンドまで戻らない状態です。

強いトレンドが継続しています。

米国市場の時間帯や日銀・FRBの政策発表後などに頻繁に発生します。

逆張りは危険ですので、順張りで乗り続けることが推奨されます。

4. ボージ:トレンド終了の予兆

ポージとは、バンド幅が最大に広がった地点です。相場の過熱感やエネルギー放出の限界を示します。

ボリンジャーバンドの順張りで勝つ手法

「順張り」は、相場の流れに逆らわず上昇中なら買い下落中なら売りで「波に乗る」手法のことです。

開発者であるジョン・ボリンジャーは、基本的に順張りの戦略を推奨しています。

ドル円で順張りするなら、スクイーズ → エクスパンションの流れをつかみましょう。

順張りで勝つための3ステップ

- 待つ(スクイーズ): バンド幅が極端に狭くなり、エネルギーを充電している期間を見つけます。

- 乗る(エクスパンション): 価格が±2σを強くブレイクし、バンドが上下に「ラッパの口」のように開き始めたらエントリーします。

- 伸ばす(バンドウォーク): バンドに張り付く強いトレンドに乗って利益が大きくなります。その後はボラティリティに応じて利益を確定します。

決済はあらかじめ「バンド内に価格が戻った時」や「反対側のバンドが閉じ始めた時」など、自身でルールを決め、徹底するように心がけましょう。

ただし、バンドが開いていない状態での±2σタッチはレンジの端に到達しただけの「ダマシ」の可能性があります。

逆張りポイントですので、混同しないよう注意しましょう。

ダマシ(ヘッドフェイク)とは

ダマシとは、テクニカル分析で導いた売買シグナルと逆方向に価格が動く現象です。

例えば、ボリンジャーバンドで「+2σを上抜けたから買い」とエントリーしたのに、すぐに価格が下落してしまうケースなどを指します。

FXでは特にブレイクアウト後のダマシが頻発します。サポートライン(支持線)やレジスタンスライン(抵抗線)をブレイクしても、シナリオ通りに価格が伸びず、元の水準に戻ってしまうことがあります。

ボリンジャーバンドの逆張り手法

逆張りとは、価格が下落している時に買い、上昇している時に売る手法です。

ボリンジャーバンドでは、価格がバンドの下限(−2σや−3σ付近)を大きく割り込んだ時に、一時的な反発を狙って買いエントリーします。

統計的に±2σ内に約95.4%の価格が収まるという性質を利用し、「バンドの外に出た価格はいずれ中心(ミドルバンド)に戻ってくる」という前提で取引をするのです。

逆張りのタイミングは、基本的に価格が-2σに到達した時です。一時的な反発を見込み、エントリーします。

特にエクスパンション後の縮小局面で-2σに到達した時は、逆張りに最適と言われています。

ローソク足とは反対側のバンドが方向を変え始めたタイミングが、トレンドの終了を示唆していますので、逆張りでの新規エントリーを検討しましょう。

なお、強いトレンドが発生している時、特にバンドウォーク(価格がバンドに沿って動き続ける状態)が発生している局面で逆張りすると、トレンドに逆らうことになり大損してしまいます。

下落トレンドが強いとさらに下げ続けるため、損切りラインの設定が重要となります。

順張りと逆張りに正解は無く、強いトレンドでは順張り、レンジ相場では逆張りという使い分けが一般的です。

相場環境を正しく判断し、適切な戦略を選択することが成功のポイントです。

ボリンジャーバンドと他の指標の組み合わせ

ボリンジャーバンドとMACD(順張り)、ボリンジャーバンドとRSI(逆張り)の組み合わせを解説していきます。

1.ボリンジャーバンド × MACD(順張り)

ボリンジャーバンドとMACDを組み合わせると、トレンドの強さとエントリーの精度を同時に確認できる、相性の良い手法になります。

ポイントは「方向性がそろった瞬間を狙う」ことです。たとえば、ボリンジャーバンドがスクイーズからエクスパンションへ移行し、ローソク足が+2σを明確に突破した局面で、MACDが同時にゴールデンクロスを作れば、相場に上昇の勢いがついてきた強力なサインとなります。

逆に、−2σ割れとデッドクロスの組み合わせは下落の加速を示唆します。

ボリンジャーバンドはボラティリティを、MACDはトレンドの転換点を捉えるため、両方を重ねることでダマシを減らし、順張りの成功率を高めることができます。

ダマシを減らすためには、1つのインジケーターだけで判断せず、トレンドの初動を正確に捉えることが重要です。

2.ボリンジャーバンド ×RSI(逆張り)

ボリンジャーバンドとRSIは、トレンド系とオシレーター系という性質の異なる指標を組み合わせることで、過熱感と方向性の両方をチェックできる組み合わせです。

価格が±2σ(または±3σ)に触れたタイミングで、RSIが70%以上なら「買われすぎの売り」、30%以下なら「売られすぎの買い」という判断が基本となります。

例えばレンジ(横ばい)相場でバンドがスクイーズ気味の際にレートが+2σに到達したタイミングかつRSIが 70以上(買われすぎ)でエントリーし、戻り(下げ)を狙います。

ボリンジャーバンドの限界を理解しよう

ボリンジャーバンドは便利な指標ですが、FXでは「ボリンジャーバンドだけで勝つ」のは難しいといえるでしょう。

まず、ボリンジャーバンドは「遅行指標」と呼ばれ、価格が動いた後に形が作られるため、未来を予測できるわけではありません。

また、強いトレンドが発生した時には、価格が±2σの外側を連続して進むこともあり、バンド内に戻るとは限りません。

そして、為替は急に動くことが多く見せかけのシグナル(ヘッドフェイク)も起こります。

そのため、ボリンジャーバンドは必ず他の情報と組み合わせて使うのが基本です。

RSIで「買われすぎ・売られすぎ」を数値で判断し、MACDでトレンドの方向や強さを確認します。

さらに、経済指標カレンダーで大きなニュースがある時間帯を避けることも重要です。

複数の指標が同じ方向を示した時だけエントリーすれば、勝率を大きく高めることができます。

ボリンジャーバンドに関するよくある質問

ボリンジャーバンドは意味がないって本当?

いいえ。±2σタッチで機械的に逆張りなど、間違った使い方をすると意味がありません。ただしバンドの開き具合を見極め、MACDやRSIと組み合わせて使うことで、FXトレーダーにとって強い味方となります。

ボリンジャーバンドだけでFXは勝てますか?

単独で一貫して勝つのは困難です。MACDやRSIとの組み合わせ、トレーダーの経験などが必須です。

ドル円以外の通貨ペアでも使えますか?

使えます。ただしボラティリティが高いポンド円やポンドドルでは設定調整が必要です。

経済指標発表時は使えますか?

急激な値動きでヘッドフェイクが多発するため避けるのが無難です。

まとめ

ボリンジャーバンドだけでFXに勝ち続けるのは難しい理由は、①遅行指標であること、②強いトレンドではバンドを連続突破すること、③ダマシが多いことの3点が挙げられます。

しかし、ドル円で「スクイーズ→エクスパンション→バンドウォーク」の流れを読み、MACDでトレンド方向を確認、RSIで過熱感をチェックすると勝率は改善するでしょう。

ボリンジャーバンドだけではありませんが、1つの指標だけに頼らず複数の根拠が揃った時だけエントリーすること、トレーダーとして経験を積むことが重要です。