[AD] 運営維持のため、一部広告リンクを設置する場合がございます(詳細)

FXで「ロットはどのくらい張るべきか?」に迷う人向けに、ケリー基準をやさしく解説します。

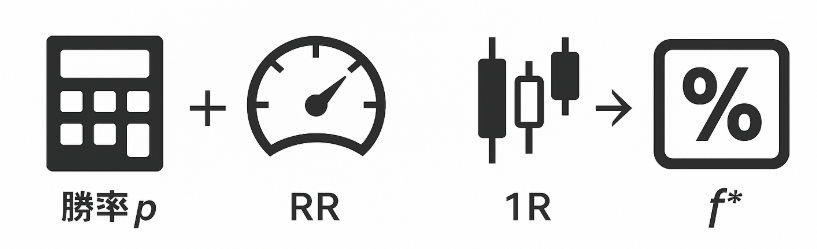

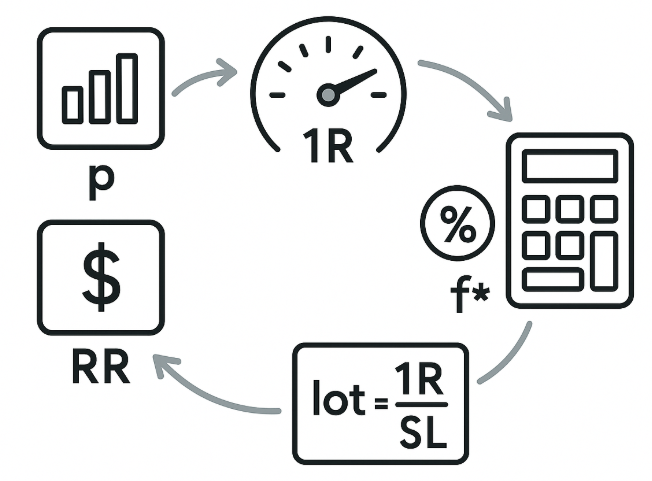

ケリー基準とは、勝率(p)とリスクリワード比(RR)から、1回の取引で口座の何%をリスクに取るかを数式で決める方法です。

基本の考え方と計算手順、ロットへの落とし込み、初心者でも安心な分数ケリー(½・¼)の使い方まで紹介していきます。

感覚頼みを卒業し、ブレない資金管理を身につけましょう。

目次

ケリー基準とは?FXでの基本と考え方

ケリー基準は「1回の取引で口座の何%をリスクに取るか」を、勝率とリスクリワード(RR)から導く考え方です。

感覚ではなく数値で張り方を決めるため、ブレにくい資金管理ができます。

ポイントは、損切り幅を1Rという共通の物差しに置き換え、そして利益を伸ばせるときほど、適切にリスク割合が大きくなることです。

とはいえ相場は常に同じではありません。まずは理論を理解しつつ、実運用では小さめの割合から始めるのが安全です。

ケリー基準の意味(勝率とリスクリワードから決める)

ケリー基準は、長期的に口座残高が最も伸びやすいリスク割合を教えてくれます。

入力は「勝率 p」と「RR(平均利益÷平均損失)」の二つだけなので、初心者でも概要を理解しやすいでしょう。

直感的には、勝つ確率が高いほど、また勝ったときの平均利益が損失より大きいほど、1回に取ってよいリスク%は増えます。

逆に、勝率が低い、または利益が小さい戦略なら、自然と小さく張る結論になります。

計算で得られた%は口座に対する1回の許容損失を意味し、ここからロットを逆算します。

ケリー基準に関する用語整理(勝率p・平均利益R・平均損失R)

理解を簡単にするため、損切り幅を1Rと呼びます。たとえばUSD/JPYで30pipsの損切りなら、1R=30pipsです。

勝ったときの平均が+60pipsなら+2R、負けの平均は通常−1R前後になります。

勝率pは「何回中何回勝ったか」、RRは「平均利益R ÷ 平均損失|R|」で表します。

Rという共通単位にしておくと、通貨ペアやボラティリティが違っても比較しやすく、そのままケリーの計算に使えます。

メリットと注意点(最適成長を狙えるが過信はNG)

ケリー基準の強みは、毎回の気分に左右されずにリスク%を決められることです。

勝率やRRが改善すれば自然にリスクが大きくなり、悪化すれば小さくなるため、成長と防御のバランスを取りやすくなります。

ただし、入力値は過去や直近の成績から推定するため誤差がつきものです。

理論どおりのフル・ケリーで張ると、想定外のドローダウンが起きやすく、初心者には負担が大きいでしょう。

まずは「半ケリーや四分の一ケリーなどの分数ケリーで運用し、週次や月次で勝率と平均Rを更新して見直す」この慎重さが、長く続けるための現実的な使い方です。

FX向けケリー基準の計算方法(やさしい数式と手順)

ここでは、ケリー基準をR(リスク倍率)でシンプルに計算し、実際のロットへ落とし込む流れを示します。

数式は最小限にし、初心者でもそのまま使える手順と具体例で解説します。

期待値とケリー基準の関係をシンプルに

まず損切り幅を1Rと決めます。平均利益がkR(k=平均利益が何Rか)、勝率がpなら、期待値の式で表せます。

E = p×k − (1−p)

また、ケリー基準が与える1回の最適リスク割合は

f = (p×(k+1) − 1) / k*。

直感は「pやkが高いほど f* は大きく、低いほど小さい」。

推定誤差を考慮し、実運用は½ケリーや¼ケリーに下げて使うのが安全です。(詳細は後述)

FXの数値で計算してみる(USD/JPYの具体例)

口座100万円、p=0.45、k=2.0、SL=30pipsとします。

- f*(最適リスク割合)=(0.45×3 − 1)/2=0.175(17.5%) → ½ケリーなら 8.75%。

- 1回の許容損失=100万円×0.0875=87,500円=1R。

- USD/JPYは1万通貨=1pipあたり約100円なので、30pipsの損失は1万通貨で3,000円。

- 必要ロット=87,500÷3,000 ≒ 29万通貨。

上記の考えから、利確目安はk=2.0R → 約60pips(ゾーンやトレーリングで調整)と決定することができます。

必要な入力値の集め方(勝率とRRの測り方)

チャート画面の右端固定(バーリプレイ)で、同一ルールを100トレード以上検証し、各取引の勝ち負け・獲得Rを記録します。

そこから、p(勝率)とk(平均利益R)、平均損失R(原則−1R)を算出します。その際、スプレッド・滑り・スワップは厳しめに見積もっておきましょう。

直近の実取引でも同じ記録を続け、週次で更新→ケリー割合を見直す。この「測る→更新」のサイクルが安全運用のカギです。

ケリー基準の使い方|ロットとリスク管理の実務

ここでは、計算で得たケリー割合を実際のエントリーに落とし込み、解説を進めていきます。

口座残高から1回の許容損失を決め、SL幅とpips価値でロットを逆算し、さらに分数ケリーで安全側に運用し、定期的に見直す流れまでをまとめます。

口座残高から1回のリスク%を決める

まずケリーの理論値 f* をそのまま使わず、初心者は½ケリーや¼ケリーに下げることをおすすめします。

たとえば f*=12%なら½ケリーで6%が1回の許容損失。口座100万円なら6万円=1Rです。

ここで注意したいのは、1Rは毎回同じ割合にすること。

勝っても負けても、口座残高に対する一定%で統一すると、資金曲線が安定し、過剰ベットの暴走を防げます。

ロットの求め方(SL幅×pips価値で逆算)

1R(許容損失額)が決まったら、ロット=1R ÷(SL pips × pips価値)で求めます。

例:USD/JPY、SL=30pips、1万通貨で1pip≒100円、1R=60,000円なら、30×100=3,000円/1万通貨

上記の場合、必要ロットは 60,000÷3,000=2万通貨です。このロットで発注し、SLは無効化点の外、TPは2R以上を目安に置きます。

建値やP/Lは検討時に非表示にし、ラインの後出し変更は基本的にNGです。

分数ケリー(½・¼)で安全に使うコツ

ケリーは成長最大化の理論ですが、入力値がブレるとドローダウン(DD)が大きくなります。

分数ケリーは、この弱点を実務的に緩和する方法です。

½ケリーは成長率の多くを保ちつつDDを圧縮、¼ケリーはさらにメンタル負荷が低く、初心者向きと言えるでしょう。

また最初は、¼ケリー+固定上限(例:口座の1%/回まで)の二重ガードにすると、相場変化や推定誤差に強くなります。

いつ見直す?(週次・月次の更新ルール)

勝率 p と平均利益R(=k)は固定ではありません。

週次や月次でトレード記録を集計し、最新の p・k を更新するようにしてください。。

E(期待値)や最大DDが悪化したら、自動で分数を下げる運用に切り替えます(例:½→¼)。

連敗が所定回数に達したら一時停止→検証→再開の手順を明文化しておきましょう。

数値ベースの見直しサイクルを習慣化するほど、ケリー基準の数値はより最適化されていくはずです。

ケリー基準に関する初心者がつまずきやすいポイントと対策

ケリー基準は便利ですが、入力値がブレると結果も大きく揺れます。

まずは安全側で小さく始め、数字の取り方と見直しルールを整えることが大切です。

ここでは、初心者がよくハマる落とし穴と、今日からできる対処をまとめます。

入力値のブレに弱い

勝率や平均Rは常に一定ではありません。バックテストでは良かったのに、実運用で下がるのは普通に起こります。

そこで対策として、理論値のフル・ケリーは使わず、¼〜½ケリーに縮小してスタートします。

直近1〜3か月の実績で勝率や平均Rが悪化したら、自動で分数を一段下げる運用に切り替えましょう。

連敗・ドローダウン時の縮小ルール

ケリーは勝てるほど張りやすい設計ですが、連敗が重なる相場局面も必ず来ます。

感情でロットをいじると崩れるので、停止・縮小のIF-THENを先に決めておくと良いでしょう。

例:

- 連敗6回または−5R到達→取引停止

- チャート画像とメモで要因を振り返る

- 次回は¼ケリーで再開

停止中は検証に集中し、スプレッドや滑りを厳しめに入れて再評価するようにしてください。

復帰条件も「直近20トレードでE>0」など、数値で明文化しておきましょう。

スプレッド・滑り・ニュース時のズレを必ず計上

バックテストや日々の集計では、スプレッド・滑り・スワップを必ず反映しましょう。

指標前後はスプレッドが数倍に広がることもあります。

ルールとして「発表後5分は新規禁止」「乖離が大きい日はロット半分」など、執行面のガードも用意しておくと、ケリーの入力値(勝率・平均R)が安定しやすくなります。

証拠金維持率・最大レバなど現実の制約を確認

理論上のロットが出ても、口座の最大レバレッジや証拠金維持率が先に限界を迎える場合があります。

特に複数ポジションを持つ運用では、合計の必要証拠金が膨らみ、ロスカット水準が近づきます。

ケリーで決めた1回のリスク%に加え、「同時保有の上限数」「通貨の相関(同系の買い持ちを重ねない)」など、口座全体の安全率を管理してください。

理論と現実を揃えるほど、資金曲線はなめらかになります。

相場環境の変化への対応が必要

ケリー基準の計算に使う「勝率」や「リスクリワード比」は、あくまでも特定の期間におけるトレードの平均値です。

しかし、FX相場にはトレンド相場とレンジ相場のサイクルがあり、相場環境が変われば手法の期待値も激変するという点に注意しなければなりません。

トレンド相場での検証データをもとに算出したケリー割合を、期待値が低下したレンジ相場でそのまま適用し続けると、資金を一気に失うリスクがあります。

相場環境の変化に合わせて、リスク調整をするようなルール決めが必要です。

試行回数不足による「過剰ベット」に注意

ケリー基準は、入力する「勝率」と「リスクリワード比」が、長期的に収束した正確な数値であることを前提としています。

しかし、初心者のうちは検証データが少なすぎる状態で計算を行い、リスクを取りすぎてしまう傾向があります。

わずか十数回から百回程度のトレード結果は、手法の真の実力ではなく、単なる「運による上振れ」を反映している可能性が多分にあります。

統計的な裏付けがないまま算出した数値をもとに高いレバレッジをかけてしまうと、一瞬で市場から退場してしまうことになりかねません。

ケリー基準と他の手法の合わせ技

ここでは、ケリー基準で決めた「張り方」を、実際のエントリー手順や手仕舞い方法とつなげます。

資金管理と売買ルールを別物にせず、同じ物差し(R)で統一して運用すると、判断がシンプルになるでしょう。

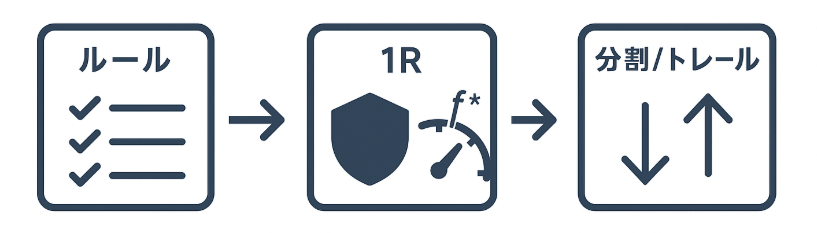

R基準・IF-THENチェックと組み合わせる

まずは売買ルールをIF-THENで文章化し、評価はRで揃えます。

例としては「上位足でトレンドと重要ゾーンを確認し、条件を満たせば(足の確定やブレイク)エントリー」などです。

無効化点の外にSLを置き、その距離を1Rと定義。ケリー基準で決めた1回のリスク%=1Rに合わせてロットを計算を進めてください。

建値や日次P/Lは検討時に隠し、判断は「条件が揃ったか」「Rの損益で妥当か」に限定すると、迷いが減るでしょう。

分割エントリー/分割利確とケリーの相性

たとえば2回に分けてエントリーする場合でも、合計の許容損失が1Rを超えないように配分します(例:0.5R+0.5R)。

利確も同様に、1R・2Rなどの節目で一部を確定し、残りはトレーリングで伸ばす設計にすると、平均利益Rが安定しやすくなるでしょう。

ポイントは、分割しても合計リスクは常にケリー由来の1Rに収めること。ここが崩れると、理論の効果が薄れてしまうので、注意が必要です。

デイトレとスイングでの使い分け(更新頻度・尺度)

短期のデイトレはサンプルが貯まりやすい反面、スプレッドや滑りの影響が相対的に大きくなります。

週次で勝率と平均Rを更新し、分数ケリーの割合もこまめに見直しましょう。

一方で、スイングはサンプルが少ないため、推定誤差が大きくなりがちです。最初は¼ケリーなど小さめで運用し、問題がないか月次でチェックするようにしてください。

どちらの場合も、期待値が悪化したら自動で縮小、連敗が所定回数に達したら一時停止となります。

尺度(R)と更新頻度をルール化しておくと、手法と資金管理が無理なく噛み合ってくるでしょう。

「定額リスク法(2%ルール等)」を安全装置として組み合わせる

ケリー基準は、「資金効率を最大化する」ための強力な武器ですが、算出されるリスク%が大きくなりやすく、メンタルが耐えられなかったり、一回のミスで大きなドローダウンを招いたりする懸念があります。

そこでおすすめなのが、FXで広く知られている資金管理術「定額リスク法(2%ルール等)」を上限フィルター(安全装置)として組み合わせる方法です。

毎回のトレードで「ケリー基準で算出したリスク%」と「自分で決めた上限%(例:2%)」を比較し、常に低い方の数値をロット採用することで、リスクを抑えやすくなります。

まずは上限を1%や2%に固定し、ケリー基準の算出値がその上限を安定して上回ることを確認できてから、徐々に上限を「ケリー値の1/2」などへシフトしていくとよいでしょう。

まとめ:ケリー基準で「ロットの張り方」の最適なプランニングを!

ケリー基準は、勝率pとリスクリワード(RR)から1回の許容リスク%を決め、感覚のブレを抑える資金管理の土台です。

最初は計算に手こずるかも知れませんが、習得できれば、感覚に頼らない、数値的な条件をベースとしたトレード戦略を確立できるでしょう。

毎回全ての数値を自分が算出することは難しいため、慣れてきた際には、AIを活用してケリー基準を自動で出力していくのが良いかも知れません。

以上、参考にしていただければ幸いです。