[AD] 運営維持のため、一部広告リンクを設置する場合がございます(詳細)

おはようございます。だいまんです。

2021年9月30日の相場分析です。

目次

昨日のマーケット

昨晩の海外市場は、米長期金利の高止まりや月末・四半期末のドル買い需要に、ドルの上昇が続いた。米10年物国債利回りは、昨日の1.560%から1.496%まで低下後、1.553%まで反発、NY株価3指数は、値ごろ感から反発してスタートし、NYダウやS&Pは、プラス圏を保ったが、ナスダックはプラス圏を維持出来ずに引けた。ECBフォーラムで、ラガルドECB総裁が「ユーロ圏は年末には危機前の水準まで戻すだろう」、「現在のインフレ高も一時的」、パウエルFRB議長が「インフレが予想よりも高いままであれば、FRBは対応する」、「利上げまでには非常に遠い」と発言したが、新味はなく影響は見えなかった。

ドル円は、今年の高値を更新する112.05まで上昇、ユーロドルは、昨年7月以来の安値となる1.1590まで下落、ポンドドルも今年1月以来の安値となる1.3412までじり安となった。

一方クロス円では、ユーロ円は129.68まで下落後130.04まで反発、ポンド円が149.92から150.53、オージー円は89.19から80.53で推移、NZD円が76.78、カナダ円が87.65まで一時下落した。

9月30日の注目材料

- 07:45 (NZ) 8月住宅建設許可件数 [前月比] (前回2.1%)

- 08:50 (日) 前々週分週間対外対内証券売買契約等の状況 [対外中長期債] (前回1兆7614億円)

- 08:50 (日) 前々週分週間対外対内証券売買契約等の状況 [対内株式] (前回1287億円)

- 08:50 (日) 週間対外対内証券売買契約等の状況 [対外中長期債] (前回–)

- 08:50 (日) 週間対外対内証券売買契約等の状況 [対内株式] (前回–)

- 08:50 (日) 8月鉱工業生産・速報値 [前月比] (前回-1.5% 予想-0.5%)

- 08:50 (日) 8月鉱工業生産・速報値 [前年同月比] (前回11.6% 予想12.1%)

- 08:50 (日) 8月小売業販売額 [前年同月比] (前回2.4% 予想-1.0%)

- 08:50 (日) 8月百貨店・スーパー販売額・既存店 [前年同月比] (前回1.3% 予想-2.6%)

- 09:00 (NZ) 9月NBNZ企業信頼感 (前回-14.2)

- 09:00 (NZ) 9月NBNZ企業自社業績予想指数 (前回19.2)

- 10:00 (中) 9月国家統計局製造業PMI (前回50.1 予想50.2)

- 10:00 (中) 9月国家統計局非製造業PMI (前回47.5)

- 10:30 (豪) 8月住宅建設許可件数 [前月比] (前回-8.6% 予想-4.0%)

- 10:30 (豪) 8月民間住宅着工許可件数 (前回-5.8%)

- 10:30 (豪) 8月住宅ローン (前回0.6%)

- 10:30 (豪) 8月民間部門貸付 (前回0.7%)

- 10:45 (中) 9月財新製造業PMI (前回49.2 予想49.5)

- 14:00 (日) 8月新設住宅着工戸数 [前年同月比] (前回9.9% 予想10.0%)

- 15:00 (英) 第2四半期GDP・改定値 [前期比] (前回4.8% 予想4.8%)

- 15:00 (英) 第2四半期GDP・改定値 [改定値](前年同期比) (前回22.2% 予想22.2%)

- 15:00 (英) 第2四半期経常収支 (前回-128億ポンド 予想-157億ポンド)

- 15:00 (独) 8月輸入物価 [前年比] (前回15%)

- 15:00 (独) 8月輸入物価 [前月比] (前回2.2%)

- 15:45 (仏) 8月卸売物価指数 [前月比] (前回1.3%)

- 15:45 (仏) 8月消費支出 [前月比] (前回-2.2% 予想0.0%)

- 15:45 (仏) 9月消費者物価指数・速報値 [前月比] (前回0.6% 予想-0.1%)

- 15:45 (仏) 9月消費者物価指数・速報値 [前年同月比] (前回1.9% 予想2.2%)

- 16:00 (スイス) 9月KOF景気先行指数 (前回113.5 予想110.0)

- 16:10 (日) 黒田東彦日銀総裁・あいさつ(全国証券大会)

- 16:55 (独) 9月失業者数 [前月比] (前回-5.30万人 予想-3.50万人)

- 16:55 (独) 9月失業率 (前回5.5% 予想5.5%)

- 18:00 (ユーロ圏) 8月失業率 (前回7.6% 予想7.5%)

- 18:30 (南ア) 8月卸売物価指数 [前月比] (前回0.7% 予想0.9%)

- 18:30 (南ア) 8月卸売物価指数 [前年同月比] (前回7.1% 予想7.2%)

- 21:00 (南ア) 8月貿易収支 (前回370億ランド 予想350億ランド)

- 21:00 (独) 9月消費者物価指数・速報値 [前月比] (前回0.0% 予想0.1%)

- 21:00 (独) 9月消費者物価指数・速報値 [前年同月比] (前回3.9% 予想4.2%)

- 21:30 (米) 週間新規失業保険申請件数 (前回35.1万件 予想32.5万件)

- 21:30 (米) 週間失業保険継続受給者数 (前回284.5万人 予想281.5万人)

- 21:30 (米) 第2四半期GDP・改定値 [前期比年率] (前回6.6% 予想6.7%)

- 21:30 (米) 第2四半期GDP・改定値 [前期比年率] (前回11.9% 予想11.9%)

- 21:30 (米) 第2四半期コアPCE・確定値 [前期比年率] (前回6.1% 予想6.1%)

- 22:45 (米) 9月シカゴ購買部協会景気指数 (前回66.8 予想65.0)

- 23:00 (米) ウィリアムズNY連銀総裁・開会の辞「FRBのパンデミック対応に関するウエビナー」

- 00:00 (米) ボスティック・アトランタ連銀総裁講演

- 00:30 (米) ハーカー・フィラデルフィア連銀総裁講演

- 01:30 (米) エバンズ・シカゴ連銀総裁講演

- 02:05 (米) ブラード・セントルイス連銀総裁講演

- 03:00 (メキシコ) メキシコ中銀・政策金利公表 (現行4.50% 予想4.75%)

- 04:30 (米) ハーカー・フィラデルフィア連銀総裁講演

- 菅自民党総裁任期満了

- 東京など19都道府県に発令中の緊急事態宣言の期限

- 米下院金融委員会・FRBと財務省のパンデミック対応に関する公聴会開催

- 米上院・つなぎ予算採決

- 米下院・「インフラ投資法案」採決

- 米国債・2年物(441億ドル)、5年物(360億ドル)、7年物(290億ドル)償還

9月30日の相場見通し

昨晩もドル買いが継続しました。株価や米長期金利は、特別大きな動きではありませんが、恐らく月末・四半期末に向けたドルの買い戻しが出ているようです。本日もこの傾向が続く可能性に注目して対応しましょう。

金融政策としては、メキシコ中銀が、政策金利を公表します。一応0.25%の利上げが想定されています。ただ、メキシコペソ相場は、特別期待感を持って対応していないようです。利上げがあれば、メキシコペソ相場の一定の下支え効果はありそうですが、既に米国金利が上昇していることで、上値を追いかけるのは、避けておいた方が良さそうです。

経済指標としては、NZ8月住宅建設許可件数と9月NBNZ企業信頼感・企業自社業績予想指数、日本の8月鉱工業生産・速報値、8月小売業・百貨店・スーパー販売額と月新設住宅着工戸数、中国では、9月国家統計局の製造業・非製造業PMIと財新製造業PMI、豪8月住宅建設許可件数と住宅ローン・民間部門貸付、英国では、第2四半期GDP・改定値と経常収支、仏8月卸売・消費者物価指数、スイス9月KOF景気先行指数、独9月失業者数・失業率と消費者物価指数・速報値、米国では、週間新規失業保険申請件数、第2四半期GDP・改定値と9月シカゴ購買部協会景気指数が発表されます。

比較的重要な指標が続くことで、結果次第で一定の反応が見えるか注目しましょう。ただ、中国のPMIは、弱い結果が見えた場合、リスクオフにつながり易く、米国の雇用指数やGDPに弱い結果が見えた場合、一時的なドル売りに繋がることで、注目しておきましょう。

本日もFRBの要人発言が続きますが、タカ派発言が続いても、既に織り込みで影響は少なそうです。また、本日米上院でつなぎ予算、米下院でインフラ投資法案が採決される予定です。順調にいけば良いですがもし、米国の債務上限の問題と絡めて、混迷が続くと株価面では、良い影響を与えないでしょう。

その他本日は、米国国債の償還日です。利払いを受けて一定の円転ニーズが出る可能性があり、ドル円の上昇にも追いかけて行くのは避けておきたいところです。

9月30日のデイ・トレード戦略

本日のデイトレード戦略です。

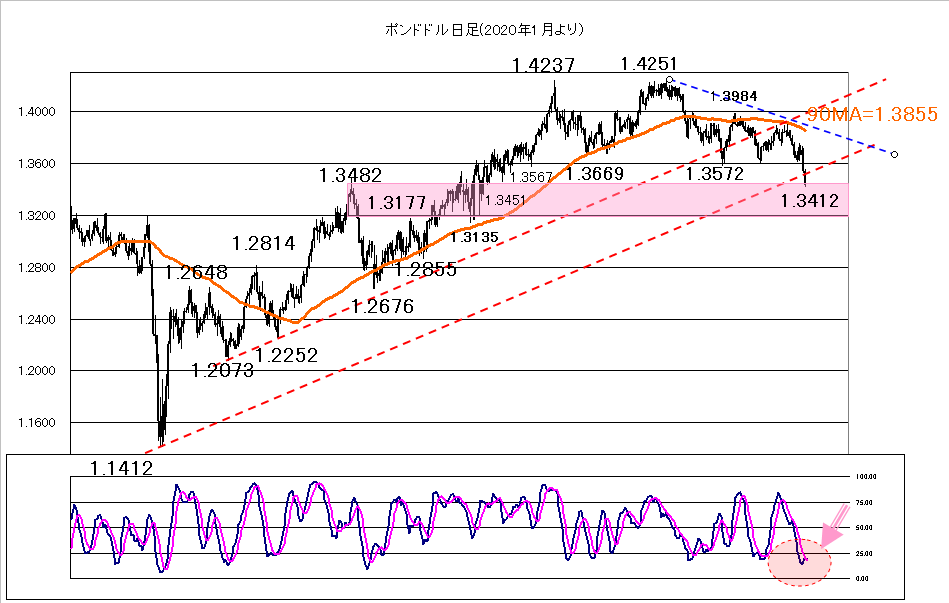

ポンドドル

- 予想レンジ:1.3400~1.3530

- 基本戦略: 戻り売り

- 予想時間:08:36 予想時レート:1.3429

高値を1.4251でCapされて、下落が直近戻り安値となる1.3572や1.3603を割り込み、1.3412まで下値を拡大。売られ過ぎにあったスロー・ストキャスティクスが、再下落気味となっており、更に調整が深まるか注目されるが、ただ、大分良い位置まで低下しており、追いかけて売るのは避けておきたい。

上値は、1.3521-55の窓の上限、それまでの安値圏となる1.3573-1.3610,1.3685-59の次の窓の下限が抑えると弱い。また超えても1.3718-37の戻り高値圏の上抜けは不透明。1.3751の戻り高値で雲の下限と絡む位置を越えて、1.38前後の雲の上限、1.3813-54なども視野となるが、90日移動平均やレジスタンスが控えており売りが出易い。1.3914の戻り高値を越えて一定の上昇期待となるが、1.3934-58の戻り高値圏、1.3984や1.4009-1.4035の窓を超えて1.4134の戻り高値、1.4186-1.4203の戻り高値圏が視野となるが、上抜けは不透明で、あくまで1.4251の高値を越えて、1.43のサイコロジカル、2016年のブレグジット決定後の戻り高値となる1.4377が視野となるが、この位置までほとんど目立ったポイントがなくなることで、1.4250,1.4300や1.4350のサイコロジカルが上値を抑えるか注目したい。

一方下値は、1.3412の維持では良いが、維持出来ないケースからは1.3304-50の戻り安値まで視野となる。この最大のリスクは、1.3188や1.3135の下ヒゲを割れるケースで、その場合相場は崩れ気味となり1.30のサイコロジカル、1.2906-33の戻り安値圏までの調整の可能性が高まりそう。ただ、一旦下支える可能性はあるが、1.2855まで割れると1.2806-1.2845ゾーン、1.2752までターゲットとなり、更に1.2676や1.2645の戻り安値を割れるケースからは、1.2438-1.2520ゾーンの戻り安値圏、1.2360まで視野となり、1.2252の戻り安値まで割れると1.2162などがターゲットとなるが、最大のリスクは1.2073の戻り安値割れで、その場合1.20のサイコロジカルがターゲットとなる。

デイの戦略としては、そろそろ良い位置の下落の可能性もあり、突っ込み売りは出来ない。早期には、若干ベンチャー気味だが、1.34の維持を確認しながら買っても、ストップは1.3550割れなどで対応。このターゲットは、1.3470-00への反発では利食い優先となる。メインは、戻りがあれば売り狙いとなる。上値は、1.3470-00、1.3530-40方向への上昇を慎重に売り上がって、ストップは1.3562越え。ターゲットは、現状の安値圏が維持されると利食っておきたい。

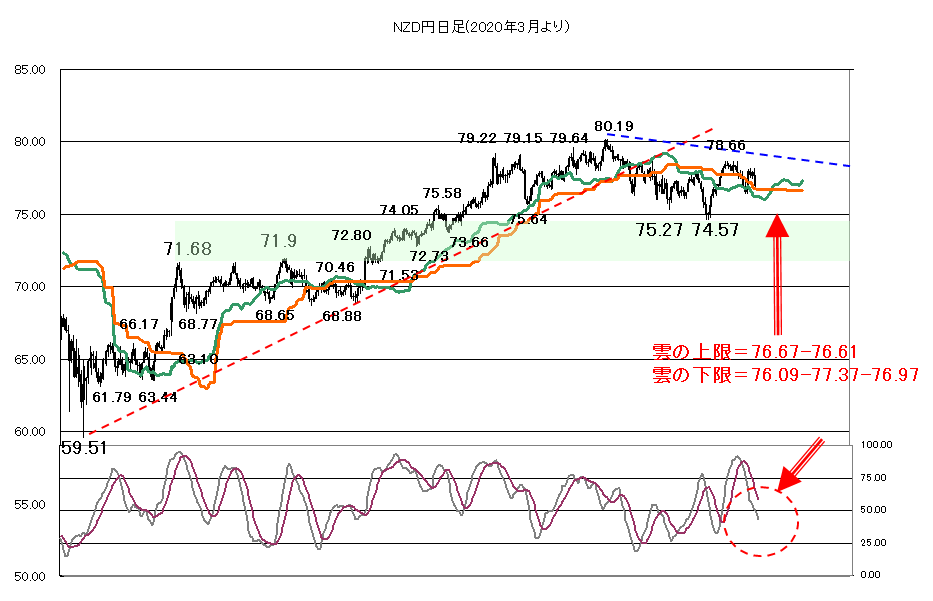

NZドル円

- 予想レンジ:76.60~77.50

- 基本戦略: 逆張り

- 予想時間:08:46 予想時レート: 76.91

上昇を80.19でトピッシュとして、下値を74.57まで拡大するも、現状この位置を維持して反発的。ただ、スロー・ストキャスティクスは、下落傾向を維持しており、戻りでは、やれやれの売りが出易い状況は続きそうだ。

上値は、78.16や78.66の戻り高値を越えて、78.77の上ヒゲ、78.89-79.15の戻り高値、79.40-80ゾーンが視野となるが抑えると上値は追えない。あくまで上値は80.19を越えて、80.62の月足の雲の上限、サイコロジカルな81円、82-83円がターゲットとなるが、88.90の高値を超えるまでは、更に上昇期待は厳しい。

一方下値は、78.70の雲の上限の維持では強いが、76.34を割れると76.08-26の戻り安値で雲の下限、74.96-75.50の戻り安値が視野となるが維持では良いが、74.57の直近安値を維持出来ずに、74.13や73.66の安値まで割れると73.20-27、72.82-85ゾーンまでターゲットとなる。こういった位置は一旦維持される可能性はあるが、72.73まで割れると72.26、71.68-86ゾーン、71.49-53の日足の窓の上限まで割れると相場が崩れ気味となり、窓の下限となる70.48-52、69.71-70.00、69.37-45の戻り安値圏まで視野となるが維持では更に突っ込み売りは出来ない。リスクは68.88や68.65の安値、下限レンジ最安値となる68.21を割れるケースで、その場合下落が加速するリスクが高まり、67.53の戻り安値、66.32-66.59の戻り安値圏なども視野となるが、長期のサポートが控える。更に割れても過去の揉み合いレンジとなる63.10-66.17ゾーンなどは底堅い位置となりそう。このリスクは61.79割れとなる。

従ってデイの戦略としては、ドル買い、円売りの狭間にあって、若干揉み合い気味で、動きがあれば、逆張りを検討したい。

上値は、78.16をストップに、77.40前後から、77.80-00まで売り上がりで、ターゲットは、76.60-80の維持では利食い優先。またこの位置の買いは、76.34をストップ、ターゲットは、同様に77円ミドルが抑えると利食い優先となる。