[AD] 運営維持のため、一部広告リンクを設置する場合がございます(詳細)

おはようございます。だいまんです。

2021年3月8日相場分析です。

目次

昨日のマーケット

金曜日の海外市場は、注目の2月米雇用統計で、非農業部門雇用者数が前月比+37.9万人と予想を上回ったほか、失業率が6.2%と予想の6.3%より強い内容となったことで、米長期金利が上昇を強めドル買いが優勢となった。また米10年物国債利回りは、一時1.6238%と昨年2月以来の高水準まで上昇したが、その後1.54%割れまで調整いたことで、ドル買いも限定された。またNYダウは、157ドル安から656ドル高まで反発したことで、リスクオフの動きは強まっていない。尚市場では「FRBは早ければ、今年中にも資産購入の減額に着手する」との思惑が浮上している模様。

ドル円は、108.64まで上昇、ユーロドルは1.1894、ポンドドルは、1.3779まで一時下落した。

一方クロス円では、ユーロ円は129.58を高値に128.85まで下落、ポンド円は、アジアの高値150.38から149.36まで売りに押され、オージー円は83.60から82.78、NZD円は77.68から77.13まで一時下落、カナダ円は、原油相場の上昇を受けて85.15から85.65まで反発した。

3月8日の注目材料

- ロシア市場休場(国際婦人デー)

- 08:50 (日) 1月経常収支 (前回1兆1656億円 予想1兆2534億円)

- 08:50 (日) 1月経常収支・季調済 (前回2兆2784億円 予想2兆2072億円)

- 08:50 (日) 1月貿易収支 (前回9651億円 予想-393億円)

- 14:00 (日) 1月景気先行指数・速報値 (前回95.3 予想96.8)

- 14:00 (日) 1月景気一致指数・速報値 (前回88.3 予想91.6)

- 15:00 (日) 2月景気ウオッチャー調査-現状判断DI (前回31.2 予想34.0)

- 15:00 (日) 2月景気ウオッチャー調査-先行き判断DI (前回39.9 予想41.0)

- 15:00 (日) 雨宮日銀副総裁講演(読売経済フォーラム)

- 15:45 (スイス) 2月失業率 (前回3.7% 予想3.8%)

- 16:00 (独) 1月鉱工業生産 [前月比] (前回0.0% 予想-0.3%)

- 16:00 (独) 1月鉱工業生産 [前年同月比] (前回-1.0% 予想-3.7%)

- 18:30 (ユーロ圏) 3月ユーロ圏投資家センチメント指数 (前回-0.2)

- 19:00 (英) ベイリー英中銀総裁講演「経済見通しについて」

- 00:00 (米) 1月卸売在庫 [前月比] (前回0.3% 予想1.3%)

- 00:00 (米) 1月卸売売上高 [前月比] (前回1.2%)

- 00:00 (米) 2月雇用傾向指数 (前回99.27)

- 06:45 (NZ) 第4四半期製造業売上高 [前期比] (前回10.0%)

3月8日の相場見通し

週末も米長期金利や株価の動きに左右される相場展開で終了しました。今週もこの動きに、一喜一憂する相場展開が続きそうです。

また週末、米国で1.9兆ドルの追加経済対策が、一部の米上院で可決されました。また中国の貿易収支が大幅に強かったことから、株価面では、これらを好感する展開が週初から強まりそうです。ただ、大分織り込まれていることもあって、出尽くし感となる可能性も残っています。特に米長期金利が上げ止まれるのか注目しましょう。

経済指標としては、日本の1月国際収支、1月景気先行指数・速報値と2月景気ウオッチャー調査、スイスの2月失業率、ユーロ圏では、独1月鉱工業生産と3月ユーロ圏投資家センチメント指数、米国では、1月卸売在庫・卸売売上高と2月雇用傾向指数、NZでは第4四半期製造業売上高などが公表されます。

金曜日は、米雇用統計で相場が動きましたが、経済指標に対する関心度が低下していることや本日はあまり重要な指標がないことで、NZの指標以外では、反応が限定される展開が続きそうです。

その他では、ベイリー英中銀総裁が「経済見通しについて」講演しますが、マイナス金利に関しては、検討はするも引き続き実施に否定的な見解が続くなら、ポンド相場の下支えとなりそうです。

3月8日のデイ・トレード戦略

本日のトレード戦略です。

ドル円

- 予想レンジ:107.90~108.90

- 基本戦略: 押し目買い優先だが、吹き値売りも

- 予想時間:08:27 予想時レート: 108.45

ドル円は下落を102.59で維持して、日足の雲やファンライン、過去の相場の上下を司るネック・ラインの106円や123.23の高値からのレジスタンスも超えて、上昇が108.64まで拡大。スピード感が早すぎるとか、当面106円から108円レンジでの推移との見方は、全く誤った形となっており、この点は全く申し訳ない。

ただ、スロー・ストキャスティクスの反転上昇も買われ過ぎ圏が近く、上値追いは引き続き厳しい状況だが、上値は、108.64の金曜日の高値を越えると、日足の窓の上限となる109.05、109.69の戻り高値を超えると109.85の昨年6月の高値が視野となるが、サイコロジカルな110円と含めて、一定の利食いが入り易く、更なる上昇は不透明となるが、リスクは111.71や112.23の戻り高値越えとなる。

一方下値は、既に米雇用統計後の安値108.10が維持されると強いが、107.82の戻り安値を割れると転換線と絡む107.16のそれ以前の高値から106.94の戻り安値が、106.37-64の戻り安値で基準線と絡む位置が視野となるが、上昇チャンネルの上限からは、買いが入り易い。ただ、105.83-85の戻り安値を割れると105.20、サイコロジカルな105円が視野となるが、更に突っ込み売りは出来ない。ただ、104.92の戻り安値を割れると調整気味となり、104.55-86まで視野となる。また104.41の戻り安値を割れると相場崩れ気味となるが、ただ、下値には出遅れた雲が控えており、104.05-20の戻り安値圏で、日足の雲の上限が控える位置が視野となるが、買いが入り易い。ただし割れると雲の下限が位置する103.45-57まで視野となるが、維持では堅調が続く。このリスクは、103.33の安値を割れるケースで、その場合103円方向への調整となるが、維持されると更に突っ込み売りは出来ないが、102.96や102.59を割れると102.50前後のサイコロジカル、101.99の戻り安値、更にサイコロジカルは101.50がターゲットとなるが、引き続き買いが入り易い。最大のリスクは101.19の安値割れとなるが、その場合100.58のフィボナッチ・リトレースメント(75.31-125.86)までターゲットとなる。ただ、100円のサイコロジカルを直ぐに割れることは想定できず、買い下がり位置との見方は変わらない。

デイの戦略としては、今夜は米雇用統計で、相場が荒れる可能性が残っていることは注意だが、ただ、いずれFRBが現状の状況のけん制を加える可能性が高く、特にドル円では、上値を追いかけたくない。

従って、金曜日の高値108.64を睨んで、108円ミドルが抑えるなら売っても、ターゲットは、108円前後の維持では買い戻し。また割れても107.50を前に下げ止まりでは、しっかりと利食いたい。また、108.64を超えても、109円方向への上昇で、売り直しで、このストップは、タイトなら109円越えとするか、109.60越えに置いて、109.50まで売り上がりでの対応となる。ただ、こういった上昇の場合のターゲットは、108.64が逆サポートすると利食いとなる。 また、107.50方向への調整での買いは、107円方向まで買い下がって、ストップは106.95割れなどで対応するが、こういった下落では、108円が逆に上値を抑えると利食いとなる。

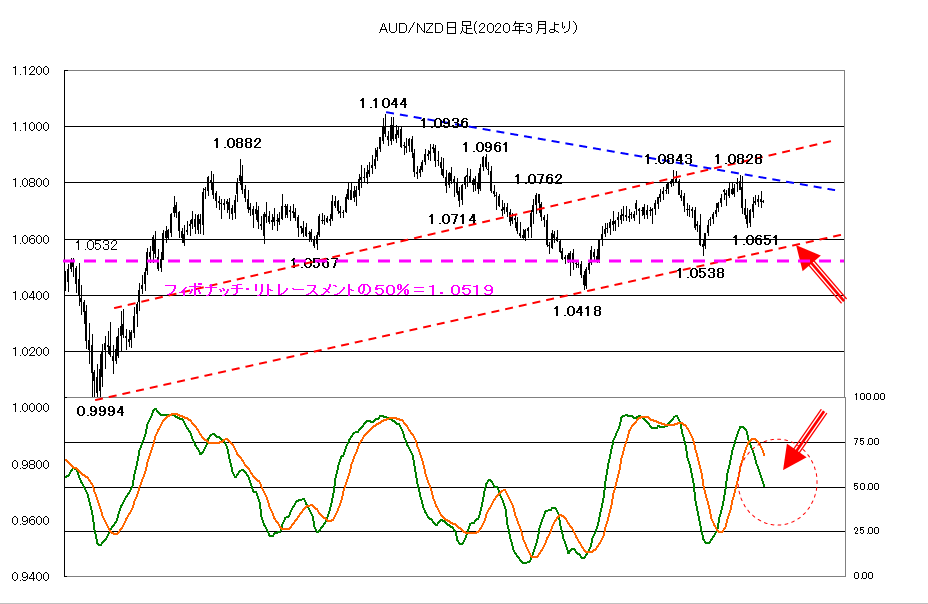

AUD/NZD

- 予想レンジ:1.0680~1.0780

- 基本戦略:逆張り

- 予想時間:09:30 予想時レート: 1.0730

AUD/NZD相場は、歴史的な安値0.9994から反発も、1.1044で上値を押さえられて、1.0418を支えて再反発も、上値は1.0843や1.0828が値を抑えて揉み合い気味。

上値はこの1.0843や1.0828がダブル・ボトム的に抑えると、スロー・ストキャスティクスが反転下落もあって弱い展開となりそう。こういった位置を超えるとレジスタンスの上値抜けとなり、1.0911―36、1.10のサイコロジカルがターゲットとなるが、抑えると上値追い出来ない。あくまで1.1044の高値を超えて、1.1174や11289の高値を目指す動きとなるが、現状は更なる上昇は不透明となる。

一方下値は、1.0670-850の基準線が絡む位置の維持では良いが、1.0651を割れると1.0626-32,1,0605-13、1,0571の戻り安値を割れるとフィボナッチ・リトレースメントの半値となる1.0519、1.0508-15の戻り安値が視野となるが、買いが入り易い。ただ、こういった位置まで割れると1.0400台、1.0200台なども再度視野となる。

従ってデイの戦略としては、揉み合いを前提に逆張りとなるが、上値は1.0823-43をストップに、1.0760-80、1.0800まで売り場探し。ターゲットは、10.715-25の維持では利食いも、割れると1.0660-80では利食い優先。またこの位置の買いは、1.0640をストップとして、ターゲットは、逆に1.0715-25が抑えると利食いとなる。