[AD] 運営維持のため、一部広告リンクを設置する場合がございます(詳細)

FXは相場が24時間動いているので、好きなタイミングでトレードしやすいというメリットがありますよね。

ただ、例えば「ドル円の価格が1ドル=100円から1ドル=105円になったら買いでエントリーしよう!」と思い、実際に1ドル=105円になったのが深夜3時だったりすると、その時間まで起きていないといけないのでしょうか?

結論からお伝えすると、そんな遅い時間まで起きていなくても、ちゃんと1ドル=105円になったタイミングでエントリーできるのでご安心ください。

というのも、FXには『指値注文』という、注文の予約機能のようなものがあるんです!

この指値注文は非常に便利で、FXをやる上で必ず使いこなしたい注文方法の一つなので、今回の記事で詳しく解説していきますね!

目次

指値注文とは?

それではまず、指値注文が何なのかを説明します。

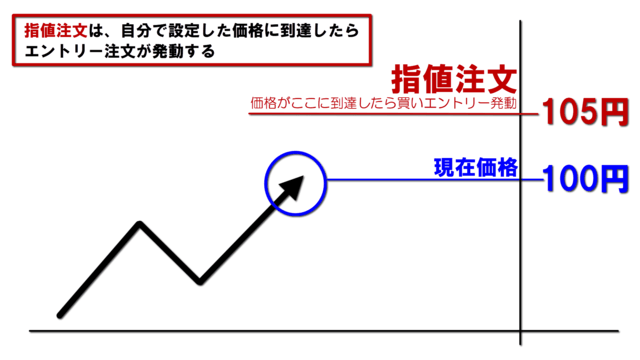

指値注文とは、「事前に設定した価格に到達したら自動でエントリーしてくれる注文方法」です。簡単に言えば、エントリーの予約注文ですね。

ただ、テレビ番組の録画予約やレストランの予約などとは違い、決まった時間になったら発動するものではありません。

冒頭の例で挙げたように、指値注文は「この価格に達したらエントリー」という予約を行う注文です。

そのため、注文を入れた瞬間にエントリーする通常の注文方法とはまったく別物ということになります。

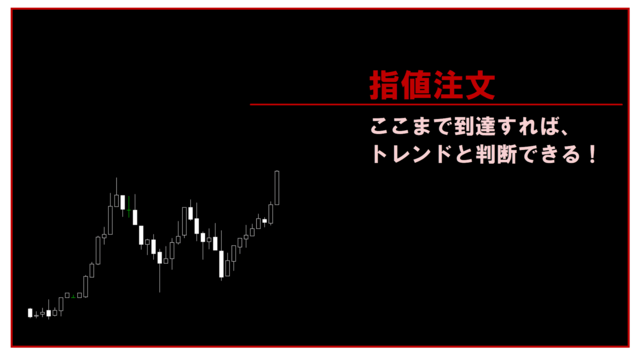

冒頭の例を表したのが上記のイラストです。

指値注文を行えば、「現在の価格は1ドル=100円だけど、1ドル=105円になったら買いエントリーして」という予約ができます。

ちなみに、指値注文とは別に『逆指値注文』というのもあります。

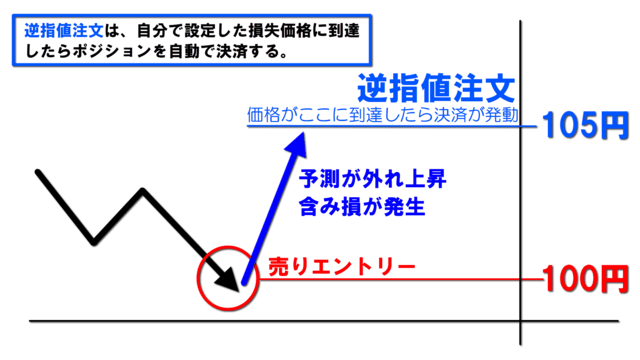

この「逆指値注文」は、わかりやすく表現すると「損切りの予約注文」「利益確定の予約注文」のことです。

ここでは、損切りで逆指値注文を活用するケースを考えてみましょう。

例えば、あなたが下降するだろうと想定して、売りエントリーをしたとします。

ですがもしも、この「下降するだろう」という予測が外れて、上昇してしまったらどうでしょう。

そのまま何もせずに放置すれば、含み損はどんどん膨れ上がりますよね。

すぐに損切りをしないといけない場面ですが、そんな時にあなたは運悪く用事ができてしまい、トレード画面を確認できない状態だとします。

このままでは最悪の場合、強制ロスカットなど取り返しのつかない事態になってしまいます。

そもそもFXは基本的に、チャートをずっと監視していないと、相場が自分の狙いと違った動きをし始めた時に、対応ができない投資です。

ただ、現実的に1日24時間、ずっとFXの相場を監視することなんて人間にはできません。

だからこそ、この「逆指値注文」という注文方法が重要になるんです!

エントリー後に「逆指値注文」さえちゃんと設定していれば、あなたが見ていない間に、相場が不利な方向に動いても、この「逆指値注文」の価格に到達したら自動で決済をしてくれます。

上記のイラストのように、たとえ予想が外れて相場が逆行したとしても、逆指値注文を入れておけば損失を限定することができます。

このひと手間が、あなたの資金を守る大切な防波堤になるので、FXでトレードする場合は必ず、この「逆指値注文」で損切り設定をしましょう。

特にFX初心者の方は、リアルトレードを始める前にデモトレードで練習し、必ずできるようにしておいてください。

ぶっつけ本番で損失が膨らんでしまい、大切な資金を失ってしまってはやりきれない気持ちになるはずなので、注意しましょう。

指値注文のメリット

それでは次に、そんな指値注文には具体的にどんなメリットがあるのかを解説していきたいと思います。

メリット1:スマホやパソコンを操作できないときもトレードできる

指値注文は、事前に価格の設定さえしてしまえば自動的にトレードが行えるので、通常の注文とは違い、スマホやパソコンに触らなくてもトレードができます。

それこそ、FXは24時間相場が動いているので、あなたが寝ているときや仕事などで手が離せないときにトレードチャンスが来る可能性も非常に高いです。

そんなチャンスを逃さず、しっかり利益に変えられるのが指値注文の大きなメリットですね。

また仮に、一日中相場を監視でき、トレードチャンスを待てる状態だとしても、それを実際に行うと非常に疲れますし、精神的にも肉体的にもかなり負担がかかるのでストレスになります。

そういったストレスを感じずに、快適にトレードできるのも指値注文の恩恵と言えますよね。

メリット2:予約注文の取り消しや変更ができる

指値注文は、注文した瞬間に取引が成立するわけではないので、いわゆる”やり直し”ができるのもメリットです。

例えば、「1ドル=100円が110円まで上がってから、90円まで下がる」と、予想したとしましょう。

この場合、「1ドル=110円に到達したら売りエントリーをする」という指値注文を入れれば、利益を最大化できますよね。

ところが、蓋を開けてみたら上昇の勢いが思いのほか強く、110円を突破して120円まで上がってしまいそうな気配がします。

そんなときは、指値注文を取り消す、もしくは120円になったら売りエントリーをするように注文内容を変更できるんです!

相場は予測不可能な動きをするのも珍しくありません。

通常の注文では、一度注文を出したらキャンセルできませんが、指値注文はまるで後出しジャンケンのようにキャンセルしたり変更したりできます。

これは、トレードの勝率を上げるのに役立つ指値注文ならではの良い点ですね。

指値注文の注意点

指値注文は非常に便利なので、必ずマスターしておきたい注文方法ですが、使う上で注意したいポイントもあります。

大きく分けて3つあるので、それぞれ解説していきますね!

注意点1:エントリーチャンスを逃すことがある

まず、指値注文はエントリーチャンスを逃してしまうことがあるので注意が必要です。

例えば、逆張りの戦略を立ててトレードするときに「1ドル=95円まで下がったらおそらく上昇に転じるだろうから、95円に達したら買いエントリーしよう」と考えたとしましょう。

この場合、95円になったら買いエントリーという指値注文を入れることになりますが、問題なのは95円に達する前に相場が反転したとき。

仮に95.50円で上昇に転じたら「一度下落し、その後上昇する」という予想が当たり、しっかり狙った方向に価格が上昇し始めているのに、エントリーできないことになります…。

資金を失うようなケースではありませんが、エントリーチャンスを逃してしまいかねません。

そのため、チャートを見ていられるのであれば指値注文を入れたあとも、こまめに価格をチェックすれば、こういった形でエントリーチャンスを逃すこともないでしょう。

とはいえ、無理にチャートをチェックしてストレスを感じるのであれば、上記のようなパターンでエントリーチャンスを逃すのは仕方ないと、ある程度割り切ってもいいと思います。

注意点2:指標発表の前後に注意

経済指標の発表前後は、相場の価格変動が激しくなりやすく、先読みするのが非常に難しくなります。

速報値が発表されると一気に価格が動き、大きなトレンドが発生することも珍しくないので、そこをうまく取れればかなり稼げますが、同時に損失を出すリスクも高まるんですね。

また、指標発表の前後はスプレッドが広がりやすいので、指値注文を使ったトレードもこのタイミングは避けるのが無難です。

注意点3:指値注文と逆指値注文を間違える

そして意外とやってしまいがちなのが、指値注文と逆指値注文を間違えてしまうこと。

例えば、現在1ドル=100円だとして、上昇の勢いが強いとしましょう。

まだ価格が上がっていきそうなので、110円で買いエントリーの指値注文を設定し、その時の損切りとして105円に逆指値注文を入れるケースを考えてみてください。

ここでもし、この105円の逆指値注文を誤って、「指値注文の売りエントリー」として注文してしまったら、どうなるでしょうか。

当然この注文は、相場が105円に上がった時点であっという間に発動し、せっかく相場が伸びて、絶好の買いエントリーのチャンスだったのに、想定外の売りエントリーで逆に含み益を抱えてしまう、という結果になってしまうのです。

こういったヒューマンエラーは、注文に対する知識不足や経験不足が原因であることがほとんど。

特にFX初心者の方ほどやってしまいがちなミスなので、注意する必要があります。

より安全にトレードしていくなら、まずはデモ口座などで実際に手を動かしながら指値注文と逆指値注文に慣れるのがおすすめです!

指値注文と成行注文との違いは?

それでは次に、指値注文と成行注文の違いについて解説していきます。

ここまで「通常の注文」と伝えてきたのが成行注文で、FXの注文方法の中で最もスタンダードなものです。

成行注文とは?特徴は?

成行注文とは、今すぐ買い(もしくは売り)でエントリーしたいときに使う注文方法です。

成行注文は手動でのエントリーになるので、細かい設定は一切必要ありません。

そのため、FX初心者の方にとっては最も分かりやすい注文と言えるでしょう。

「いま買いたい!」「いま売りたい!」と思ったときに、スピーディーに注文できるのも成行注文の特徴ですね。

指値注文と成行注文との違い

それでは、指値注文と成行注文では何が違うのかを解説していきます。

成行注文は、取引の成立を最優先させる注文だと言えますね。

「通貨ペアはどれにするのか」「買いと売りのどちらでエントリーするのか」「注文数量はどうするのか」を決め、買いか売りのどちらかを選択して注文を入れます。

ただ、希望の価格を明確に指定しているわけではないので、必ずしもそのとき表示されていた価格でエントリーできるとは限りません。

注文を入れてから確定するまでにタイムラグが生じて、想定していた価格とは若干違う価格でエントリーされることも珍しくないんですね。

そのため、成行注文は「絶対にこの価格で買い(売り)エントリーをしたい!」というよりは、「とにかく、今すぐ時価に近い価格で買い(売り)エントリーをしたい!」という状況で使うのが成行注文だと言えるでしょう。

指値注文は、成行注文の逆ですね。

成行注文では、「厳密にこの価格になったらエントリーする」というのが難しいですが、指値注文はそれができます。

例えば、「1ドル95円になったら買う」もしくは「1ドル95円になったら売る」と、細かい価格を指定してエントリーできるわけです。

できるだけ安く買って、できるだけ高く売るという投資で利益を上げるための基本をしっかり押さえられるのが、指値注文なんですね。

また、先ほどもお伝えしましたが、指値注文は実際にエントリーしたい価格になるまでチャートを監視する必要がありません。

もし成行注文だけしか知らなかったら、自分が狙っているポイントまで相場が動くのを、ずっとチャートを見ながら監視しないといけないので大変ですし、現実的に考えて不可能でしょう。

だからこそ指値注文は、FXをやる上で必ず押さえておきたい注文方法なんです!

指値注文の活用方法

それでは最後に、この指値注文の具体的な活用方法も解説していきましょう。

活用方法1:トレンドフォロー

指値注文のシンプルな活用方法としては、相場の勢いがついたらエントリーする、といったトレンドフォローで使うやり方ですね。

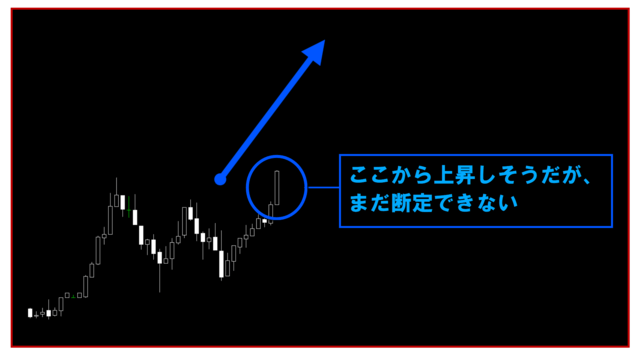

例えば、相場が上昇しそうに見える場面があったとして、でもまだここから下降していくかもしれない、というようなエントリーに迷う場面があったとしましょう。

こういった場面で役に立つのが、指値注文です。

活用方法は簡単で、「ここまで価格が上昇したらトレンド発生だと言える」とあなたが判断できる価格でエントリーするように設定して注文するだけ。

すると、チャートを監視しなくても、指定した価格に達したら自動でエントリーしてくれるので、ほったらかしでトレンドに乗れるわけですね。

最小の労力で最大の結果を狙うのに、指値注文はかなり役立つのでぜひ活用してみてください。

ちなみに、逆指値注文も指値注文と同じようにトレンドフォローで活用できます。

上昇トレンドが始まりそうなタイミングで約定するように買い注文を入れたり、逆に下落トレンドが始まりそうなタイミングで約定するように売り注文を入れれば、かなり大きな利益を狙えるんです。

活用方法2:損失を最小限に抑える

これは指値注文に逆指値注文を組み合わせた活用方法ですが、実際のトレードでもかなり役立つので、ぜひ覚えておいてくださいね。

例えば、1ドル=105円になったら買いエントリーをする指値注文を入れて、すでに105円に達したので買いポジションを持っているとしましょう。

このとき、含み益が出ていたら、すぐに利益確定してもいいですし、そのままポジションを持って利益をさらに伸ばそうとしてもいいですよね。

ただ、仮にあなたがチャートを見られないタイミングで相場が急落し、含み益がなくなり含み損が膨らんでしまう可能性もあります。

相場がこれからどう動くのかを完璧に予測するのは不可能なので、含み益から含み損に転じてしまうのは仕方ありませんが、際限なく含み損が膨らんでしまうと、強制ロスカットにかかってしまうかもしれません。

そんな状況を避けるためにも、逆指値注文で含み益を確保したいレートや、許容できる損失の限界となるレートを指定しておきましょう。

そうすれば、指定した価格に到達した時点でトレードを終了できるので、含み益を確保したり損失を限定できます。

ここはかなり重要なので、もう少し詳しく解説していきます。

ケース1:利益確定

まずは利益確定で使える、逆指値注文を考えてみましょう。

例えば、1ドル=100円になったら買いエントリーをする指値注文を入れておいて、100円に達したので買いポジションを持っているとしましょう。

そして今は、1ドル=105円まで価格が上昇しているので、含み益が出ている状態です。

このとき、もしも今後相場が逆行したとしても、ある程度は利益を確保したいのであれば、103円や102円に逆指値の決済注文を入れておきましょう。

そうすれば、指定した価格まで相場が下がったときに、自動で決済してくれるので、ある程度の利益を確保できるわけです。

ケース2:損切り

それでは続いて、損切りで使える逆指値注文です。

ケース1と同様に、1ドル=100円になったら買いエントリーをする指値注文を入れておいて、100円に達したので買いポジションを持っているとしましょう。

そして現在は、相場は95円まで下落し、含み損を抱えている状態です。

このとき、まだ相場が上昇する見込みがあったとしても、そのまま下落する可能性も十分にあるので、損失をあらかじめ限定するのが賢明でしょう。

こういうケースで、仮に90円まで下落した際の損失分までなら許容できるのであれば、先に90円に逆指値の決済注文を入れておきましょう。

そうすれば、現在の95円からさらに相場が下落したとしても、90円に達した時点で自動的に損切りをしてくれるので、損失を限定することができます。

ただし、スリッページという、注文を発注した時のレートと、実際に注文が約定する際のレートのズレが生じる場合があるので、注意しましょう。