[AD] 運営維持のため、一部広告リンクを設置する場合がございます(詳細)

ドル円が24年ぶりに高値を更新するなど、最近の円安は目を見張るものがります。

円安に拍車がかかると、クロス円通貨は軒並み上昇してしまうので、買いポジションを保有しづらくなるのが1つの問題点です。

おそらく多くのトレーダーが、現状を見て買いポジションの保有を見送っているのではないでしょうか。

しかし、スワップポイント狙いで長期的に運用するつもりであれば、現状でも積極的にポジションの積み立てをおすすめします。

円安局面だとしてもスワップポイント運用を始めるべき理由、ぜひ本記事から学んでいただければと思います。

目次

スワップポイントについて

スワップ金利(スワップポイント)とは、通貨ペアを構成する二カ国間における金利差のことです。

分かりやすくイメージしていただくために、以下の図をご覧ください。

南アフリカの政策金利は「5.50%」、日本の政策金利は「-0.1%」となっており、その差は「5.60%」です。

仮に100万円を南アフリカランドに両替したとすると、金利5.6%が付与され、何もしなくとも5.6万円が受け取れるようになります。

またこれはレバレッジ1倍の話であり、レバレッジを調整することによって、受け取れるスワップポイントについても増減させることができます。

円安とスワップポイントの相性について

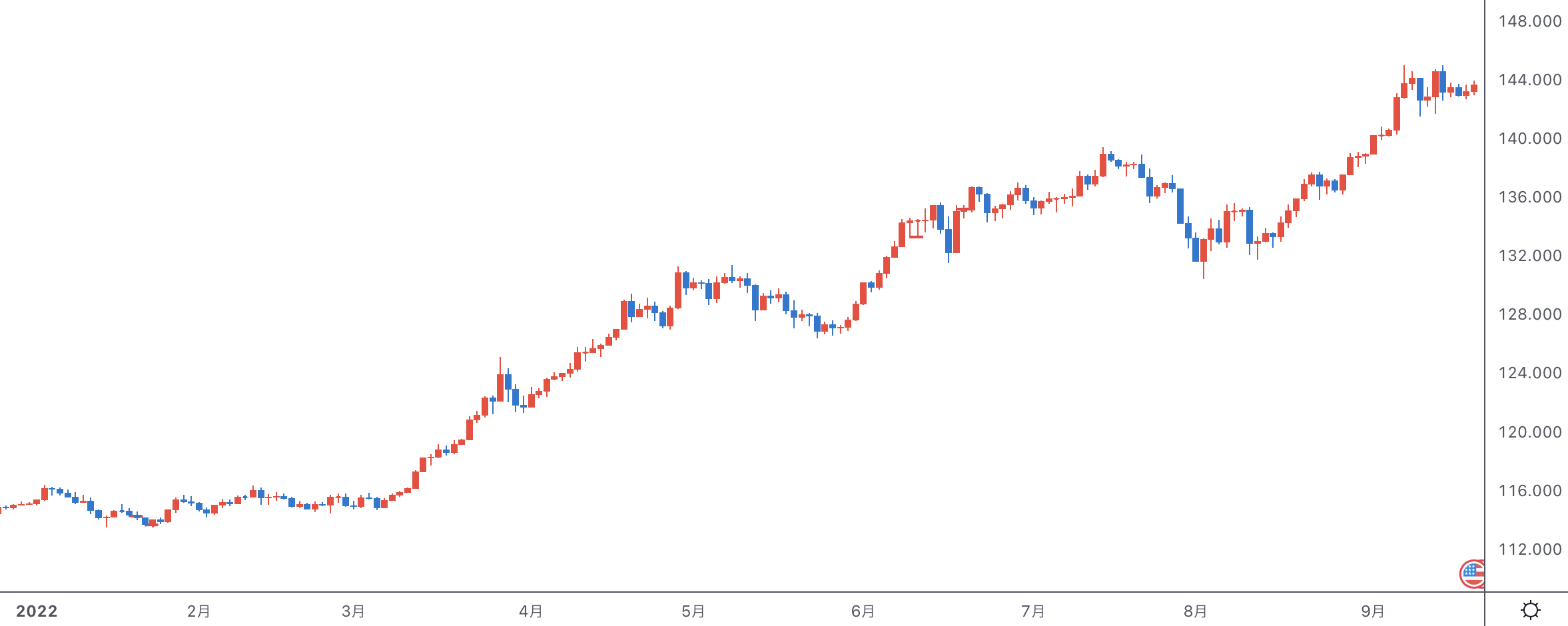

ドル円は上昇が続いています。

その原因の1つとして挙げられるのが日米間の金利差であり、これは他の国においても同様、日銀が何らかの処置が施されない限り、今後においても円安は継続する見込みです。

クロス円通貨全体がここまで高値圏内に偏ってしまうと、スワップポイント目的とは言え、新たなポジションの積み増しを躊躇してしまうのではないでしょうか。

確かに、ポジション高値掴みのリスクがあるため、積極的な積み増しができない気持ちも分かります。

しかし、円安とスワップポイント運用の相性は悪いものではなく、そのように判断できる3つの理由があるのです。

円安局面でもスワップポイント運用を継続すべき理由

スワップポイント付与額の増加

円安が進むと、受け取れるスワップポイントも大きくなります。

例えば、メキシコペソ円=5.0円 or 10.0円の時をそれぞれ考えてみましょう。

仮に政策金利が8.0%であるならば、1通貨あたり前者で0.4円、後者で0.8円、つまり受け取れるスワップポイントに2倍の開きが生じます。

このように、積み増しした外貨のレートが高まるほどスワップポイント付与額は大きくなりますので、円安はむしろスワップトレーダーにとって歓迎すべき局面と言えるでしょう。

トレンドに乗じる

円安とは、言い換えるならクロス円通貨全体における上昇トレンドです。

これからも円安情勢は続く見込みであるため、定量的にポジションを積み増すことで、スワップポイントだけでなく為替差益も狙うことができます。

仮に含み損を抱えてしまったとしても、含み損が回復するまで待つか、スワップポイントを貯め続けてからの逆転もあり得ます。

高値掴みを恐れて取引しないままでいると、意外とまだまだトレンドの渦中だったことに後から気づき、大きく機会損失してしまうかもしれません。

一度に大量のポジション保有は推奨できませんが、ドルコスト平均法を意識して、定量的に積み上げてみてはいかがでしょうか。

金利平価説

トルコリラを一例として、高金利通貨はチャートが右肩下がりになる傾向があります。

なぜなら為替レートは、自国通貨と外国通貨の金利差によって決定されるという考えがあり、これを金利平価説と呼びます。

より分かりやすく言えば、高金利通貨を保有してスワップポイントで儲けたとしても、その儲けは為替レートの下落によって相殺されてしまい、その逆も然り。

つまりポジションが含み損を抱えたとしても、その含み損は最終的にスワップポイントで相殺されやすいということです。

だとすれば、スワップポイントを含めてプラス収支に落ち着いたポジションのみ決済していけば、その分は丸々の利益になります。

円安 × スワップポイントの具体的な運用プラン

スワップポイント運用は、果たして本当に長期的に稼ぎ続けられるのか、疑問に感じることでしょう。

そこで本節では、具体的な運用プランについて解説していきたいと思います。

トルコリラスワップ運用シミュレーション(10年後)

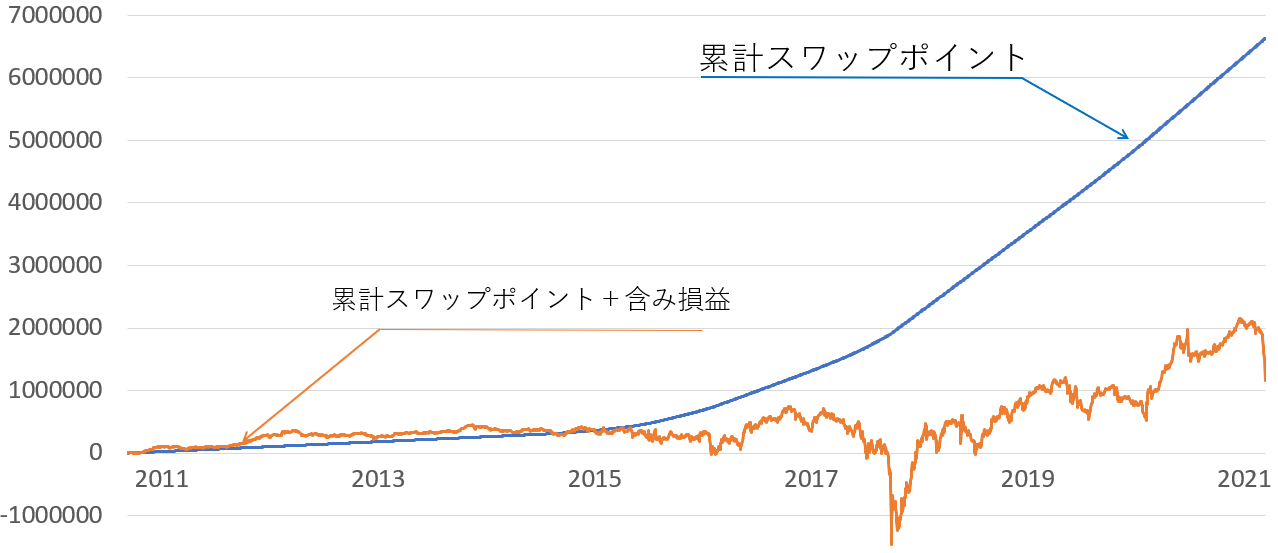

以下のグラフは、トルコリラの直近10年間のチャートです。

やはり、長期的に右肩下がりのチャートを形成していることが分かります。

このトルコリラに対して、一定間隔ごとの買い増しするナンピン戦略で運用した場合、為替損失とスワップポイントの累計は、どちらが大きくなるのでしょうか?

以下のルールをもとに、シミュレーションを行ってみました。

- 0.1円下落するごとに1000通貨ずつナンピン

- 1万通貨ごとに20円付与(10年間の平均スワップ)

- 含み益が出ても決済せずホールド

結果は、以下グラフの通りです。

- 累計スワップポイント:6634000円

- 損失合計:-5280443円

- 必要資金:5618063円

- 最終損益:1353557円

チャートがこれだけ右肩下がりになっているにもかかわらず、為替差益とスワップポイントの合計収支はプラスをキープできています。

下落の著しいトルコリラでさえこの結果であるため、メキシコペソや南アフリカランドにおいては、さらなるパフォーマンスが期待できるでしょう。

とはいえ、費やした時間の割にはリターンが少ないことも確かなので、思考停止で積み増すのではなく、インジケーターを駆使して押し目を積極的に拾っていきたいところです。

円安 × スワップポイント運用における注意点

長期間スワップポイントを運用した場合、その積み上げはかなりの金額になります。

しかし同様に、為替差益による含み損を抱える可能性も高くなるため、それに耐えきるための資金も多大になり、メンタル的にもかなり負担がかかってくるでしょう。

また受け取れるスワップポイントは固定されているわけではなく、世界情勢やFX会社の調整によって日々変動しています。

そのため、必ずしも安定性の高い運用とは言えず、一定のリスクが伴うことも事実です。

長期的にみれば稼ぎやすくなるものの、この手法に全力投球はおすすめできないため、あくまでも運用の1つとして検討していただければと思います。

まとめ:円安局面でも積極的なスワップポイントの積み増しを!

本記事では円安局面におけるスワップポイント運用について、以下のポイントを中心に解説しました。

- スワップポイントの概要について

- 円安局面とスワップポイントの相性について

- 円安局面においてもスワップポイントを継続すべき理由

- 円安 × スワップポイントの具体的な運用プラン

円安局面においても、スワップポイントの魅力は健在です。

ポジションを保有するだけで、誰でもお手軽に不労所得を構築できるため、副収入を持ちたい方は今すぐにでも始めるべきでしょう。

為替差益も狙えて、含み損も相殺できる、攻守に優れた運用手法となりますので、興味のある方は口座開設を検討してみてはいかがでしょうか。

以上、参考にしていただければ幸いです。