[AD] 運営維持のため、一部広告リンクを設置する場合がございます(詳細)

お早うございます。大塚亮です。

2021年11月22日の相場分析です。

目次

概況

豪ドル円の11月19日終値は82.509円、前日比0.608円安と下落した。

取引レンジは83.354円から82.160円。

10月21日に86円台へ到達して昨年3月以降の最高値を更新したところから下落基調に転じ、11月10日安値82.999円からいったん戻しかけたものの11月17日には11月10日安値を割り込んで一段安に入り、19日も安値をさらに切り下げている。

11月19日は欧州での感染再拡大が焦点化してリスク回避的な動きとなりユーロドルが年初来安値を更新、11月12日から戻していたポンドドルが失速、豪ドル米ドルも10月28日以降の安値を更新、ドル円もクロス円が全面安となる中で円高感が強まって11月18日昼安値を割り込む一段安となった。豪ドル円にとっては豪ドル安と円高の両面から押し下げられる展開だった。

利上げへ向けた豪中銀の出遅れ感

11月24日にニュージーランド中銀理事会があるが、政策金利を現行の0.50%から0.75%への引き上げが予想されている。

NZ中銀は今年10月6日に政策金利0.25%から0.50%へと引き上げた。昨年のコロナショック発生から過去最低の0.25%への据え置きが続いていたが、住宅市況の過熱と物価上昇や景気回復を踏まえて7年ぶりの利上げに踏み切った。

パンデミック発生に対して主要国は実質ゼロ金利の導入と国債等の資産購入による大規模な量的緩和政策を導入してきたが、景気回復による資源エネルギー消費拡大に対して供給が追い付かないサプライチェーンのボトルネックによりインフレが加速し始めたことで金融緩和から引き締めへと徐々に動き始めている。

米連銀はテーパリング(量的緩和による資産購入規模の縮小)を開始して来年6月にも終了して利上げ検討に入る動きを見せているが、最近の物価上昇の上ブレに対してバイデン政権がインフレ抑制を最優先課題としたことで米連銀に対する引き締めへの圧力も強まっている。英中銀もインフレ進行に対して12月理事会での利上げに踏み切る可能性がある。

こうした中で豪中銀のロウ総裁は豪州のインフレ進行は他の先進国よりも緩やかであり利上げを急ぐ必要はないとの姿勢を繰り返し強調しており、最近も2024年まで利上げしない見通しを示している。金融政策正常化へ向けた動きが緩慢なことにより豪ドルは相対的に売られやすい状況にあると思われる。

豪ドル米ドルは10月28日高値からの下落が続いているが、8月20日と9月30日の安値を結ぶ底上げ基調のための下値支持線を11月19日の下落で割り込んでいる。

テクニカルポイント 豪ドル円の下値計算値

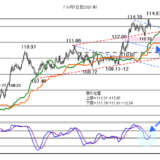

豪ドル円は10月21日高値で86.248円を付けたところからの下落基調が続いている。

11月10日への下落時に日足チャートにおける一目均衡表では26日基準線を割り込んだがその後も同線を割り込んだ状況が続き、11月17日には遅行スパンが実線を割り込み、先行スパンへ潜り込んでいる。

既に下落規模は9月3日から9月22日への下落時を下げ幅及び日柄で超えており、8月20日安値を起点とした二段上昇が一巡して下落期に入ってきた印象も強まっている。82円を割り込んで続落に入る場合は先行スパンからの転落となり下げ足も早まりかねない。

10月21日高値から11月19日安値までは4.088円の下落幅だが、昨年3月底からの急上昇が8月31日高値78.454円で一巡して10月29日安値73.137円まで下落した時の下げ幅が5.317円であり、その時と同規模とすれば下値目途は80.931円と計測される。

8月20日安値と9月22日安値を結ぶ底上げの下値支持線が81円前後に来ているので82円を割り込む場合は81円前後の攻防となりやすいと思われる。今年5月10日高値85.795円から8月20日安値77.896円までの下げ幅は7.899円であり、その時と同規模とすれば下値目途は78.349円と計測される。

現状はまだ82円前後で確りできるかどうかを試しているところだが、82円割れから続落に入る場合はそれらの下値計算値を試す流れとなりかねないと注意したい。

短期テクニカル分析

豪ドル円の60分足チャートにおいては概ね3日から5日周期での騰落リズムがみられる。

11月10日午後安値と12日朝安値をダブル底として上昇していたが、11月16日午前高値をピークとして下落に転じた。

12日朝安値から4日目となる18日午前安値で目先の底を付けて戻したものの11月19日夜に18日午前安値を割り込む一段安に入っているため、現状は11月19日夕高値を起点とした新たな下落期にあり、18日午前安値を基準として次の安値形成期となる23日午前から25日午前にかけての間へ安値試しを続けやすい状況と思われる。

強気転換には19日夜の急落を解消して19日夕高値を超える必要があると思われる。

60分足の一目均衡表では11月19日夜の急落で遅行スパンが悪化、先行スパンからも転落した。

その後も両スパン揃っての悪化が続いているので遅行スパン悪化中は安値試し優先とする。安値更新を回避して下げ渋れば遅行スパンは好転しやすくなるが先行スパンを上抜き返せないうちは遅行スパンが一時的に好転してもその後に悪化するところからは下げ再開とし、強気転換は先行スパンを上抜き返すところからとする。

60分足の相対力指数は11月19日夜の下落時に20ポイント台序盤へ低下してからやや戻しているが50ポイントには届かない範囲にある。

30ポイント割れからは再び20ポイント前後を試す下落を想定し、50ポイント手前は戻り売りにつかまりやすいとみる。

11月22日の売買戦略

11月16日午前高値を起点として60分足レベルでは18日午前安値へ一段目、19日夜に18日午前安値を割り込んだために現在は二段目の下げ途中という印象だ。

このため16日午前高値を起点とした下落基調がまだ続きやすいとみて当面は戻り売り有利の情勢と考える。

82.80円から83.10円にかけてのゾーンは戻り売りにつかまりやすいとみる。19日夜安値82.160円割れからは81.75円、81.50円を順次試す流れとみる。

83円以下での推移なら23日の日中も安値試しへ向かいやすいとみる。強気転換には19日夕高値83.354円を超える必要があるとみる。

11月22日の主な予定

- 米国

ー24:00 10月 中古住宅販売件数・年率換算件数 (9月 629万件、予想 620万件)

ー24:00 10月 中古住宅販売件数 前月比 (9月 7.0%、予想 -1.4%)

ー27:00 財務省2年、5年債入札

- ユーロ圏

ー24:00 11月 消費者信頼感速報値 (10月 -4.8、予想 -5.5)

今週の主な豪州関連予定

- 11/23(火) 休場 日本

ー07:00 11月 マークイット 製造業PMI速報 (10月 58.2)

ー07:00 11月 マークイット サービス業PMI速報 (10月 51.8)

- 11/24(水)

ー07:15 ブロック豪中銀総裁補、パネル討論会参加

ー10:00 ニュージーランド中銀 政策金利 (現行 0.50%、予想 0.75%)

- 11/25(木) 休場 米国 感謝祭、ニューヨーク市場は外為、債券、株式、商品が休場

ー09:30 7-9月期 民間設備投資 前期比 (4-6月 4.4%、予想 -2.4%)

- 11/26(金) 感謝祭翌日で米市場は短縮取引(債券、株式、商品)、為替は通常取引

ー09:30 10月 小売売上高 前月比 (9月 1.3%、予想 2.5%)

豪ドルの5年後見通しは?100円超えの可能性や相場分析から見る買い時とは【2022年最新】

豪ドルの5年後見通しは?100円超えの可能性や相場分析から見る買い時とは【2022年最新】