[AD] 運営維持のため、一部広告リンクを設置する場合がございます(詳細)

おはようございます。大塚亮です。

2021年9月28日の相場分析です。

目次

概況

ポンド円の9月27日終値は152.109円、前日比0.679円高と続伸した。取引レンジは152.197円から151.123円。

ドル円が111円に到達する上昇となる一方、ポンドドルも9月24日夜安値から27日夜にかけてややジリ高の上昇となったため、ポンド円はドル円の急伸による押し上げに加えてポンドドルのジリ高も加味されて152円台回復へ続伸した。

日足は9月22日から4日連続の陽線となり、24日の陽線が上下にヒゲを付けた小陽線にとどまっていたことでやや上値の重さも見られたが、27日は当日の高安レンジで1円を超える大陽線での上昇となり、9月21日安値を起点としたV字反騰の継続感が高まった印象だ。

米長期債利回り上昇でドル円が連騰、英10年債利回りも上昇でポンドドルは確り

9月23日未明の米FOMCで11月会合でのテーパリング開始の可能性を濃厚とされ、メンバーによる利上げ想定時期を6月会合時点の2023年から2022年に前倒しして2023年には3回の利上げを予想したことでFOMC後は利上げを意識して米長期債利回りが上昇している。

9月27日には米10年債利回りが1.51%まで上昇、終値も1.49%台で23日から3連騰となった。利上げ時期に敏感な米2年債利回りは0.29%へ上昇して6月につけた0.28%を超え、30年債利回りも2.0%台を回復した。これら米長期債利回りの連騰がドル円を4連騰に導いており、8月11日高値を超えて年初来高値である7月2日高値111.65円に迫る勢いとなってきている。

一方で英10年債利回りも上昇している。英10年債利回りはFOMC直後の0.79%から24日に0.96%へ上昇して5月の0.92%を超えて年初来及び昨年7月以降の高値水準を更新したが、27日には0.97%まで水準を切り上げている。英中銀による利上げ想定時期が最近の物価上昇を踏まえて前倒しされ始めたことが反映している。

米長期債利回り上昇なら通常はドル高反応となるところだが、英長期債利回りも上昇することでポンドドルは必ずしもドル高ポンド安へ単純な反応にはならずにいるため、ポンド円はドル円の上昇を活かして連騰できたという印象だ。

注目材料 英中銀も利上げ時期前倒しへ傾斜

英中銀のベイリー総裁は9月27日の講演で、「物価上昇が続けば早ければ年内にも政策金利を引き上げる可能性」に言及した。総裁は「新型コロナウイルス対策として導入した金融刺激策については利上げという形で解消し始める必要があると全ての政策委員は考えている」とし、利上げ時期については「2021年末までの予定である現行の資産買い入れプログラムの終了を待つ必要はない」と述べた。

英中銀は昨年のコロナショック発生時に政策金利を0.1%へ引き下げ、量的金融緩和策としての資産買い入れを総額8950億ポンドへ拡大してきた。しかし物価上昇の上ブレが続いており、8月の英消費者物価は前年同月比で3.2%上昇となり英中銀の政策目標である2.0%を大幅に上回っている。コロナショックによる急激な不況とそこからの回復での需給ギャップ、デルタ株感染拡大による世界的なサプライチェーンの機能不全、原油相場の高騰が物価上昇を招いているが、ロンドン原油が7月高値を上抜いて昨年4月底以降の最高値を更新していることを踏まえれば年末にかけて物価上昇率の上ブレの継続、高止まりも想定される。英中銀の政策スタンスは8月時点までの緩和継続的な姿勢から利上げ時期が迫ってきたとの認識に変わってきており、そのことが英長期債利回り上昇にも反映している。

短期テクニカル分析

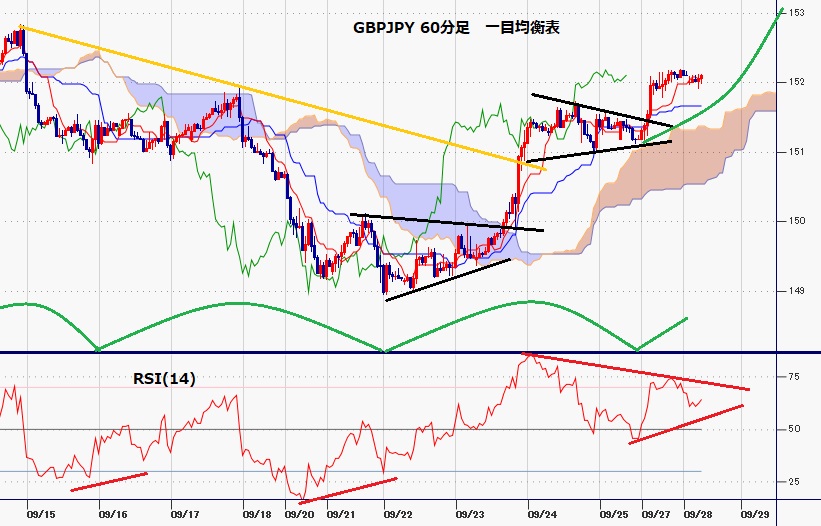

ポンド円の60分足レベルでは概ね3日から5日周期での底打ちとピークアウトを繰り返すリズムがある。

9月21日安値で下げ止まり、23日未明のFOMCではドル円の上昇とポンドドルの下落により強弱相殺で動きが鈍かったものの、23日夜からはドル円の急伸とポンドドルの上昇が重なって一段高に入った。24日からはポンドドルの上げ渋りがみられるもののドル円の上昇が勢い付いており、151円台到達後の持ち合いから上放れしている。このため、24日夜安値を起点として高値更新により新たな上昇期に入っていると思われる。高値形成期は24日午後高値を基準として29日夜から10月1日夜にかけての間と想定されるので24日夜安値割れ回避のうちは一段高余地ありとみる。弱気転換は24日夜安値割れからとする。

60分足の一目均衡表では9月27日夕刻の一段高から遅行スパンが好転した。23日夜からの先行スパンを上抜いた状況も維持されている。このため先行スパンを上回るうちは遅行スパン好転中の高値試し優先とし、先行スパンへ潜り込むところかあは弱気転換注意として遅行スパン悪化中の安値試し優先とする。

60分足の相対力指数は50ポイント割れからの反騰で70ポイント台へ上昇した。その後も50ポイント以上を維持しているのでまだ上昇余地ありとするが、相場が高値を切り上げてゆく際に指数のピークが切り下がる弱気ダイバージェンスがみられる場合は下げ再開注意とする。

9月28日の売買戦略

151円台前半での上昇一服による持ち合いから上放れているため高値追及の流れが続きやすい状況とみて、短期的には押し目買い有利の展開と考える。151.75円から151.40円台までのゾーンは押し目買いされやすいとみる。高値更新からは152円台後半(152.50円から153円)を目指す流れとみる。151.40円割れからは弱気転換注意として151円前後試しへ向かうとみるが、151円前後は買い拾われやすいとみる。

9月28日の注目指標

- ECBフォーラム(9/29まで、オンライン、ラガルドECB総裁、デギンドスECB総副裁等参加)

- 英国

- 21:50 マン英中銀委員、講演

- 米国

- 22:00 7月 米連邦住宅金融局住宅価格指数 前月比 (6月 1.6%、予想 1.5%)

- 22:00 7月 ケース・シラー米住宅価格指数 前年同月比 (6月 19.1%、予想 20.0%)

- 23:00 9月 コンファレンス・ボード消費者信頼感指数 (8月 113.8、予想 114.5)

- 23:00 パウエルFRB議長、イエレン財務長官、上院銀行委員会出席

- 26:40 ブラード・セントルイス連銀総裁、講演

- 27:30 イエレン米財務長官、講演

- 28:00 ボスティック・アトランタ連銀総裁、講演

-2.jpg)