[AD] 運営維持のため、一部広告リンクを設置する場合がございます(詳細)

高金利通貨の代表格であるトルコリラ。

最近はエルドアン大統領の動向によってボラティリティも激しくなっており、世間の注目も集まっています。

そんなトルコリラですが、これからもスワップによる魅力は継続していくのでしょうか?

本記事では、今後のトルコリラの見通しについて解説していきたいと思います。

目次

トルコリラが「地獄通貨」と呼ばれる理由

トルコリラは高金利通貨として注目されながらも、為替の大幅な下落と不安定な政策により「地獄通貨」と揶揄されることもあります。

本章では、なぜトルコリラが多くの投資家にとって「地獄」と感じられてしまったのか、過去の相場推移や政策背景をもとに解説していきます。

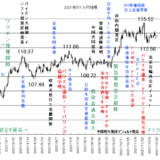

暴落を繰り返すトルコリラの為替チャート

トルコリラは過去10年以上にわたり、ほぼ一貫して下落を続けてきた通貨です。

たとえば、2013年には1トルコリラ=約55円だったものが、2024年には5円台に突入するなど、10分の1以下にまで価値が下落しました。

このような長期的な暴落は、高金利によるスワップ益を遥かに上回る為替損をもたらし、多くの投資家が損失を被りました。

また、一時的な反発局面もあるものの、全体的なトレンドは下方向で、長期保有戦略が裏目に出るケースが多発しています。

視覚的にチャートを確認すれば、トルコリラの「地獄」と形容される理由が一目瞭然です。

トルコ中銀の迷走と市場の不信感

トルコリラの下落が加速した背景には、中央銀行の独立性に対する市場の不信感があります。

特にエルドアン大統領が金利引き下げを強く主張し、これに応じた中銀が利下げを続けたことで、トルコリラの信頼は大きく損なわれました。

通貨防衛よりも政治的判断が優先される状況では、投資家は安定性を期待できず、資金が国外へ逃避する動きが加速します。

結果として、インフレが悪化しても利上げが遅れ、通貨はさらに売られるという悪循環に陥りました。

こうした金融政策の迷走ぶりが、トルコリラを「信頼できない通貨」と認識させてしまったのです。

過去のスワップ投資ブームと大損の現実

トルコリラは一時期、「高スワップ通貨」として多くの個人投資家から人気を集めました。

年利10%を超えるスワップポイントを狙い、長期保有する戦略が広まりましたが、結果として多くの人が大きな損失を被りました。

なぜなら、為替レートの下落スピードがスワップの利益を遥かに上回っていたからです。

特に2018年の通貨危機では、一夜にして数十円の下落が発生し、強制ロスカットに巻き込まれる事例が相次ぎました。

「毎日お金が入る」という甘い期待とは裏腹に、現実は厳しく、多くの投資家が資金を失いました。これが「地獄通貨」と呼ばれる所以です。

それでもトルコリラが「天国通貨」と期待される理由

トルコリラは長期的に見れば下落傾向が続いているものの、それでもなお投資先として一定の人気を集めています。

背景には高金利の維持や政策転換の兆し、為替水準の割安感などが挙げられるでしょう。

本章では、なぜ今なお「天国通貨」としての希望を抱く投資家がいるのか、その理由を解説します。

高金利通貨としての魅力はまだ健在

トルコリラの最大の魅力は、依然として他国と比較して極めて高い政策金利水準にあります。

たとえば、2024年にはトルコ中銀が政策金利を一時30%台まで引き上げるなど、積極的な引き締めを実施。

これは投資家にとって高いスワップポイントを得るチャンスとなり、特に金利差を利用したスワップ投資を行う層には大きな魅力です。

もちろん為替の下落リスクはありますが、スワップ狙いであれば長期間保有することで利益を積み上げることも可能です。

インフレ対策による利上げと政策転換

かつては政治的圧力により利下げを続けていたトルコ中銀ですが、近年ではインフレ抑制を重視した金融政策への転換が見られます。

特に2023年後半からは利上げ路線が再開され、これまでの「迷走」から脱却しつつある兆しがあります。

こうした変化は市場の信頼回復につながり、トルコリラの安定にも寄与する可能性があります。

もしこの金融引き締めが継続的に行われ、インフレの抑制に成功すれば、トルコリラは「地獄通貨」から「復活通貨」へと評価を改められることも十分にあり得ます。

為替安とスワップ狙い投資の可能性

現在のトルコリラは、過去と比較して極めて割安な水準にあります。

つまり、すでにかなり下落した後の底値圏にあると見る投資家も多く、これ以上の下落余地が限定的と考えるならば、スワップを狙った長期投資には適したタイミングともいえます。

また、1万通貨あたりの必要証拠金も少なく、スモールスタートが可能な点も個人投資家にとっての魅力です。

もちろんリスクは伴いますが、為替の回復とスワップ収益の両方を狙える「天国通貨」として、今後の展開に期待を寄せる声も根強く存在しています。

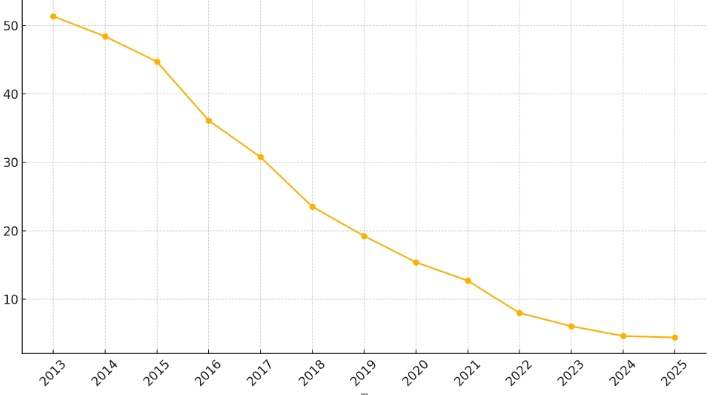

トルコリラスワップ運用シミュレーション(10年後)

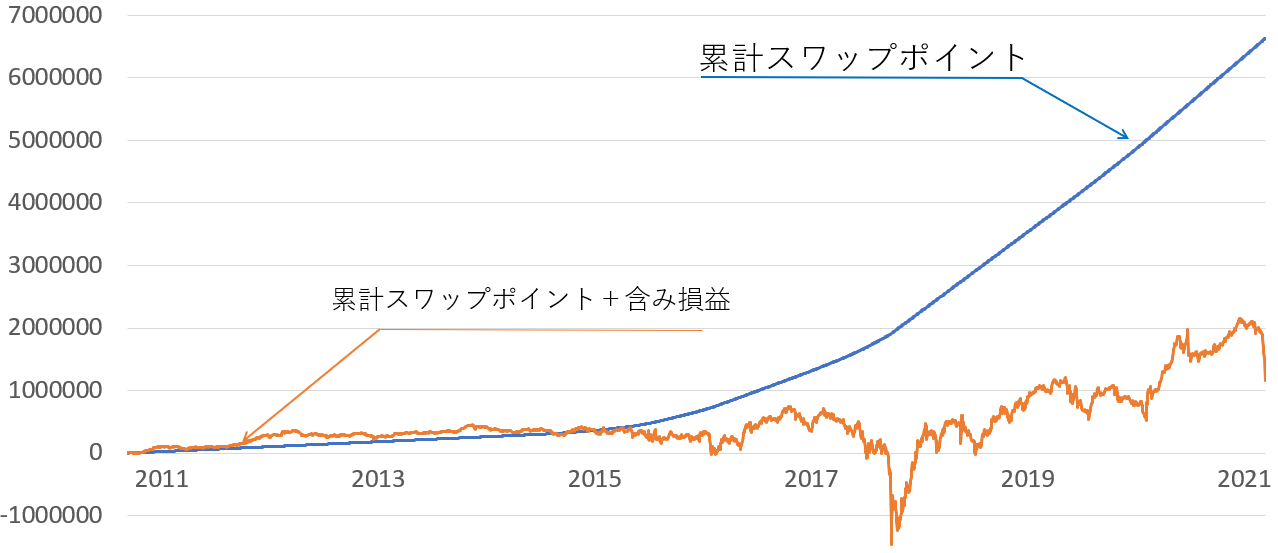

以下のグラフは、トルコリラの10年間のチャートです。

やはり、長期的に右肩下がりのチャートを形成していることが分かりますね。

このトルコリラに対して、一定間隔ごとの買い増しするナンピン戦略で運用した場合、為替損失とスワップポイントの累計は、どちらが大きくなるのでしょうか?

以下のルールをもとに、シミュレーションを行ってみました。

- 0.1円下落するごとに1000通貨ずつナンピン

- 1万通貨ごとに20円付与(10年間の平均スワップ)

- 含み益が出ても決済せずホールド

結果は、以下グラフの通りです。

- 累計スワップポイント:6634000円

- 損失合計:-5280443円

- 必要資金:5618063円

- 最終損益:1353557円

ごらんの通り、10年間運用した結果、スワップポイントは順調に伸びていくものの、含み損が大きくなるため、トータルの収益はそこまで伸びていないことが分かります。

また、含み損が雪だるま式に大きくなるため、それに耐えきるための資金も多大になり、メンタル的にもかなり負担がかかってくるでしょう。

極めつけは、今回のシミュレーションではスワップポイントを一定値として計算したものの、現実では常に変動しています。

そのため安定性も十分とは言えず、費やした時間のわりにあまり稼げていないことから、決して推奨できる運用であるとは言えません。

トルコリラにおける3つのリスク

トルコリラのスワップポイント投資について、今一度考えていただくために、内包する3つのリスクについて紹介していきたいと思います。

おそらく皆さんの想像通りだと思いますが、表面的な話だけでなく、少しピンポイントな話も織り交ぜていきますので、今後の参考にしてみてください。

為替変動のリスク

まっさきに取り上げるべきは、やはり為替変動のリスクです。

先ほどのチャート、またシミュレーション結果から分かる通り、トルコリラ円は常に右肩下がりで下落し続けています。

そのため含み損は膨らみ続け、それに耐えきるための資金がなければ、あっという間に強制ロスカットされてしまうでしょう。

積み上げたスワップポイントも、一度のミスで全てを失う可能性もありますので、レバレッジを過度に効かせたトルコリラ投資は、リスク的であるとしか言いようがありません。

カントリーリスク

カントリーリスク とは、その国と隣国の位置関係から生じる、政治・経済・社会環境の変化や影響を意味します。

トルコとその隣国を見てみると、関係が悪化が懸念されるシリアとイラクが位置しており、テロ組織やイスラム教徒の活動など、やはりリスクが大きいものと思われます。

高金利通貨はトルコリラの他にも、南アフリカやメキシコペソなどが挙げられますが、カントリーリスクという面ではトルコが頭一つ抜けて不利だと言えるでしょう。

経済赤字のリスク

新型コロナウィルス蔓延の懸念から、トルコは他の先進国同様、週末の外出禁止令が発令されていました。

これによって経済成長に歯止めがかかり、インフレ率の高いトルコにおいては、国民はただ家の中で大人しくしているだけでも、資産が目減りしてしまうのです。

そうなると当然、トルコ国民は資産を守るために、トルコリラを他国の通貨や金融商品に替える動きが高まるので、トルコリラ売りが進みます。

その結果として、為替市場においてもトルコリラ売りのトレンドが強まり、チャートは右肩下がりの一途を辿ってしまうのです。

トルコリラの今後の見通しは天国ではない

本記事の最初にお伝えしたように、トルコリラの見通しは明るいものではありません。

正直に言えば、地獄の一歩手前と言ってもいいでしょう。

本節では、なぜトルコリラが不安要素を抱えているのか、その理由について解説していきます。

金利平価説

トルコリラのような高金利通貨は、為替市場において価値が下がり続ける傾向にあります。

なぜなら為替レートは、自国通貨と外国通貨の金利差によって決定されるという考えがあり、これを金利平価説と言います。

より分かりやすく言えば、トルコリラを保有してスワップポイントで儲けたとしても、その儲けは為替レートの下落によって相殺されてしまうのです。

アルゼンチンペソ然り、ジンバブエドル然り、異常なまでに高金利な通貨は、かえって通貨としての信用を失い、価値も下がり続けます。

よって、トルコに革新的な変化がない限りは、今後もチャートは右肩下がりを形成していくでしょう。

トルコリラ為替変動の補填措置

まずはこちらのチャートをご覧ください。

トルコリラ円が6円代後半と、連日最安値を更新する中、大きな上昇が確認できますね。

この上昇の理由になった、エルドアン大統領の金融政策(為替変動補填)は、トルコ国民だけでなく、世界中を驚嘆させるものでした。

為替変動補填とは

- トルコ国民が持つトルコリラ資産に対して、為替変動によって目減りした分をトルコ政府が補填するというもの

元々、トルコの国民は、資産の半分を外貨もしくは金(ゴールド)で持つようにしています。

その理由はやはり、トルコリラで持つリスクが高すぎるためであり、そのリスクをなくすために政府が補填措置を打ち立てたのです。

この政策によって一時的にトルコリラの信用が回復し、為替レート上昇の要因になったものの、そう長続きせず失敗に終わることが予想されます。

なぜならトルコリラの価値を補填するために、新たにトルコリラを刷ることになり、さらにインフレや貨幣価値の下落が進むことになるからです。

つまり、トルコリラの為替下落に対する根本的な解決になっておらず、実際「ブルームバーグ」や「ロイター通信」など各メディアにおいても、今後も価値が下がり続けるという見方が強いようです。

天国と地獄を分けるカギは「リスク管理」にあり

トルコリラ投資を天国とするか、地獄に落ちるか、その明暗を分ける最大の要素が「リスク管理」です。

どれほどスワップが魅力的でも、無計画な取引では一瞬で資金を失いかねません。

本章では、資金管理・レバレッジ・投資家の傾向という3つの視点から、損を避けつつ着実に利益を狙うための考え方を紹介します。

資金管理の重要性と損切りのルール

トルコリラのような高リスク通貨を扱う上で、資金管理は命綱です。

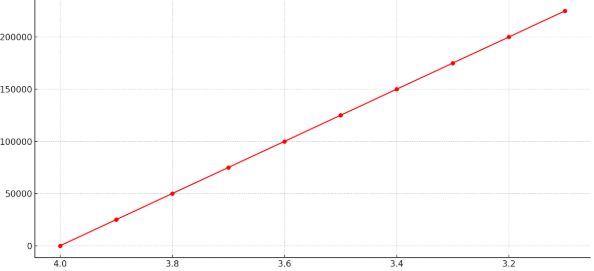

たとえば現在のレートが1トルコリラ=4.0円、口座資金が100万円ある場合、1万通貨あたり約4万円の建玉となります。

このとき25万通貨保有すると、証拠金は約100万円となりレバレッジは約4倍です。

仮に損切りラインを1リラ=3.5円に設定すれば、1リラあたり0.5円の下落で総損失は約12.5万円(0.5円 × 25万通貨)となり、許容範囲に収まります。

一方で、「いつか戻るだろう」と放置してロスカット水準まで耐えると、損失は一気に膨らみます(上グラフ参照)。

逆指値を活用し、感情ではなくルールに基づいて自動損切りを実行することが、生き残るための必須条件です。

レバレッジ設定で変わるトルコリラ投資のリスク

国内では、最大25倍まで使えるFX口座が主流ですが、だからといって全力で建てるのは極めて危険です。

わずか数円の値動きで強制ロスカットとなる可能性があり、。特にスワップ狙いの長期保有戦略では、低レバレッジでロスカットラインを遠ざけることが鉄則です。

仮にレバレッジ2〜3倍程度で抑えれば、相場の乱高下にもある程度耐えられ、長期的にスワップ収益を積み重ねるチャンスが広がります。

レバレッジは利益を増幅させると同時に、リスクも倍増させる両刃の剣であることを忘れてはいけません。

天国を掴んだ人・地獄に落ちた人の共通点とは?

トルコリラ投資で成功した人と失敗した人には、共通する行動パターンがあります。

成功者に共通するのは「冷静な判断」「ルールに従う姿勢」「情報収集の継続」です。

| 比較項目 | 天国コース | 地獄コース |

|---|---|---|

| 投資ルール | 事前に設定し遵守 | ルールなし・感覚頼り |

| 損切り対応 | 機械的に実行 | 放置して含み損拡大 |

| レバレッジ | 2〜3倍程度に抑える | 25倍フルレバ |

| 情報収集 | 日々チェック・分析 | ほとんどしない |

| 感情コントロール | 冷静で一貫性あり | 焦り・願望で判断 |

一方、失敗した人の多くは「スワップにつられてフルレバ」「損切りできない」「ニュースを見ない」といった特徴を持ちます。

つまり、テクニック以前に、メンタルや行動習慣が結果を大きく左右しているのです。

どれだけ期待値の高い投資でも、感情的に動けば地獄行きのリスクは高まります。

まずは自分の投資スタイルを見直し、冷静さを保つ仕組みを整えることが、長期で生き残るコツです。

トルコリラ取引に重要な経済指標

トルコリラを取引する際、意識しておきたい重要な経済指標を3つ紹介します。

政策金利

トルコリラが誇る高いスワップポイントは、トルコの政策金利に起因します。

利上げによってトルコリラの価値が上がるかどうかはともかく、トレーダーから買い目線で見られやすくなることは確かです。

そのため、利上げが発表されるタイミングを狙って一時的にロングポジションを持つ、というのも1つの戦略になるでしょう。

トルコ中央銀行によって、政策金利は年間8回発表されるので、FX会社の速報やネットニュース等から情報を集めてみてはいかがでしょうか。

消費者物価指数

物価指数とは、前月または前年などある時点を基準とした、物価変動の度合いを測る経済指標を意味します。

なぜこの消費者物価指数が重要なのかといえば、トルコのインフレ度合いを把握できるためです。

また、そもそもなぜトルコは物価上昇率が大きく、インフレに悩まされているのかいうと、それほど物資が足りておらず、物の価値が上がりことに起因しています。

例えば、エネルギー資源は全て輸入に頼っており、またトルコリラの価値が下がり続けるので、エネルギーを買うコストもどんどん大きくなってしますのです。

そういった悪循環が重なり、トルコは今現在インフレと物価上昇から抜け出せない状況となってしまいました。

トルコ情勢の安定性を見るためにも、物価上昇指数には注目しておきましょう!

失業率

働き手が多い国と、働き手が少ない国、豊かな未来に進むのは間違い無く前者でしょう。

また失業率が読み取れる内容は、単に働き手の人数だけではありません。

職に就く人が多いということは、それほど雇用環境が整っているという証でもあり、社会情勢に安定をもたらします。

例を挙げれば日本の失業率は2〜3%、アメリカで4〜6%程であり、その他の主要先進国も同じぐらいの水準です。

ちなみにトルコの失業率は、12%程であり、この値が小さくなればなるほど、トルコは安定した未来に向かっていると考えられるでしょう。

トルコリラ取引におすすめのFX会社3選

トルコリラの取引を検討されているのであれば、以下のFX会社がおすすめです。

ヒロセ通商

もっともスワップポイントが受け取れるFX会社はどこかといえば、常に順位は変動しているため一概にはお答えできません。

しかし、ヒロセ通商は常に3本指に入るであろう、圧倒的な高スワップを提示しています。

専業のスワップ投資家からも選ばれるFX会社なので、トルコリラスワップを少しでも多く受け取りたい方は、ここを選ぶべきでしょう!

GMOクリック証券

通常、国内口座の多くはマイナススワップを高く提示しており、高金利通貨ともなれば中々思い切ってショートポジションを持つことができません。

しかしGMOクリック証券であれば、買いスワップと売りスワップが殆ど同じ水準となっており、比較的マイナススワップを抑えることができます。

本記事で紹介したように、トルコリラはさらに下落すると言われているので、売り注文で仕掛けるなら、こちらの口座を選ぶと良いのではないでしょうか。

IG証券

IG証券は、安定したトレードの実現に注力しているFX業者です。

スリッページも少なく、約定力は非常に強い、もちろんスワップポイントも国内最高水準です。

トルコリラは元々、流動性の低さからスプレッドが安定しない傾向にありますが、IG証券であればトレードのコストをかなり抑えることができるでしょう!

まとめ: トルコリラの見通しは天国ではない!

本記事では、トルコリラの今後の見通しについて、以下のポイントを中心に解説しました。

- トルコリラの現状について

- スワップポイントの魅力と運用シミュレーション

- トルコリラのリスクについて

- 見通しが天国ではない理由

- うまく取引するためのポイント

- トルコリラ取引に重要な経済指標

トルコリラの見通しは少なくとも天国とは言えず、どちらかといえば地獄寄りです。

不安材料も多く、リスクの大きい通貨の代表格でもあるため、売り圧力が大きくなっていくでしょう。

ただ付与されるスワップポイントは、選べる通貨ペアの中では群を抜いており、長期的に保有することでプラス収支も見込めます。

今後もエルドアン大統領の動向に注意しつつ、ファンダメンタルズ分析を徹底できれば、勝てるチャンスも度々拾えるでしょう!

以上、参考にしていただければ幸いです。