[AD] 運営維持のため、一部広告リンクを設置する場合がございます(詳細)

おはようございます。だいまんです。

2021年12月2日の相場分析です。

目次

昨日のマーケット

昨晩の海外市場は、米11月ADP全米雇用報告やISM製造業景気指数が予想を上回ったが、11月製造業PMI・改定値が予想を下回り、米下院金融サービス委員会でのパウエルFRB議長の証言も前日の発言からサプライズはなく、総じて影響は限定された。ただ、午後になって、米国疾病予防管理センターが、米国で初の新型コロナウイルス・オミクロン株の感染を確認したと報じたことで、良好な米経済指標を受けて堅調に反発していたNY株価3指数がマイナス圏に沈み、米10年物国債利回りが、1.497%から1.426%まで低下したことで、リスク回避の動きが広がった。

午後発表されたベージュブックでは、「米経済活動は緩やかから穏やかなペースで拡大も、成長はサプライチェーンの混乱と労働力不足によって制約されている」と示されたが、相場の反応は見えず、ファイザーの幹部は、「来年3月下旬にもオミクロン株のワクチンを供給開始できると述べたが、リスクオフの動きを止めるには至っていない。

ドル円は112.67まで下落、ユーロドルは、1.1303から1.1358で揉み合い、ポンドドルも1.3276から1.3352で上下した。

一方クロス円では、ユーロ円は127.57、ポンド円が149.68、オージー円が80.15、NZD円が76.85は、カナダ円は87.88まで下落した。

12月2日の注目材料

- 08:50 (日) 11月マネタリーベース [前年同月比] (前回9.9%)

- 08:50 (日) 週間対外対内証券売買契約等の状況 [対外中長期債] (前回-128億円)

- 08:50 (日) 週間対外対内証券売買契約等の状況 [対内株式] (前回-471億円)

- 09:30 (豪) 10月貿易収支 (前回122.43億豪ドル 予想110.00億豪ドル)

- 09:30 (豪) 10月貿易収支・輸入 (前回-2%)

- 09:30 (豪) 10月貿易収支・輸出 (前回-6%)

- 09:30 (豪) 10月居住用住宅ローン [前月比] (前回-2.7%)

- 09:30 (豪) 10月投資用住宅ローン [前月比] (前回1.4%)

- 10:30 (日) 鈴木日銀審議委員・挨拶(兵庫県金融経済懇談会)

- 14:00 (日) 11月消費者態度指数・一般世帯 (前回39.2)

- 14:30 (日) 鈴木日銀審議委員・記者会見

- 16:30 (スイス) 10月実質小売売上高 [前年同月比] (前回2.5%)

- 19:00 (ユーロ圏) 10月卸売物価指数 [前月比] (前回2.7% 予想3.6%)

- 19:00 (ユーロ圏) 10月卸売物価指数 [前年同月比] (前回16.0% 予想19.0%)

- 19:00 (ユーロ圏) 10月失業率 (前回7.4% 予想7.3%)

- 21:30 (米) 11月チャレンジャー人員削減予定数 [前年比] (前回-71.7%)

- 22:30 (米) 週間新規失業保険申請件数 (前回19.9万件 予想25.0万件)

- 22:30 (米) 失業保険申請件数4週間移動平均 (前回25.225万人)

- 22:30 (米) 週間失業保険継続受給者数 (前回204.9万人 予想200.0万人)

- 22:30 (米) ボスティック・アトランタ連銀総裁講演

- 01:00 (米) クオールズFRB理事「ロイターのイベントでインタビュー」

- 01:30 (米) デイリー・サンフランシスコ連銀総裁、バーキン・リッチモンド連銀総裁講演(ピーターソン研究所)

- OPECプラス閣僚級会合

12月2日の相場見通し

昨晩も引き続きオミクロン変異株の問題で、リスクオフの動きが続きました。本日も続報に注意ですが、一方で良い話も出て来る可能性があり、リスクオフの動きを追いかけるのは避けておきましょう。

経済指標としては、豪10月貿易収支と居住用・投資用住宅ローン、日本の11月消費者態度指数、スイス10月実質小売売上高、ユーロ圏10月卸売物価指数と失業率、米国では、週間新規失業保険申請件数が発表されます。

あまり注目度の高い指標はありませんが、前回約51年ぶりの低い数字となった週間新規失業保険申請件数が、週末の米11月雇用統計発表を控えて注目されそうです。ただ、流石に20万件割れはないとしても、良好な結果が見えた場合ドルを支える可能性はありそうです。ただ、現状のリスクオフ相場では、反応は限られるかもしれません。

要人発言の機会も多いですが、タカ派の発言が続いても、既にパウエルFRB議長のサプライズ的な変貌で、織り込み以上のものには成りそうもありません。

焦点は、OPECプラス閣僚級会合となります。現状バイデン大統領が、OPECに増産を要請していますが、既にオミクロン変異株の感染懸念で、原油価格が調整を強めています。そうなると増産も減産もなさそうで、こちらの影響も限定されるかもしれません。ただ、原油価格が安値圏での推移を続けるなら、米長期金利の上昇が抑えられ、円相場の下値を支えそうです。

12月2日のデイ・トレード戦略

本日のデイトレード戦略です。

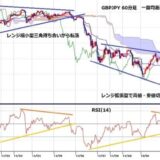

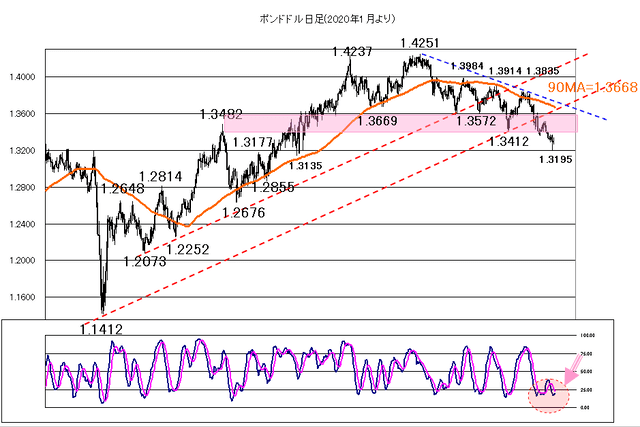

ポンドドル

- 予想レンジ:1.3200~1.3350

- 基本戦略: 戻り売り

- 予想時間:08:30 予想時レート: 1.3277

反発が1.3835で抑えられて、下落が1.3195まで拡大。ただスロー・ストキャスティクスが、売られ過ぎ圏から反転気味で、更に突っ込み売りは不透明だが、戻りでは売りが出易い。

上値は、転換線の1.3325が抑えると既に弱く、1.3371の戻り高値を越えて、1.3390-1.3453の戻り高値圏、基準線の1.3505が視野となるが、売りが出易い。1.3515を越えて1.3565,1.3608を越えて、1.3663-98の雲や90日移動平均が視野となるが、抑えると上値追い出来ない。1.3699の戻り高値を越えて、1.38方向の上昇となるが、1.3835の戻り高値を越えるまでは、上値期待は薄い。また超えて1.3854の戻り高値が視野となるが、これも上抜けは不透明。あくまで1.3914の戻り高値を越えて一定の上昇期待となるが、1.3934-58の戻り高値圏、1.3984や1.4009-1.4035の窓を超えて1.4134の戻り高値、1.4186-1.4203の戻り高値圏が視野となるが、上抜けは不透明で、あくまで1.4251の高値を越えて、1.43のサイコロジカル、2016年のブレグジット決定後の戻り高値となる1.4377が視野となるが、この位置までほとんど目立ったポイントがなくなることで、1.4250,1.4300や1.4350のサイコロジカルが上値を抑えるか注目したい。

一方下値は、1.3195の直近安値を維持出来ずに、1.3188や1.3135の下ヒゲまで割れるケースからは、相場は崩れ気味となり1.30のサイコロジカル、1.2906-33の戻り安値圏までの調整の可能性が高まりそう。ただ、一旦下支える可能性はあるが、1.2855まで割れると1.2806-1.2845ゾーン、1.2752までターゲットとなり、更に1.2676や1.2645の戻り安値を割れるケースからは、1.2438-1.2520ゾーンの戻り安値圏、1.2360まで視野となり、1.2252の戻り安値まで割れると1.2162などがターゲットとなるが、最大のリスクは1.2073の戻り安値割れで、その場合1.20のサイコロジカルがターゲットとなる。

デイの戦略としては、追いかけて売るのは避けて、戻り待ちから売り場探し。1.3371をストップに、1.3325-50で売り上がり。ターゲットは、1.3220-60の維持では利食いでとなる。また割れても1.3150を前にしっかりと利食いたい。更に上昇するケースからは、1,34前後から売り直して、ストップは1.3453越え。この場合のターゲットは、1.3300-50ゾーンが維持されると利食いとなる。

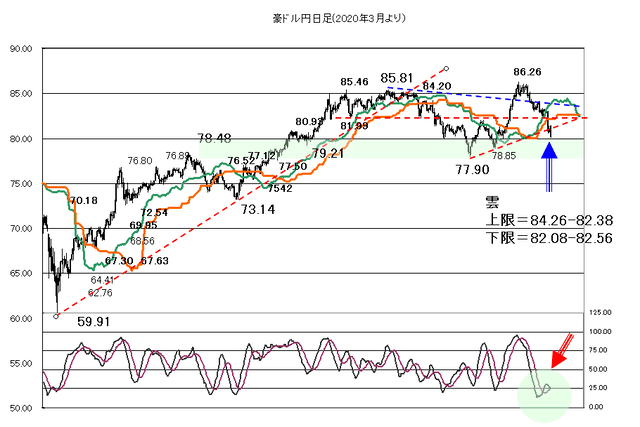

豪ドル円

- 予想レンジ:80.00~81.00

- 基本戦略: 早期は買いも、基本は戻り売り

- 予想時間:08:31 予想時レート: 80.23

下落を77.90や78.85で維持して、86.26まで反発もこの位置が上値を抑えて、再度調整が強まっている。日足のサポートを割れており、スロー・ストキャスティクスが、反転下落を継続しており、戻りでは売りが出易い。

上値は、既に転換線と絡む81.40-48の戻り高値が抑えると弱く、超えても日足の雲の下限が82.08に位置して、82.16-97の窓の上限も基準線が控え売りが出易い。83.20-37の戻り高値圏を越えて、83.70-92の窓の上限が視野となるが、雲の上限が位置しており、抑えると上値を追い出来ない。84.17-35の戻り高値圏を越えて、一定の反発期待から85円のサイコロジカル、85.22-62の窓が視野とあるが抑えるとレジスタンス形成となる。86.26の直近高値を越えて、サイコロジカルな86.50や87円、月足からは、88.12や89.08の戻り高値が視野となるが、90.30の2017年の高値越えは不透明となる。また、88.18から90.73ゾーンは、超長期の月足チャートからは、105.44の高値をトップとしたH&Sのショルダーの上限に位置しており、一時的な上抜けはあっても、当面しっかりと超えることは難しいと見ている。

一方下値は、直近安値の80.04やサイコロジカルな80円の維持では良いが、維持出来ない場合5、79.36-91の戻り安値圏、78.85を割れると78.14-65や78円のサイコロジカルまで視野となるが、維持では更に突っ込み売りは出来ない。ただし、77.90を割れてしまうと相場は崩れ、77.50-86,76.46-77.12,75.73-76.09なども視野となるが、75.41の安値まで割れると74.57-75.08の戻り安値圏、73.62-74.08まで視野となるが、維持されると更に突っ込み売りは出来ない。このリスクは73.14を維持出来ずに、72.54の安値まで割れるケースで、その場合過去の揉み合いゾーンとなる67.30-70.18ゾーンまで視野となるが、フィボナッチ・リトレースメントや日足のサポートと合わせても良い位置となる。リスクはこれを維持できないケースだが、それでも64.41、62.76の戻り安値を割れるような調整は、現状あまり想定していない。

従ってデイの戦略としては、突っ込み売りは避ける状況から、戻りでは売場探し。ただ、ベンチャー気味に、早期は80円が維持されるとサイコロジカル的には買っても、79.90を割れるなら止めるスタンス。この買いのターゲットは、80.55-85が抑えると利食いで、またこの位置から81.05-25と売り上がって、ストップは81.48越えをストップ。この売りのターゲットも、80円が維持されるなら利食いを優先したい。

豪ドルの5年後見通しは?100円超えの可能性や相場分析から見る買い時とは【2022年最新】

豪ドルの5年後見通しは?100円超えの可能性や相場分析から見る買い時とは【2022年最新】