[AD] 運営維持のため、一部広告リンクを設置する場合がございます(詳細)

おはようございます。だいまんです。

2021年3月29日相場分析です。

目次

昨日のマーケット

金曜日の海外市場は、欧米株の堅調な展開から、ドルの買い戻しが優勢となるも、米長期金利の高止まりがドルの下値を支えた。NYダウは479ドル高、ナスダック指数も一時のマイナス圏からプラス164ポインドで引けた。一方米10年物国債利回りは、1.638%から1.681%まで上昇して引けた。米経済指標としては、2月個人消費支出が予想を下回ったが、個人所得や3月ミシガン大消費者信頼感指数・確報値は予想を上回ったが、影響は限定された。

ドル円は109.85まで上昇、ユーロドルは、独3月ifo企業景況感指数が、強い結果となるも1.1772から1.1805で揉み合い、ポンドドルは、1.3813まで一時反発した。

一方クロス円では、ユーロ円は129.46、ポンド円が151.55、オージー円は83.82、NZD円は76.81、カナダ円は84.41まで一時反発した。

3月29日の注目材料

- 欧英・夏時間移行

- 08:50 (日) 日銀金融政策決定会合における主な意見(3月18-19日開催分)

- 17:30 (英) 2月消費者信用残高 (前回-24億ポンド 予想-15億ポンド)

- 17:30 (英) 2月マネーサプライM4 [前月比] (前回0.7%)

- 17:30 (英) 2月マネーサプライM4 [前年同月比] (前回13.3%)

- 17:30 (英) 2月住宅ローン承認件数 (前回98.994千件 予想95.00千件)

- 17:30 (英) 2月住宅ローン貸付額 (前回5.165十億ポンド 予想5.000十億ポンド)

- 18:00 (ユーロ圏) 3月業況指数 (前回-0.14)

- 00:00 (米) ウォーラーFRB理事講演

- 00:30 (米) 3月ダラス連銀製造業業況指数 (前回17.2)

- 3月末決算企業・権利付き最終売買日

3月29日の相場見通し

今週は、月末・四半期末のフローを睨んだ展開ですが、また週末には、米3月雇用統計が発表されます。現状は、米長期金利の高止まりが相場の焦点となっていますので、この結果を受けた米長期金利の動向には最大の注目となりそうです。ただ、一方で、週末は欧米がイースター休暇を迎えます。この休暇を前に、参加者の減少やポジション調整の動きも出易いことは、留意しておきましょう。

一方本日は、あまり重要な経済指標の発表はありません。

3月18-19日開催分の日銀金融政策決定会合における主な意見の発表、 英2月住宅ローン承認件数・住宅ローン貸付額、ユーロ圏3月業況指数、米3月ダラス連銀製造業業況指数などが発表されますが、注目度はあまり高くなく、相場に対する影響は少なそうです。

一方株価面では、本邦の3月末決算企業株の権利付き売買が最終日となります。配当取の動きから、日経平均株価は堅調が続きそうです。その面では、本日のスポット応答日が、月末となることで、フロー的にも円売りが出易く、円の軟調な展開が続きそうです。

また、今週から欧英が夏時間に移行します。経済指標の発表時間などが1時間早まることは、留意しておきましょう。

これは余談ですが、例年3月31日のドル円相場は、本邦の企業決算に絡めて、荒れた動きとなり易いので注意が必要です。特に東京市場の仲値決めの午前9時55分に向けて、為替評価レートを上げるために、円安に持って行こうとする動きが出易い傾向があります。今年は比較的円安の相場展開となっていることで、こういった動きも、強く出るか不透明ですが、少なくとも31日午前の相場お動きには注意しましょう。

ただ、一方で逆説的には、期が明けると本邦の機関投資家から新たなヘッジのためのドル円の売りが出易いことも事実です。現状円安気味の相場展開ですが、ある意味3月31日までが、ピークとなる可能性に注目してください。

3月29日のデイ・トレード戦略

本日のトレード戦略です。

ポンドドル

- 予想レンジ:1.3730~1.3890

- 基本戦略: 逆張り

- 予想時間:06:11 予想時レート: 1.3791

ポンドドルは、下値を1.2676や1.2855で支えて、上昇が月足の雲を上抜け1.4237まで一時上値を拡大も、この位置がトピッシュとなっており、現状下値を90日移動平均で支えて、揉み合い気味の展開。

上値は、1.3865-77の戻り高値、基準線と絡む1.3960の戻り高値が抑えると弱いが、1.4002-27の戻り高値圏を超えると、1.4182の戻り高値まで視野となるが、抑えるとレジスタンス形成の可能性が残っている。あくまで1.4237の上ヒゲを超えて、2016年のブレグジット決定後の戻り高値となる1.4377が視野となるが、この位置までほとんど目立ったポイントがなくなることは注意しておきたい。

一方下値は、90日移動平均と絡む1.3670の戻り安値維持では良いが、維持できない場合に1.3567の戻り安値を割れると1.3503-20の下ヒゲ圏、1.3430-51の下ヒゲ圏がターゲットとなるが、維持では良いが割れると1.3304-50の戻り安値まで視野となる。最大のリスクは、1.3188や1.3135の下ヒゲを割れるケースで、その場合相場は崩れ気味となり1.30のサイコロジカル、1.2906-33の戻り安値圏までの調整の可能性が高まりそう。ただ、一旦下支える可能性はあるが、1.2855まで割れると1.2806-1.2845ゾーン、1.2752までターゲットとなり、更に1.2676や1.2645の戻り安値を割れるケースからは、1.2438-1.2520ゾーンの戻り安値圏、1.2360まで視野となり、1.2252の戻り安値まで割れると1.2162などがターゲットとなるが、最大のリスクは1.2073の戻り安値割れで、その場合1.20のサイコロジカルがターゲットとなる。

デイの戦略としては、一旦1.3670で下支えされたことや月末需要もあって、更に売りを強める状況ではなさそう。ただ、上値の重い状況も続きそうで、基本逆張りとなる。

下値は、1.3670をストップに、1.3700-50ゾーンへの下落があれば、買い狙い。買いのターゲットは、1.3815-20が抑えると利食いで、超えても1.3850前後からの反発では、しっかりと利食って置きたい。

一方買いは、1.3815-20が抑えるならこの手前からだが、超えるなら止める形。超えるケースからは、1.3850-00ゾーンで売場を探して、ストップは1.3960越え、または1.4002-27ゾーンをストップとするなら、1.39ミドルまで売り上がる形。またこの売りのターゲットは、1.3815-20が支えると逆に利食い優先。ウ割れても1.3700-50ゾーンでは利食いが良い。

カナダドル円

- 予想レンジ:86.60~87.60

- 基本戦略:逆張り

- 予想時間:06:12 予想時レート: 87.26

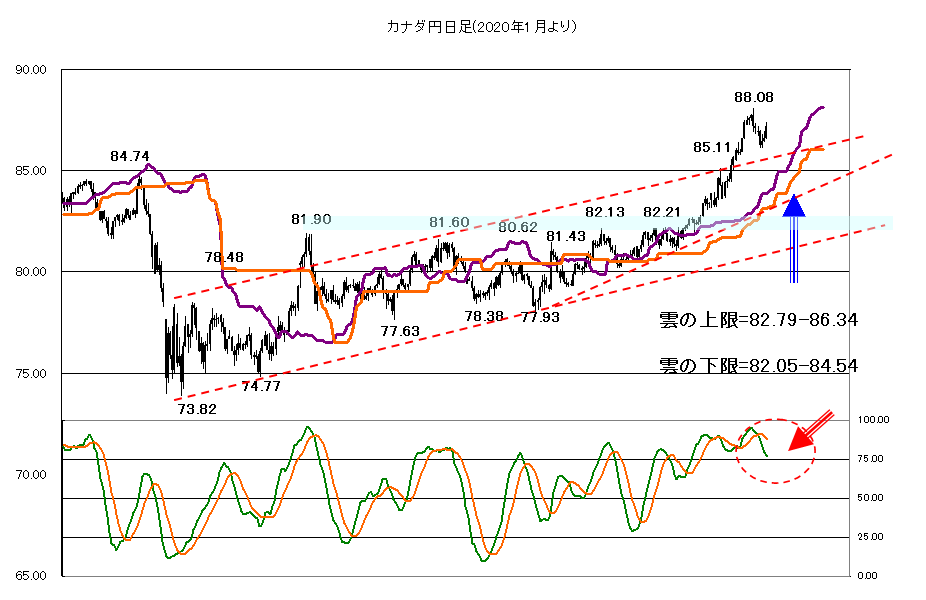

カナダドル円は、下値を78.38と77.93でダブル・ボトム的に支えて、88.08まで上昇も一旦この位置が上値を抑える形。スロー・ストキャスティクスが買われ過ぎから反転下落しており、この位置が今後も上値を抑えるか注目した対応なる。

上値は87.40-00ゾーンが抑えると弱いが、88.08の高値をしっかりと超えると、月足からは89.20の戻り高値が視野となるが、上抜けは不透明も更に超えると月足の雲の上限となる90.66まで視野となるが、抑えると上値追い出来ない。あくまで、91.58-91.64の高値などを超えて、更なる上昇期待となる。

一方下値は、86.08-10の戻り安値圏の維持では強いが、維持出来ない場合、短期上昇サポートが崩れ、85.46-86の基準線が絡む位置。84.95を割れると84.11-45の日足の雲の上限と絡む位置が視野となるが、維持では良いが、83.52-59の戻り安値を割れると83.04-20の戻り安値圏、82.65の雲の下限、81.97-82.35ゾーン、81.88の戻り安値、81.16-58が視野となるが、過去の高値圏や長期サポートからは維持では堅調が続くが、ただし、80.99を割れると80.38-57の戻り安値、80.15の戻り安値を割れると相場的には崩れ気味となり、79.82-94の戻り安値、リスクは79.24の戻り安値まで割れると78.72、78.08-23まで視野となるが、維持では更に突っ込み売りは出来ないが、77.93や77.63を割れると調整が76-77円ゾーンまで視野となる。このリスクは、75.58、74.77、73.77の安値を順次割れるケースとなる。

従ってデイの戦略としては、未だ日足のスロー・ストキャスティクスが、下落傾向を続けており、一旦下値を見たとしても、戻りは売りが出易く、逆張りで検討したい。

下値は、86.08をストップに86.60方向への調整で買い狙い。ターゲットは、87円ミドル抑えると利食い優先となる。またこの位置の売りはCapを確認して売っても、87.40-50を超えるなら止める形。この売りのターゲットは、86.80-00が維持されると軽く利食って置きたい。また87円ミドルを超えるケースからは、87.60-80など売り場を探して、ストップは88.10越えとしたい。この売りのターゲットは、87円ミドルが支えると利食いだが、割れるなら86.80-00での利食いとなる。