[AD] 運営維持のため、一部広告リンクを設置する場合がございます(詳細)

ボラティリティとは値動きの激しさのことであり、為替差益によって利益が発生するFXでは、ボラティリティが高くなるほど、大きな利益が期待できます。

また時にボラティリティは、相場を動かす大きなトレンドを形成するため、そういった意味でもボラティリティのチェックは欠かせません。

そこで本記事では、ボラティリティを個人の感覚ではなく、インジケーターを活用して数値や形状で把握する方法について解説していきます。

目次

FXにおけるボラティリティとは

ボラティリティ(volatility)は、本来「落ち着きがない」「移り気である」という意味ですが、FXにおいては「価格の変動幅」を意味します。

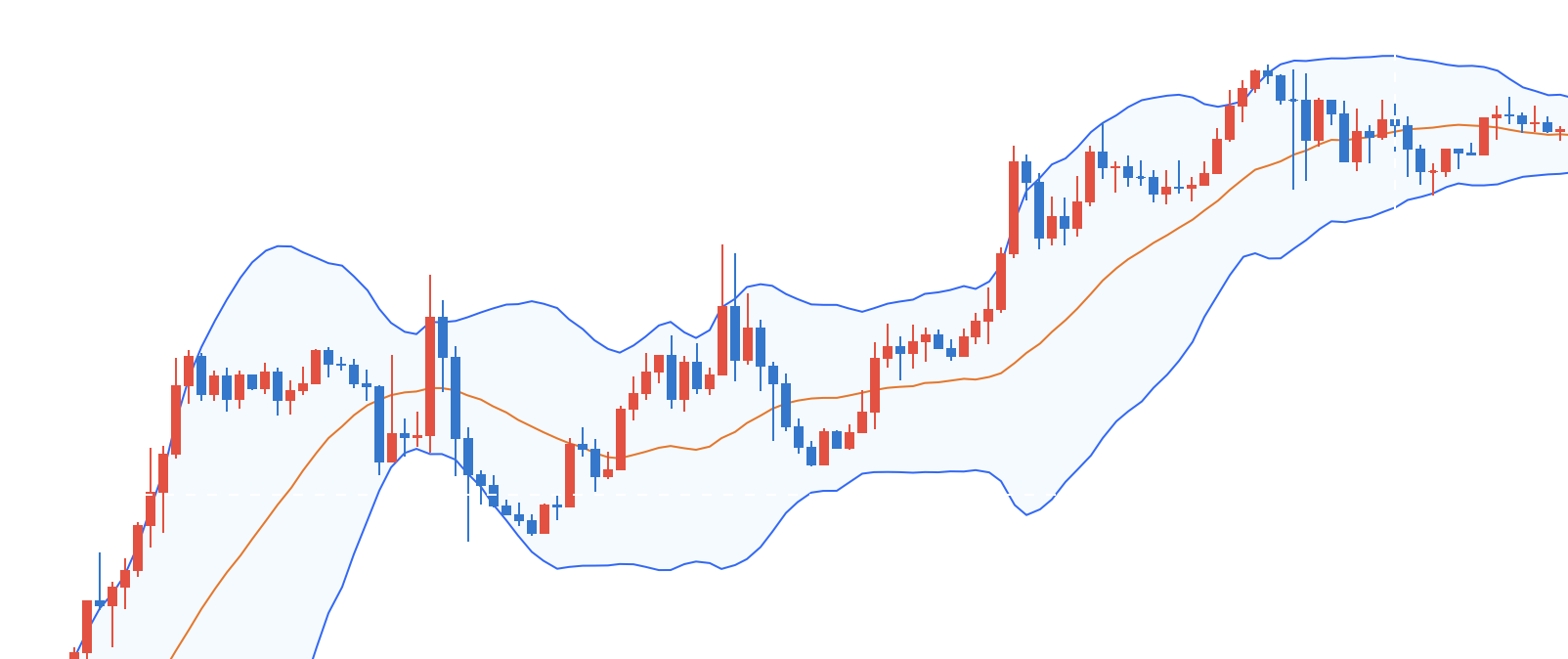

例えば以下のような、ローソク足が大きい(値幅が大きい)状況下では「ボラティリティが高い」といった使われ方をします。

ただ、ボラティリティが高いと稼ぎやすくなるものの、逆に予測が外れた場合の損失も大きくなるため、注意が必要です。

以下は、ボラティリティが高い相場における特徴です。

- ローソク足がの上下に大きくなる

- 値動きが乱高下しやすくなる

- トレンドが顕著になり、陰線と陽線が連続して並ぶ

- 瞬間的な取引量が多くなり、口座によってはスリッページが生じる

- テクニカル分析が効きやすくなる

FXで勝ち続けるためには、ボラティリティの高い通貨ペアを選び、オシレーターを活用して期待値の高いエントリーチャンスを見極めねばなりません。

ボラティリティ系インジケーターの選び方と比較ポイント

ボラティリティ系インジケーターには多くの種類があり、それぞれに特徴と使いどころがあります。

適切なインジケーターを選ぶには、自分のトレードスタイルや目的に合ったものを選ぶことが重要です。

目的別に選ぶのが基本

ボラティリティを計測するインジケーターは、目的別に選ぶのが基本です。

たとえば、「現在の変動幅を把握したい」ならATR(アベレージ・トゥルー・レンジ)やボリンジャーバンドがおすすめです。

一方で、「過去の価格変動の度合いを数値で知りたい」場合には、ヒストリカル・ボラティリティ(HV)やRVIなどが向いています。

補助インジケーターとしての使い方も想定する

ボラティリティ系インジケーターは、それ単体で売買判断を下すというよりも、相場の状況判断に使う「補助的インジケーター」としての役割が強いです。

そのため、トレンド系やオシレーター系のインジケーターと併用することを前提に選ぶと良いでしょう。

なぜボラティリティを計測する必要があるのか?

ボラティリティの高低を把握することで「今の相場がどれほど不安定か」「どれだけのリスク・リターンが期待できるか」を判断できます。

例えば、ボラティリティが高いときは大きな利益を狙える反面、損失リスクも大きくなります。逆に、ボラティリティが低い相場ではレンジ相場となりやすく、細かな値幅でのトレード戦略が有効になるでしょう。

単に「今が上がるか下がるか」を予想するのではなく、「どれだけ動く可能性があるか」を加味することが、FXで継続的に利益を得るカギとなります。

そのため、インジケーターなどを使ってボラティリティを常に把握しておくことは、リスク管理と戦略構築の両面において極めて重要といえるでしょう。

ボラティリティを把握するおすすめインジケーター

FXで堅実に稼ぐ方法は、強いトレンドに従った順張りです。

では強いトレンドとは何なのか、それはトレンド発生と同時にボラティリティも高まっているトレンドを意味します。

そしてボラティリティを見極める際は、個人の感覚に頼ってはなりません。

本節で紹介するインジケーターを活用して、ボラティリティの強弱を数値的、あるいは視覚的に判断していくことをおすすめします。

1:Volatility

「Volatility」は、ローソク足の大きさ(高値 – 安値)の平均値を表示するインジケーターです。

サブウィンドウの波形が右肩上がりになるタイミングはボラティリティが高いと判断できるため、トレンドにも乗じやすくなるでしょう。

またボラティリティが大きくなるとスプレッドが広がりやすくなるため、スリッページのリスクを低減する目的としても「Volatility」のインジケーターは有用です。

2:ボリンジャーバンド

「ボリンジャーバンド」は、値動きの範囲を分析する際に用いられるインジケーターです。

ボリンジャーバンドは、ボラティリティによってバンドの幅が拡大、あるいは縮小する特性を持ちます。

特にバンド幅が広がる現象を「エキスパンション」と呼び、トレンドの出現を視覚的に捉えることができます。

またローソク足がバンドに沿って形成される特徴(バンドウォーク)や、バンド幅狭まりレンジ相場に移行する(スクイーズ)など、ボリンジャーバンドの活用法は様々です。

3:ATR(アベレージ・トゥルー・レンジ)

「ATR(アベレージ・トゥルー・レンジ)」は、上で紹介した「Volatility」同様、ボラティリティの強弱を表示するインジケーターです。

「Volatility」と「ATR」は仕様がほぼ同じであるため、わざわざ使い分ける必要はありません。

どちらかといえば、「ATR」の方が知名度が高く、多くのチャートツールに導入されています。

4:HV(ヒストリカル・ボラティリティ)

「HV(ヒストリカル・ボラティリティ)」は、将来的な変動率を含めたインジケーターです。

上で紹介した「Volatility」や「ATR」と異なる点は、過去レート終値の前日比を元に計算されている点。

「ATR」は当日の最大値幅から算出されていますが、HVでは過去の変動率を考慮した上で、当日のボラティリティの高さを見ることができます。

5:RVI(相対ボラティリティ指数)

「RVI(相対ボラティリティ指数)」は、ボラティリティが拡大しているか、縮小しているかを判断するために用いられます。

RVIが、サブウィンドウ内にある基準線より離れるほどボラティリティが拡大、基準線付近でボラティリティは縮小、といった捉え方が一般的です。

他のボラティリティインジケーターとは異なり、ロングとショートそれぞれの方向でボラティリティが見れるという特徴があります。

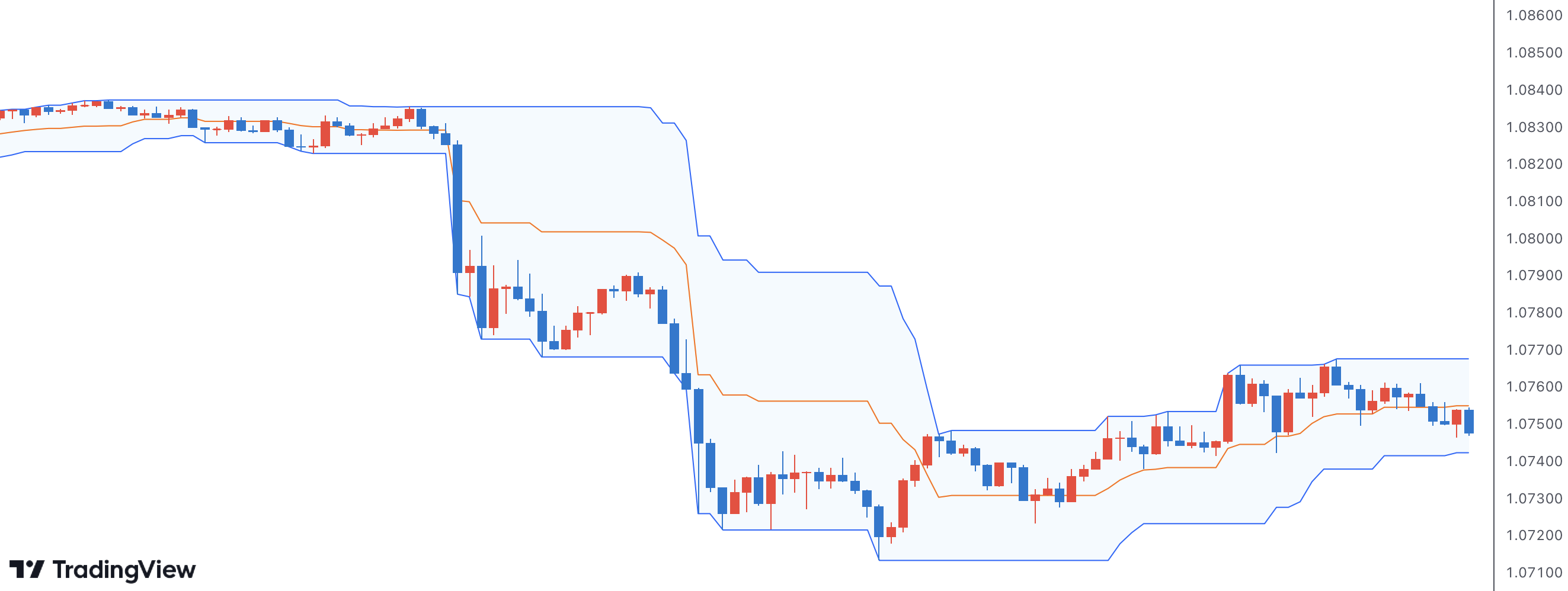

6:DC(ドンチャン・チャネル)

「DC(ドンチャン・チャネル)」は、期間内の最高値と最安値のバンド幅、加えて中間線からなるインジケーターです。

「中間線とローソク足が乖離するほど、ローソク足と中間線が近づきやすくなる」という移動平均線と似た性質を持ちますので、エントリーの指標としても有用です。

7:KC(ケルトナーチャネル)

「KC(ケルトナーチャネル)」は、ボリンジャーバンド同様、ボラティリティによって変化するバンド幅を示すインジケーターです。

ボリンジャーバンドは標準偏差(σ)を元に算出されるのに対し、KCは指数移動平均とATRを元に計算されます。

ただ使用感としてはボリンジャーバンドとほとんど変わらないため、特にこだわりがなければ、汎用性の高いボリンジャーバンドを選んでおくと良いでしょう。

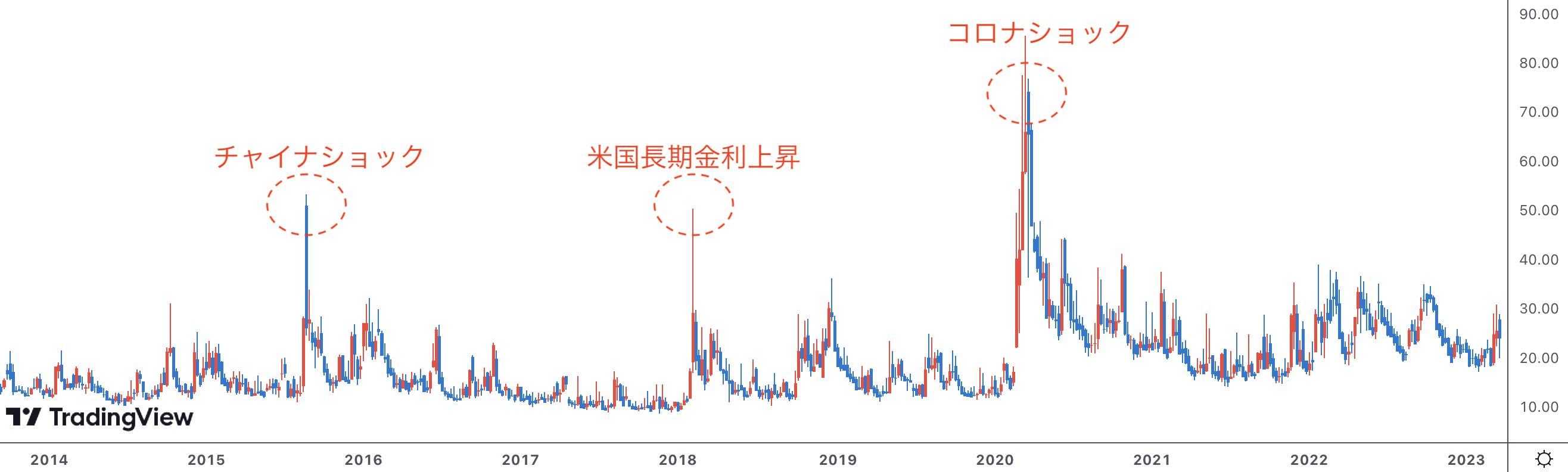

8:VIX指数(恐怖指数)

「VIX指数(恐怖指数)」は、S&P500を対象とする、オプション取引のボラティリティを基に算出する指数のことです。

特徴としては、以下のチャートのように市場リスクが高まり、投資家間に不安感が高まった際に指数値が上昇します。

VIX指数(恐怖指数)が高まると相場が混乱しやすくなり、ボラティリティが高まる傾向にあります。

相場が乱高下するリスク局面を回避したいのであれば、VIX指数(恐怖指数)まで確認しておくと良いでしょう。

ボラティリティ系インジケーターの組み合わせ例

ボラティリティ系インジケーターは単体でも有用ですが、他のインジケーターと組み合わせることで真価を発揮します。

ボラティリティはあくまで「動きの強さ」を示す指標なので、エントリーや決済の判断材料を補うテクニカルと組み合わせることで、より精度の高いトレードが可能になるでしょう。

ここでは、実際によく使われるボラティリティ系インジケーターの組み合わせを3パターン紹介します。

ボリンジャーバンド × RSI|逆張りタイミングの精度を上げる

ボリンジャーバンドは、価格が統計的にどの範囲に収まっているかを示すインジケーターで、バンドの外側にローソク足が飛び出すと「行き過ぎ」と見なされます。

ただし、ボラティリティが高まると「バンドウォーク」と呼ばれる状態になり、これはローソク足がバンド場を沿うような現象のことです。

そこで、RSI(相対力指数)を併用すると、逆張りのタイミングがより明確になります。

たとえば、ローソク足が±2σを超え、同時にRSIが30以下(または70以上)になっていれば、相場が行き過ぎて反発しやすい局面だと判断できるでしょう。

ATR × 移動平均線|トレンド継続をリスク管理しながら狙う

ATR(アベレージ・トゥルー・レンジ)は、過去の平均的な値動き幅を示すインジケーターで、ストップロスの設定やボラティリティ変化の検知に向いています。

これに移動平均線(MA)を組み合わせることで、「トレンドが出ている状態かつ、どの程度のボラティリティか」を同時に確認することも可能です。

たとえば、価格が移動平均線より上にあり、かつATRが上昇傾向であれば、トレンドの勢いが強まっている証拠と考えられます。

この組み合わせは、「利確目標は大きく、損切りはATRに応じて調整」といった戦略にも活かしやすいでしょう。

HV(ヒストリカル・ボラティリティ)× VIX指数|マクロ的リスク察知に有効

HVは、過去の価格変動から計算されるボラティリティ指標で、通貨ペアごとの値動きの不安定さを示します。

一方、VIX指数(恐怖指数)は、米国株の市場心理を示す指標で、リスクオフ・リスクオンのトレンド把握に有用です。

この2つを併用することで、「今の通貨ペアのボラティリティが相対的に高いのか、それとも市場全体がリスクを感じているのか」を把握できます。

特にスイングやポジショントレードでは、相場全体のセンチメントと個別の通貨ボラティリティを合わせて見ることで、無理なエントリーや過剰なリスクテイクを避けやすくなります。

FXボラティリティと相場の時間帯・タイミング

ここからは、「FXボラティリティ」と「最適な時間帯」について解説していきます。

ボラティリティは時間帯によって大きく異なるため、値動きを活発になる時間帯やタイミングを狙うことで、より効率的に利益を稼げるようになるでしょう。

オセアニア時間(AM5:00~AM8:00):ボラティリティ★★☆☆☆

オセアニア時間は、日本時間の早朝AM5:00あたりから始まります。

この時間帯では、オセアニア通貨として知られる豪ドルやNZドルの通貨ペアが中心に取引されますが、多くの主要通貨ペアでは目立った動きは見られません。

ボラティリティは小さいため、わざわざ取引する必要はないでしょう。

しかし週明けのタイミングでは、上チャートのように「窓」が開くことがあるため、その点にはご注意ください。

東京時間(AM9:00〜PM17:00):ボラティリティ★★★☆☆

東京時間はAM9:00ごろから始まり、クロス円の通貨ペアは徐々に値動きが活発になるタイミングです。

以下はドル円チャートですが、AM9:00以降はわりと活発に値動きしている様子が分かります。

また、午前10時の仲値が大きな注目を集めるため、ドル円を中心としたボラティリティの上昇が見られます。

東京時間の相場はニューヨーク時間の後となるため影響を受けることが多く、同様に東京時間もその後の取引に影響を与えることが多いです。

ロンドン時(PM16:00〜AM2:00):ボラティリティ★★★★☆

ロンドン時間が始まる16:00前後の時間帯は、ボラティリティが大きくなる傾向になりますのでご注意ください。

以下のように、ロンドン時間の開始とともに大きなトレンドが生じることも珍しくありません。

また、重なる21:00以降の時間帯は、1日の中で最も取引が活発に行われる時間帯です。

深夜のロンドンフィックス前後もボラティリティが上昇しやすいため、なるべくポジションを持ち越さないことをおすすめします。

ニューヨーク時間(PM21:00〜AM6:00):ボラティリティ★★★★★

ニューヨーク時間はボラティリティが高まるほか、経済指標の発表や要人発言など、市場に大きな影響を与える情報が多く公開される時間帯でもあります。

また、上述したように、ロンドン時間と重なる21:00以降は取引が活発になります。

上チャートのように、ロンドン時間で生じたトレンドがニューヨーク時間から再び勢いを強めるパターンがよく見られるため、覚えておきましょう。

また、米株式相場も活発になるため、特定の株式と結びつきの強い通貨ペアは大きく影響を受けます。

取引量も増えインジケーターも機能しやすくなるため、スキャルピングやデイトレードに適した時間帯です。

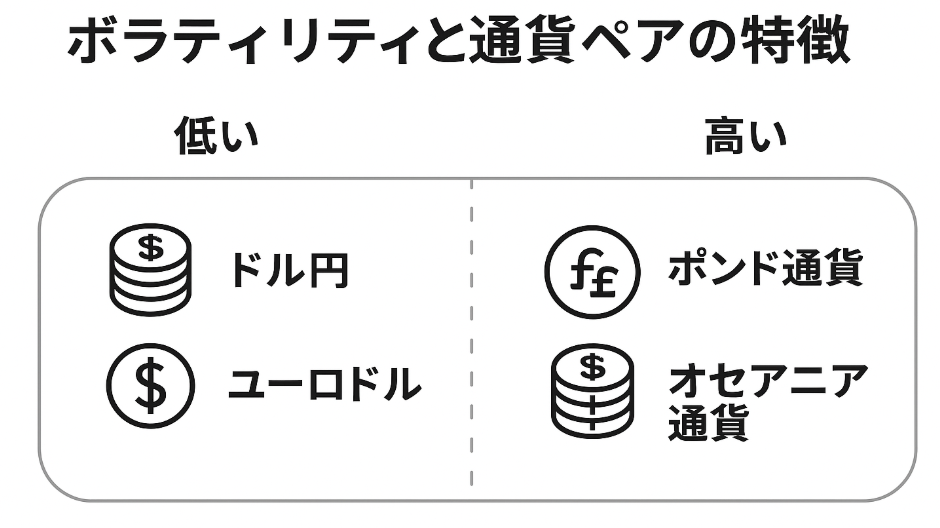

ボラティリティとFX通貨ペアの特徴

ボラティリティは通貨ペアごとに傾向が異なります。

同じ時間帯でもドル円とポンド円では値動きの幅がまったく違うため、どの通貨を選ぶかでトレード戦略も変わってきます。

ここでは代表的な主要通貨ペアの特徴を整理しておきましょう。

ドル円のボラティリティ傾向

ドル円はFX市場でもっとも取引量が多い通貨ペアのひとつで、相対的にボラティリティは低めです。

安定した値動きが多いため、初心者でも扱いやすいペアといえます。

ただし、米国の雇用統計やFOMCといったイベント時には一気に急変動することもあり、普段の落ち着いた動きとのギャップに注意が必要です。

ユーロドルのボラティリティ傾向

ユーロドルも世界的に人気の通貨ペアで、取引量が非常に多いのが特徴です。

こちらも日常的な値動きは比較的落ち着いていますが、欧州時間になるとボラティリティが増加しやすくなります。

欧州中央銀行(ECB)の政策発表や要人発言などで大きなトレンドが出るケースも少なくありません。

総じて、ドル円・ユーロドルは「ボラティリティが安定しているためスイングやデイトレに適し、指標時のみ一気に荒れる」という傾向を持っています。

ポンド通貨のボラティリティ傾向

ポンド(GBP)は「値動きが激しい通貨」として知られています。

特にポンド円やポンドドルは一日の変動幅が大きく、ドル円の2倍以上動くことも珍しくありません。

英国の経済指標や政治イベントに敏感で、想定以上の値動きに振られやすいため、リスクリワードをしっかり管理する必要があります。

高ボラティリティを活かしてスキャルピングや短期トレードを狙うトレーダーも多い通貨です。

オセアニア通貨のボラティリティ傾向

オセアニア通貨(豪ドル、NZドル)は資源価格や中国経済の影響を強く受けます。

東京時間は比較的落ち着いていますが、シドニー市場や中国関連ニュースの時間帯に急激に動くことがあります。

また、流動性がドル円やユーロドルに比べて低いため、指標や要人発言でボラティリティが跳ねやすいのも特徴です。

中長期ではスワップ狙いで保有されやすく、そのため特定の水準にポジションが偏りやすいという癖も見られます。

ボラティリティが高いときのトレード手法

FXにおいてボラティリティが高い時の相場は、大きな利益の機会を持つ反面、リスクも増加します。

そのため、リスク管理を重視したトレード手法の選択が重要です。以下はボラティリティが高い時のおすすめのトレード手法の一部です

ブレイクアウト

ブレイクアウトとは、価格が一定の範囲での動きから明確な方向に動き出す瞬間のことです。

ボラティリティは、取引成立件数の多さによって定められます。

三角保ち合いのように、徐々に値動きが少なるような値動きでは、ちょうど三角の頂点でブレイクアウトするケースが多々見られます。

あまり値動きが見られない状況になると、含み損益も大きくならないため、決済に踏み切るトレーダーも少ないと考えられるでしょう。

ただし、そういった状況がいつまでも継続するわけではなく、前数本分のローソク足よりも大きめの値動きが見られた場合、それを皮切りに決済が殺到することになります。

そして、決済が決済を誘発するため、結果的にボラティリティは大きくなってしまうというわけなのです。

ただ、どちらの方向に動くか予測することは難しいため、ブレイクアウトが見られそうな局面では、ポジションを持たないことも一案です。

トレンド反転狙い

ボラティリティを利用して、トレンド反転のタイミング測ることも可能です。

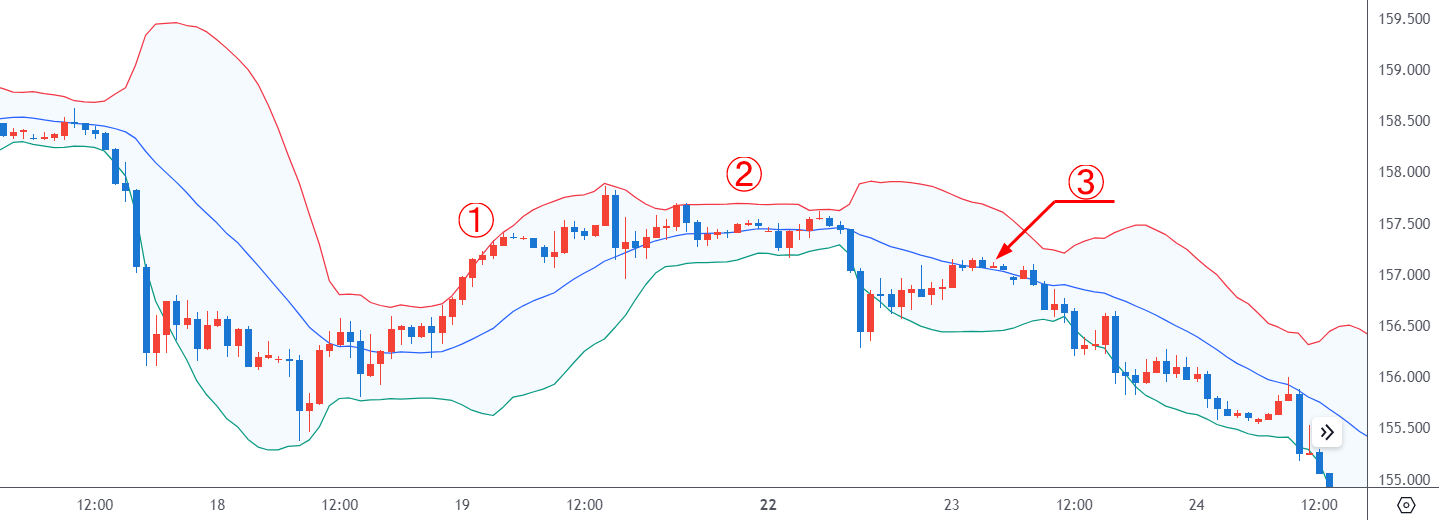

以下のボリンジャーバンド例として、状況を説明していきます。

①ではボリンジャーバンドが広がりを見せており、ボラティリティが高い状態です。

②のスクイズに移動するとボラティリティが徐々に小さくなり、短期的なレンジ相場を形成します。

ここで再び上昇すればトレンド継続となるわけですが、注目すべきは③のタイミングです。レンジ相場を抜けた後、レートは大きく崩れてボリンジャーバンドの中線に折られる現象が見られます。

つまり、上昇する力は既に残っておらず、トレンドが転換したと判断することができるのです。

このように、トレンドフォローはFXにおいて王道の勝ちパターンです。既に確立された、トレンドの方向に順張りでポジションを乗せていくとよいでしょう。

移動平均線やMACDなどの指標を使用して、トレンドの方向や強さを判断します。より具体的にトレンドの有無・強弱を見極めたい方は、以下の記事を参考にしてみてください。

トレンドは「ダイバージェンス」で見極めよ!相性の良いおすすめインジケーターも解説!

トレンドは「ダイバージェンス」で見極めよ!相性の良いおすすめインジケーターも解説! スキャルピング

スキャルピングとは、小さな価格変動を利用して、短期間で小さな利益を狙うトレード手法です。

ボラティリティが高い場合、多くの小さな価格変動が生じるため、短期間での取引が活発になります。

スキャルピングは相応にトレードスキルを要するものの、資金効率が良く、また経験値が貯まるという意味においても初心者におすすめです。

トレンドとボラティリティを重視せよ!1分足スキャルピングのコツとは?

トレンドとボラティリティを重視せよ!1分足スキャルピングのコツとは? ボラティリティが変化する要因と注意点

ボラティリティインジケーターは、相場の変動幅を視覚的に捉える上で非常に便利なツールですが、「なぜボラティリティが変わるのか」まで理解していなければ、インジケーターを使いこなすことはできません。

ここでは、ボラティリティの変動要因と、それに対するインジケーターの使い方の注意点を紹介します。

経済指標や要人発言で急変するボラティリティ

ボラティリティが急上昇する場面で最も多いのが、経済指標の発表や要人発言があった直後です。

例えば、米国雇用統計やFOMC政策金利発表などでは、数分の間に数十pips以上動くこともあります。

このような場面では、たとえボリンジャーバンドやATRの値が高まっていても、値動きが極端すぎてテクニカル根拠が一時的に機能しないことがあります。

対策として経済指標発表前後は、インジケーターでエントリータイミングを計るのではなく、イベント通過後にボラティリティが収束し始める兆候をとらえる補助ツールとして使うのが効果的です。

ポジションサイズ調整の方法

ボラティリティの大小に応じてポジションサイズを柔軟に調整することが不可欠です。

具体的には、「1回のトレードで口座資金の1~2%以上を失わない」というルールを基本とし、相場のボラティリティを加味してロットを計算します。

例えば、直近の1日の平均変動幅が50pips程度であれば比較的多めのロットでも許容可能です。

しかし、平均変動幅が100pipsを超えるような高ボラティリティ環境ではロットを半分以下に抑える必要があります。

このように、ポジションサイズを機械的に調整することで、リスクを一定に保ちながら安定したトレードを行うことができます。

損切り幅とATRの活用

損切り幅の設定にもボラティリティは欠かせません。相場が大きく動いているときに狭いストップを置くと、ノイズ的な値動きで簡単に刈られてしまいます。

逆に、ボラティリティが低いときに広すぎるストップを設定すると、リスクリワードが悪化してしまいます。

ここで有効なのが上述した「ATR(アベレージ・トゥルー・レンジ)」です。

たとえば、直近14期間のATRが80pipsであれば、損切り幅をその数値の1倍~1.5倍に設定すると、相場の揺れ幅に対応した合理的なリスク管理が可能となります。

これにより「市場のボラティリティに適した損切り幅」を設定でき、過度なロスカットや不必要な含み損を避けやすくなるのです。

ボラティリティが低いときのトレード手法

FXにおけるボラティリティが低い時、すなわち「レンジ相場」や「サイドウェイズ」とも言われる相場では、大きなトレンドが形成されていないため、異なるアプローチが必要となります。

以下はボラティリティが低い時のおすすめのトレード手法の一部です。

レンジ取引戦略

価格が一定の範囲内での動きを続けることを前提とした取引方法。

上限(レジスタンス)での売り、下限(サポート)での買いを繰り返します。

レンジ相場における取引手法の深堀、また見極め方については以下の記事でも紹介しておりますので、参考にしていただければ幸いです。

FX初心者向けエントリー上達法!インジケーターからレンジ相場を判断せよ

FX初心者向けエントリー上達法!インジケーターからレンジ相場を判断せよ ブレイクアウトを待つ

レンジ相場はいつかは終了します。

そのブレイクアウトを待ち、確認した上でトレンドの方向に取引を行うのも一つの方法です。

ブレイクアウトを確認するためにはボリュームや他のテクニカル指標を併用すると良いでしょう。

FXトレードにおける我慢の力!待つことで得られるリターンの大きさとは?

FXトレードにおける我慢の力!待つことで得られるリターンの大きさとは? スワップポイント狙いのトレード

ポジションの持ち越しで得られるスワップポイントは、もっとも簡単に構築できる不労所得であり、ボラティリティが低い状態でこそ真価を発揮します。

決済利益1本で勝負しようと思えば、ボラティリティが低い状況ではなかなか利益が出せず、人によっては不相応にレバレッジを効かせてしまうかもしれません。

そこで、焦らないための精神安定剤として、日頃から高金利通貨を積み立てておくことは、非常に有効な一手となります。

詳細については以下の記事から学んでいただき、さっそく保有するだけのトレード手法を試してみてください。

まとめ:ボラティリティは利益のタネ!

本記事では、ボラティリティを見極める際に有用なインジケーターについて紹介しました。

ボラティリティを把握できるようになれば、環境認識も容易となり、状況に応じた戦略を取ることができます。

また今回紹介したインジケーターについては、全てを覚え切る必要はなく、重要なことはどれか1つを極めることです。

特にこだわりがなければ、汎用性や活用の幅が広いボリンジャーバンドから試してみてはいかがでしょうか。

以上、参考にしていただければ幸いです。