[AD] 運営維持のため、一部広告リンクを設置する場合がございます(詳細)

おはようございます。だいまんです。

2021年11月9日の相場分析です。

目次

昨日のマーケット

昨晩の海外市場は、主だった経済指標の発表のない中、米長期金利の低下もあって、米雇用統計後のドル買いに巻き戻しの動きが優勢となった。米10年物国債利回りは、クラリダFRB副議長が「利上げを検討するのはまだずっと先だ」と述べたことなどから1.460%まで低下したが、同時に「政策金利を引き上げる必要条件は、2022年末までに整う」と述べており、複数のFRB要人の発言やパウエルFRB議長が、景気見通しや金融政策について言及しなかったこと、3年物国債の入札の不調を受けて、1.504%まで反発したことで、更なるドル売りを抑えた。またNY株価3指数は、揃って一時最高値を更新したが、リスクオンの動きは広がっていない。

ドル円は、113.08まで下落、ユーロドルが1.1595、ポンドドルが1.3580まで反発した。

一方クロス円はまちまちの展開。ユーロ円は、対ポンドでの売りが圧迫し130.90まで一時下落、ポンド円は153.66まで反発、オージー円は83.90から84.11の狭いレンジで揉み合い、NZD円は81.45から80.92まで一時下落、カナダ円は90.75まで値を下げた。尚ユーロポンドは、0.8536まで下落した。

11月9日の注目材料

- 08:30 (日) 9月毎月勤労統計調査-現金給与総額 [前年同月比] (前回0.7%(0.6%) 予想0.6%)

- 08:50 (日) 9月経常収支・季調前 (前回1兆6656億円 予想1兆601億円)

- 08:50 (日) 9月経常収支・季調済 (前回1兆426億円 予想8472億円)

- 08:50 (日) 9月貿易収支 (前回-3724億円 予想-3601億円)

- 09:01 (英) 10月BRC小売売上高調査 [前年同月比] (前回-0.6%)

- 09:30 (豪) 10月NAB企業景況感指数 (前回5)

- 09:30 (豪) 10月NAB企業信頼感指数 (前回13)

- 14:00 (日) 10月景気ウオッチャー調査-現状判断DI (前回42.1 予想48.0)

- 14:00 (日) 10月景気ウオッチャー調査-先行き判断DI (前回56.6 予想57.0)

- 16:00 (独) 9月貿易収支 (前回107億ユーロ(117億ユーロ) 予想160億ユーロ)

- 16:00 (独) 9月輸入・季調値 [前月比] (前回3.5%)

- 16:00 (独) 9月輸出・季調値 [前月比] (前回-1.2% 予想0%)

- 16:00 (独) 9月経常収支 (前回118億ユーロ)

- 16:45 (仏) 9月貿易収支 (前回-66.69億ユーロ 予想-71.00億ユーロ)

- 16:45 (仏) 9月貿易収支 (前回48.97十億ユーロ)

- 16:45 (仏) 9月貿易収支輸出 (前回42.3十億ユーロ)

- 16:45 (仏) 9月経常収支輸入 (前回-13億ユーロ)

- 16:45 (ユーロ圏) パネッタECB専務理事、レーン・フィンランド中銀総裁講演

- 19:00 (独) 11月ZEW景況感調査・期待指数 (前回22.3 予想20.0)

- 19:00 (独) 11月ZEW景況感調査・現況指数 (前回21.6 予想18)

- 19:00 (ユーロ圏) 11月ZEW景況感調査 (前回21.0)

- 20:00 (米) 10月NFIB中小企業楽観度指数 (前回99.1)

- 21:50 (米) ブラード・セントルイス連銀総裁講演

- 22:00 (ユーロ圏) ラガルドECB総裁・フォーラム開会挨拶

- 22:30 (米) 10月卸売物価指数 [前月比] (前回0.5% 予想0.6%)

- 22:30 (米) 10月卸売物価指数 [前年同月比] (前回8.6% 予想8.6%)

- 22:30 (米) 10月卸売物価指数・コア指数 [前月比] (前回0.2% 予想0.5%)

- 22:30 (米) 10月卸売物価指数・コア指数 [前年同月比] (前回6.8% 予想6.8%)

- 23:00 (欧米) クノット・オランダ中銀総裁、ブラード・セントルイス連銀総裁・パネル討論会参加

- 23:00 (米) パウエルFRB議長・FRB/ECB/カナダ中銀共同主催会議開会挨拶(ダイバーシティ会議)

- 00:30 (米) ブロードベント英中銀副総裁講演

- 01:00 (英欧) ベイリーBOE総裁、シュナーベルECB専務理事・パネル討論会参加

- 01:35 (米) デイリー・サンフランシスコ連銀総裁・討論会参加

- 03:00 (米) 米財務省・10年物国債入札(390億ドル)

- 03:30 (米) カシュカリ・ミネアポリス連銀総裁・ディスカッション参加

- 中国共産党第19期中央委員会第6回総会開催「6中総会」(11日まで)

- APEC閣僚会合

- 欧州連合財務相理事会

11月9日の相場見通し

昨晩は、主だった大きな材料のない中、ドルの売り戻しが優勢となりました。あくまで米雇用統計後のドル買いの巻き戻しの動きで、引き続き相場が、日替わり的に動いていることは、留意しておきましょう。

経済指標としては、日本では、9月毎月勤労統計調査、9月国際収支、10月景気ウオッチャー調査、英10月BRC小売売上高調査、豪10月NAB企業景況感・企業信頼感指数、独仏9月貿易収支、独ユーロ圏11月ZEW景況感調査、米国では、10月NFIB中小企業楽観度指数と10月卸売物価指数などが発表されます。

注目は、独ユーロ圏の11月ZEW景況感調査と米10月卸売物価指数が焦点となりそうです。独ユーロ圏のZEW景況感調査は、新型コロナウイルスの感染が、欧州で再拡大していることもあって、弱い結果が見えそうです。ただ、大きくユーロ売りとなるかは不透明です。また、今週大注目の米10月消費者物価指数の発表を控えて、卸売物価指数などが強い結果となった場合、米長期金利を押し上げ、ドル相場を支える可能性に注目しましょう。

要人発言としては、ラガルドECB総裁やパウエルFRB議長をはじめ、多くの要人が発言しますが、両総裁はあくまでフォーラムの挨拶なので、金融政策や経済の見通しに言及しない可能性もあります。総じてサプライズはなく、影響は限られると考えておきましょう。

その他中国の「6中総会」では、「共同富裕」に強い姿勢が示されるとリスクオフにつながり易く、本日も米10年物国債の入札を受けた、米長期金利の動向を注視して対応しましょう。また、ドル円の113円割れに注目が集まるが、恐らくそういった下落では、買いが入り易そうだ。

11月9日のデイ・トレード戦略

本日のデイトレード戦略です。

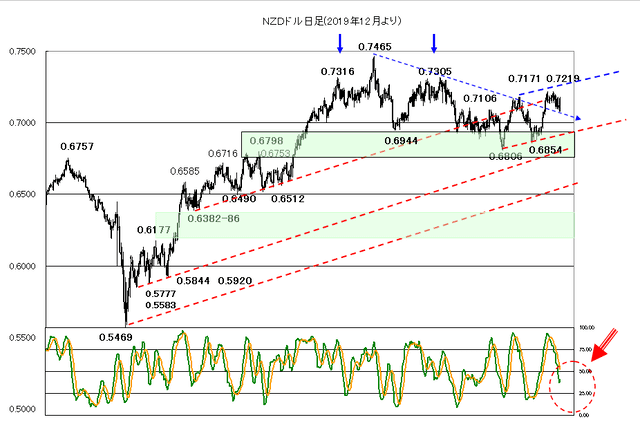

NZDドル

- 予想レンジ:0.7100~0.7200

- 基本戦略:売り目線から押し目買い

- 予想時間:07:37 予想時レート: 0.7165

下値は、0.6806や0.6854で支えるとも、上値も0.7171や0.7219でCapされて、総じて揉みも気味。下値のダブル・ボトムと上値はダブル・トップだが、若干緩やかなアセンド・チェンネルを描いており、スロー・ストキャスティクスも若干反転を見せており、堅調が続くか注目される。

上値は、0.72前後が抑えると上値追い出来ないが、0.7219の戻り高値を越えると、0.7234-43,0.7272-95の戻り高値圏が視野となるが、抑えると上値追い出来ない。0.7317の戻り高値を越えて、0.7360-86の窓の上限が視野となるが、上抜けは不透明で、あくまで0.7465を超えて、0.7525の戻り高値まで視野となるが、上抜けは不透明だが、2017年7月の高値0.7559まで超えると0.7625-45、0.7890-0.8036までターゲットとなる。

一方下値は、0.7071の戻り安値、0.7021-50の基準線と絡む位置、0.6988の上限の維持では良いが、0.6955の戻り安値を割れると0.6877-0.6912の戻り安値圏で、サポートの位置まで視野となるが、買いが入り易い。ただし、0.6854や0.6806のダブル・ボトムを維持出来ずに、0.6800のサイコロジカルまでしっかりと割れると、0.6752-82まで視野となるが、それ以前の高値圏が、下値を支えると良いが、割れて0.6680、0.6590、更に0.6547-54、0.6512や0.6490の安値まで順次割れると0.6382-86から過去の高値となる0.6177ゾーンまで視野となる。維持は不透明も、0.5920や0.5844を割れると相場が大きく崩れる可能性に注意したい。

従ってデイの戦略としては、上値追いは出来ず、あくまで押し目待ちだが、早期は売りも狙ってみたい。

0.7218をストップに、0.7180前後が抑える動きから売りを狙って、ターゲットは、0.7100-30での利食い。またこの位置の買いは、ストップを0.7071割れとして、このターゲットも0.7180前後や0.7200が抑えると利食い優先となる。

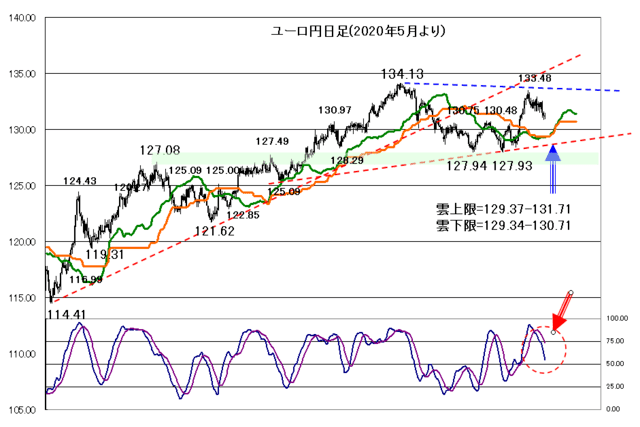

ユーロ円

- 予想レンジ:130.50~131.90

- 基本戦略: 戻り売り

- 予想時間: 予想時レート: 131.20

下値を127.94-93でダブル・ボトムを形成して反発も、上値を133.48でCapされて調整気味。日足のスロー・ストキャスティクスも反転下落しており、若干揉み合い気味も直近高値が抑える状況が続くと上値追いも厳しい。

上値は、131.88の転換線、132.56-93の戻り高値が抑えるとレジスタンスが有効となる。あくまで133.48の直近高値を越えて、133.58-70の戻り高値や134円のサイコロジカルが視野となるが、抑えると上値追い出来ない。あくまで134.13の高値を越えて、134.50のサイコロジカル、更に強い135円がターゲットとなるが、一旦利食いが出易そうだ。ただ、この位置も超えると、136円や137円のサイコロジカル、更に137.50の高値まで視野となるが不透明となる。

一方下値は、基準線と絡む130.84-90の戻り安値圏の維持では良いが、130.75の窓の上限を割れると130.48-56のそれ以前の高値圏、129.80-91の窓の下限、129.34-36の雲、128.63-91の戻り安値圏でサポートが視野となるが、維持では堅調が続く。ただし、128.33や127.93を割れてしまうと127.50-77の戻り安値、126.98-127.32ゾーンが視野となるが、過去の高値圏と絡む位置で、維持では更に突っ込み売りは出来ないが、維持出来ない場合126.17-70、125.60-10の戻り安値圏まで視野となる。こちらも維持では更に突っ込み売りは出来ないが、125.09-31やサイコロジカルな125円をしっかりと割れると調整が深まり、124.30-38、123.90や123.64を割れると123.01-03、122.85を割れると122.66、121.82-122.23ゾーンの戻り安値圏まで視野となる。このリスクは121.62や121.48の戻り安値割れで、その場合120.81や120.27、サイコロジカルな120円までターゲットとなるが、こういった下落では、長期的に買い狙いが検討される。このリスクは119.31の安値割れとなる。

従ってデイの戦略としては、突っ込み売りは出来ないが、戻りでは、段階的に売り場探し。131.40-60ゾーンは、しっかりとCapを確認して、できれば131.60-80、132.00-20と売り上がって、ストップは132.57越えや132.93越え。ターゲットは、60分足のサポートが位置する131円前後の維持では利食いで、割れても130円ミドルを前に、しっかりと利食いたい。またこの位置の買いは、129.80割れをストップ、ただ、こういった買いの場合は、131円前半が抑えると利食いとなる。