[AD] 運営維持のため、一部広告リンクを設置する場合がございます(詳細)

おはようございます。大塚亮です。

2021年9月6日の相場分析です。

目次

概況

豪ドル円の9月3日終値は81.744円、前日比0.364円高と続伸した。取引レンジは82.023円から81.254円。

9月3日は夜の米8月雇用統計に注目が集まったが、非農業部門就業者数が予想の75万人増に対して23.5万人増にとどまる不調だったことで発表直後にドル全面安となり、ドル円が急落する一方で豪ドル米ドルが8月20日以降の最高値を更新したために豪ドル円は22時に82.023円へ上昇、8月20日以降の最高値を付けた。しかしドル全面安は続かず、ドル円の急落が一服する一方で豪ドル米ドルの上昇も発表直後の急伸でストップしたために豪ドル円は22時台後半に81.685円まで反落、その後は81.70円を挟んだ揉み合いにとどまっての推移となった。

注目ポイント 米雇用統計通過でドル安も一巡?

8月20日にかけての為替市場はほぼドルの全面高での推移だったが、8月20日にはユーロや豪ドル等が総じて安値を付けて8月23日からは反騰入りしてきた。米連銀のテーパリング(量的金融緩和縮小開始)を意識したドル高だったが、米連銀が年末までにはテーパリングに着手したとしても量的緩和そのものはさらに1年程度続き、その後の利上げも相当慎重な検討になるだろうとの見方からドル安へと流れが変わった。8月27日のジャクソンホールシンポジウムでのパウエル米連銀議長講演もこの線を強調したことでドル安も継続して豪ドル米ドルの上昇をエンジンに豪ドル円も反騰してきた。

9月1日のADP米民間雇用報告もさえない内容だったことで9月3日の米労働省雇用統計本番もさえない数字になるのではないかと市場も思惑し、米雇用統計をドル安で通過できるのではないかとみて雇用統計へ向かってきたといえるが、ひとまず重要イベントとしての雇用統計は通過した。予想を大幅に下回った雇用者増加数はサプライズではあったもののあり得る数字だったことで市場の反応は一時的なものにとどまり、失業率が5.2%へと0.2%も改善、物価上昇を背景に平均時給も前月比で0.6%(予想は0.3%、7月は0.4%)、前年同月比で4.3%(予想は4.0%、7月は4.1%)と上昇したことで必ずしも雇用が悪化しているわけではないとしてドル安反応も限定的となった。米長期債利回りはかえって上昇した。豪ドル米ドルは0.7477ドルまで一段高となり豪ドル円は82円到達まで上昇したものの、さらにここからもう一段高へ進むには新たな押し上げ材料も必要になってくるのではないかと思われる。

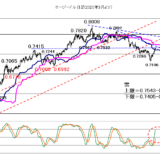

テクニカルポイント 3~4か月周期の底打ちサイクル

豪ドル円は昨年3月のパンデミック発生による急落で付けたところから今年5月10日高値まで大上昇してきたが、その後はこの間で最大の調整安に入り8月20日まで下げ、そこからV字反騰で先週末まで上昇した。

日足レベルで騰落リズムを見ると、概ね3か月から4か月周期での底打ちサイクルがみられる。昨年3月19日の大底以降、3か月目の昨年6月22日安値、4か月強の同11月2日安値、3か月目の今年1月28日安値、3か月目の4月23日安値と主要な底打ち続き、4月23日底からちょうど4か月目の8月20日安値からV字反騰入りしてきた。このため8月20日安値を割り込まないうちは3か月から4か月周期のサイクルによる上昇期としてさらに高値を試す可能性があるといえるが、すでに5月10日高値からも4か月目となるため、歴史的な大上昇の継続として5月10日高値超えを目指す流れへ進む可能性とともに短期的(数週から1か月程度)の戻りを入れたところから下げ再開に入り、8月20日安値を割り込んで次の下落期に入る可能性も否定できないところだ。

米雇用統計を通過したことで8月20日からのドル安を背景とした上昇に一服感が出やすいとすれば、現状から押し目形成を入れてその後に戻り高値を切り上げに入れば8月20日からの上昇も二段目に入って継続してゆくという見方もできるが、現状からの押しが深くなるようだと、8月20日からの上昇はV字型で勢いがあったもののあくまでもリバウンドに過ぎなかったということにもなりかねない。目安としては80円台を確り維持できるかどうかを試しつつ、高値切り上げの流れを維持できるかどうか、今週から来週にかけて試されると思われる。

注目ポイント、豪中銀理事会、QE縮小開始は延期か

オーストラリア準備銀行(豪中銀、RBA)は9月7日に定例理事会(金融政策決定会合)を開く。

7月6日の前々回理事会で豪中銀は量的金融緩和政策における債券購入規模を9月から週50億豪ドルから40億豪ドルへ減額することを決定した。景気回復と物価上昇を見てもはや量的緩和を拡大する必要がなくなったとの認識で、パンデミック対策での金融緩和拡大を正常化してゆく動きを取り始めるという方針だった。しかしその後にオーストラリアはデルタ株の感染拡大でロックダウンの長期化に入り状況も変わったため、8月3日の前回理事会では「保健状況に関するさらなる悪いニュースが景気回復のより顕著な後退につながれば理事会は行動する用意がある」として感染拡大とロックダウンの影響を見て量的緩和縮小開始を延期する可能性も示唆している。

現在もシドニーのあるNSW州、メルボルンのあるビクトリア州、首都キャンベラでロックダウンが延長されている。豪経済指標も8月に入ってからは不調が続いている。4-6月期のGDPは良好だったものの7-9月期ではマイナスに転落する可能性も懸念されている。そのあたりを勘案して豪中銀がどのような声明を出すのかにより、豪ドルの強弱にも影響してくるところであり、豪ドル円としても当面の最重要ポイントとなる。

短期テクニカル分析

60分足チャートにおいては概ね3日から5日周期での騰落リズムがみられる。

豪ドル円は8月20日夕安値を起点として上昇期に入ってきたが、その後も8月27日午前安値、9月2日午前安値で目先の底を付けて一段高を繰り返してきた。しかし9月3日夜に一段高したところからは頭打ちとなっているため、目先のピークを付けていったん調整に入りやすいところと思われる。9月3日夜の反落時安値81.508円を割り込む場合はいったん調整安に入るとみて9月7日午前から9日午前にかけての間へ安値試しを続けやすくなるとみる。ただし、9月3日夜高値を超える場合は新たな上昇期に入るとみて8日から10日にかけての間へ高値試しを続けやすくなるとみる。

60分足の一目均衡表では8月27日夜の一段高で遅行スパンが好転、先行スパンも上抜き返し、その後も両スパン揃っての好転が維持されているので遅行スパン好転中は高値試し優先とするが、高値更新へ進めないと遅行スパンは悪化しやすい位置に来ていると注意し、遅行スパン悪化からは安値試し優先とし、先行スパンから転落する場合は下げ足が速まると警戒する。

60分足の相対力指数は9月1日高値から9月3日夜への一段高に際して指数のピークが切り下がる弱気ダイバージェンスがみられる。50ポイント台を維持するうちは60ポイント超えから上昇再開とするが、50ポイント割れからは30ポイント前後への低下を想定する。

9月6日の売買戦略

8月20日からの上昇トレンド内にあるものの、米雇用統計通過後の頭打ち感から目先は調整安に入りやすいところとみる。

9月3日夜安値81.508円割れからは81円前後への下落を想定し、短期的には戻り売り有利の情勢と考える。81.50円以下での推移が続くうちは9月7日以降も安値試しを続けやすいとみる。

9月3日夜高値前後へ戻すところではダブルトップ形成からの反落警戒とするが、高値を超えて続伸に入る場合は大きな調整安も入れずに新たな上昇期に入るとみて82.50円、さらに83円を目指す流れとみる。

いずれの場合も9月7日の豪中銀理事会反応から流れも変わりやすいと注意する。

9月6日の注目経済指標

- 休場、米国、カナダ いずれもレーバーデー

- オーストラリア

- 8月 ANZ求人広告件数 前月比 (7月 -0.5%)

- ドイツ

- 7月 製造業新規受注 前月比 (6月 4.1%、予想 -1.0%)

- 7月 製造業新規受注 前年同月比 (6月 26.2%、予想 18.9%)

豪ドルの5年後見通しは?100円超えの可能性や相場分析から見る買い時とは【2022年最新】

豪ドルの5年後見通しは?100円超えの可能性や相場分析から見る買い時とは【2022年最新】

-2.jpg)