[AD] 運営維持のため、一部広告リンクを設置する場合がございます(詳細)

おはようございます。だいまんです。

2021年8月4日相場分析です。

目次

昨日のマーケット

昨晩の海外市場も、主だった材料のない中、円の堅調な展開が続いた。

連日で下落した原油価格を受けて、下落してスタートしたNY株価3指数は、S&Pが史上高値を更新するなら堅調な終了となったが、リスクオンの動きは広がっていない。NY市が、「レストランの顧客にはワクチン接種証明書の提出を義務付ける」とし、複数の都市でワクチン義務化などの動きが報じられているが、ファウチ所長が、「ロックダウンを再開する必要はない」と発言したことで、悪影響は見えなかった。

また、米10年物国債利回りは、1.156%から1.180%で揉み合いに留まった。

ドル円は、108.88まで下落、ユーロドルは、1.1893から1.1854まで売りに押され、ポンドドルは、1.3939から1.3883で上下した。

一方クロス円では、ユーロ円は129.87から129.17、ポンド円は152.20から151.18、オージー円が80.80から80.16、NZD円は76.65から76.05まで一時売りに押され、カナダ円は、原油安もあって87.38から86.58まで下落した。

8月4日の注目材料

- 07:45 (NZ) 第2四半期就業者数増減 [前期比] (前回0.6% 予想0.7%)

- 07:45 (NZ) 第2四半期就業者数増減 [前年同期比] (前回0.3% 予想1.2%)

- 07:45 (NZ) 第2四半期失業率 (前回4.7% 予想4.4%)

- 07:45 (NZ) 第2四半期労働コスト指数 [前年比] (前回1.6% 予想2%)

- 07:45 (NZ) 第2四半期労働コスト指数 [前期比] (前回0.4% 予想0.6%)

- 07:45 (NZ) 第2四半期労働参加率 (前回70.4% 予想70.5%)

- 10:30 (豪) 第2四半期小売売上高 (前回-0.5% 予想0.9%)

- 10:30 (豪) 6月小売売上高 [前月比] (前回0.4% 予想-1.8%)

- 10:45 (中) 7月財新サービス業PMI (前回50.3 予想50.5)

- 15:45 (仏) 6月財政収支 (前回-1188億ユーロ)

- 16:50 (仏) 7月サービス業PMI・改定値 (前回57.0 予想57.0)

- 16:55 (独) 7月サービス業PMI・改定値 (前回62.2 予想62.2)

- 17:00 (ユーロ圏) 7月サービス業PMI・改定値 (前回60.4 予想60.4)

- 17:30 (英) 7月サービス業PMI・改定値 (前回57.8 予想57.8)

- 18:00 (ユーロ圏) 6月小売売上高 [前月比] (前回4.6% 予想1.6%)

- 18:00 (ユーロ圏) 6月小売売上高 [前年同月比] (前回9.0% 予想4.4%)

- 21:15 (米) 7月ADP全米雇用報告 [前月比] (前回69.2万人 予想65.0万人)

- 21:30 (加) 6月住宅建設許可件数 [前月比] (前回-14.8% 予想6.0%)

- 22:45 (米) 7月サービス業PMI・改定値 (前回59.8 予想59.8)

- 22:45 (米) 7月総合PMI・改定値 (前回59.7)

- 23:00 (米) 7月ISM非製造業景況指数・総合指数 (前回60.1 予想60.5)

- 23:00 (米) 7月ISM非製造業景況指数・景気指数 (前回60.4)

- 23:00 (米) 7月ISM非製造業景況指数・価格指数 (前回79.5)

- 23:00 (米) 7月ISM非製造業景況指数・新規受注指数 (前回62.1)

- 23:00 (米) 7月ISM非製造業景況指数・雇用指数 (前回49.3)

- 23:00 (米) クラリダFRB副議長講演(ピーターソン研究所のイベント)

- 23:30 (米) 週間原油在庫統計 (前回-408.9万バレル)

- 06:30 (ブラジル) ブラジル中央銀行・政策金利公表 (現行4.25% 予想5.25%)

8月4日の相場見通し

昨晩も株価の堅調にも、円が堅調な展開となりました。

この要因は不透明ですが、可能性としては、変異株の拡大懸念に加えて、本邦の投資家が、軟調な日本株や夏休みを控えて、利食いの円の買い戻しに動いている可能性があるかもしれません。

こういった動きがいつまで続くかは、わかりませんが、少なくとも強いリスクオンの円売りが、直ぐに強まる可能性は低く、当面円売りは慎重に対応した方が良いかもしれません。

経済指標としては、NZ第2四半期就業者数増減・失業率、豪第2四半期と6月小売売上高、中国の7月財新サービス業PMI、ユーロ圏各国と英国の7月サービス業PMI・改定値、ユーロ圏6月小売売上高、加6月住宅建設許可件数、米国では、7月ADP全米雇用報告、7月マークイットのサービス業と総合PMI・改定値とISM非製造業景況指数・総合指数などが発表されます。

英欧米の7月サービス業PMIは、改定値ですので、速報からブレなければ影響は少ないでしょうが、 NZ第2四半期就業者数増減・失業率や豪第2四半期と6月小売売上高は、結果次第で相場が一定の動きを示す可能性に注意しましょう。

また中国の7月財新サービス業PMIは、武漢で新型コロナウイルスの再拡大が報じられています。政府の規制強化策もあって、弱い結果がリスクオフの動きにつながり易いことは、留意しておきましょう。

一方米国では、 終末の雇用統計の発表を控えて、7月ADP全米雇用報告とISM非製造業景況指数・総合指数の結果が焦点です。

結果次第ですが、もし弱い結果が続くと、更に米長期金利を押し下げるので、特に連動し易い円相場は注意しておきましょう。

8月4日のデイ・トレード戦略

本日のトレード戦略です。

豪ドルドル

- 予想レンジ:0.7350~0.7450

- 基本戦略: 押し目買い

- 予想時間:09:02 予想時レート:0.7396

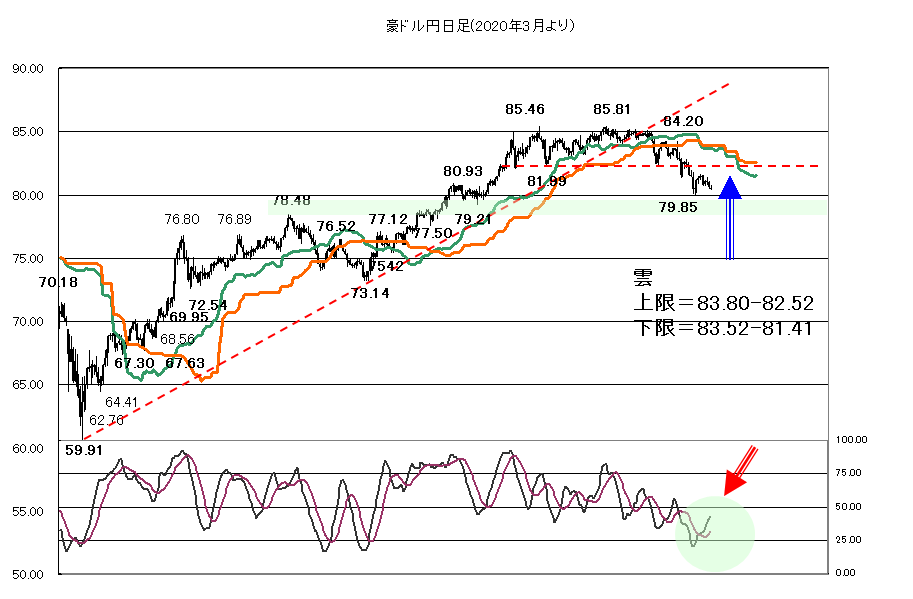

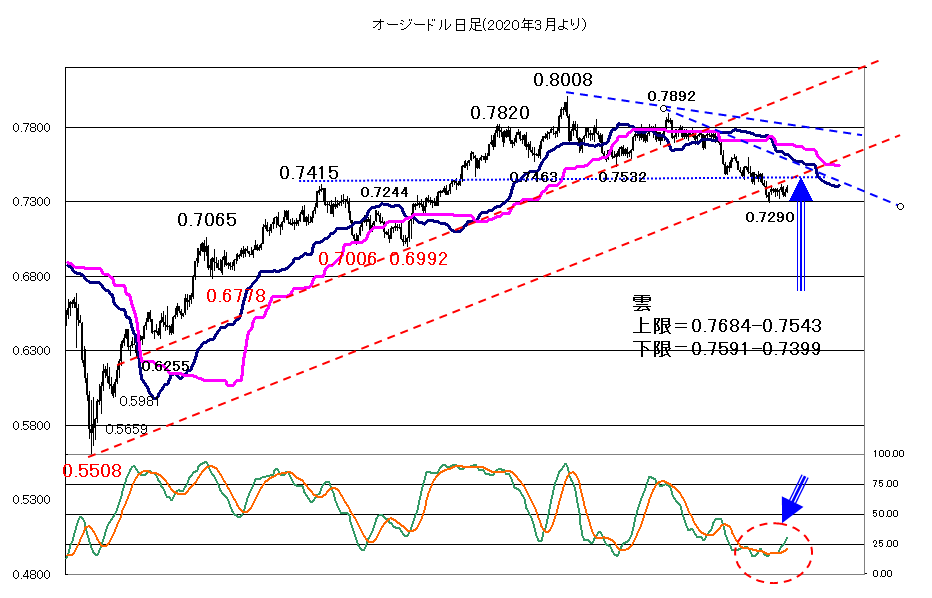

上昇が0.8008でトピッシュなり、日足の雲を割り込んで、0.7290まで下値を拡大も、現状は、この位置を維持して、スロー・ストキャスティクスも反転上昇気味となっており、一定の上値トライとなるか注目される。

ただし、上値では、雲やレジスタンスが厚く控えており、やれやれの売りが出易い状況は続きそうだ。

上値は、転換線と絡む0.7443の戻り高値が抑えると弱い。超えて0.7487-0.7534、雲と絡む0.7600の戻り高値が視野となるが売りが出易い。

0.7617の戻り高値を超えても、0.7644-75、0.771-26に雲の上限が控え売りが出易く、更に超えても0.7776-0.7815の戻り高値圏では、日足のレジスタンスとして売りが出易い。0.7845―57や0.7892の戻り高値を越えて、0.7900や0.7950のサイコロジカルが視野となるが、上抜けは不透明で、あくまで0.8008の直近高値を超えて0.8068や0.8337の2018年の戻り高値が視野となるが、こういった位置の上抜けは現状不透明となる。

一方下値は、0.7330-55の戻り安値が維持されるとサポート形成から良いが、0.7315の戻り安値や直近安値の0.7290を割れると、0.7255―81まで視野となるが、この維持は不透明も0.7223の安値まで割れると、ロングランのサポートを崩す形から0.7029-50まで視野となる。

また0.6992安値まで割れると下落が加速する可能性となり、0.6878-73ゾーン、0.6810-33ゾーンまでターゲットとなる。この維持では更に突っ込み売りは出来ないが、0.6778の戻り安値まで割れと過去のレンジゾーンとなる0.6255-0.6571までターゲットとなる。

デイの戦略としては、追いかけ買いは避けたいが、0.7350方向への下落があれば買い狙いで、ストップは0.7315や0.7290割れとして、ターゲットは、0.7415が抑えると利食いも、超えるなら0.74ミドルのCapでは利食いを優先したい。

売りは0.7500-50ゾーンなどがもしあれば検討するが、ストップは0.7617越え。このターゲットは、0.7415-50ゾーンが維持されると利食いとなる。

NZドル円

- 予想レンジ:76.20~77.00

- 基本戦略:吹き値売りから、押し目での買い

- 予想時間:09:09 予想時レート: 76.71

上昇が80.19まで拡大も現状は、トピッシュとなって、日足のサポートや雲を割り込んで、下値を75.28まで拡大も、現状はこの位置を持しており、更にスロー・ストキャスティクスが反転上昇気味で、一旦良い位置まで調整した可能性があるが、ただ戻っても既に上値では、やれやれの売りが出易い。

上値は、77.02の基準線、77.30や77.41-46の戻り高値が抑えると弱い。77.66-69の戻り高値を超えて、78.13や78.43戻り高値が視野となるが、雲が控えており売りが出易い。78.77の上ヒゲ越えから78.89の雲の上限と絡む位置、78.99-79.15の戻り高値、79.40-80ゾーンが視野となるが、抑えると上値は追えない。あくまで上値は80.19を越えて、サイコロジカルな81円、月足の雲の上限となる81.28がターゲットとなる。ただ、未だ絶好の利食い場となる可能性が残っていることは注意しておきたい。

一方下値は、75.75―76.05の戻り安値の維持では、サポート形成から堅調も、75.28の直近安値を割れると長期のサポートが崩れ、74.72-00ゾーンまで視野となる。また更に74.13や73.66の安値まで割れると73.20-27、72.82-85ゾーンまでターゲットとなる。こういった位置は一旦維持される可能性はあるが、72.73まで割れると72.26、71.68-86ゾーン、71.49-53の日足の窓の上限まで割れると相場が崩れ気味となり、窓の下限となる70.48-52、69.71-70.00、69.37-45の戻り安値圏まで視野となるが維持では更に突っ込み売りは出来ない。リスクは68.88や68.65の安値、下限レンジ最安値となる68.21を割れるケースで、その場合下落が加速するリスクが高まり、67.53の戻り安値、66.32-66.59の戻り安値圏なども視野となるが、長期のサポートが控える。更に割れても過去の揉み合いレンジとなる63.10-66.17ゾーンなどは底堅い位置となりそう。このリスクは61.79割れとなる。

従ってデイの戦略としては、追いかけて買うのは難しく、早期は77.31をストップに、77円方向への上昇で売り狙いから、ターゲットは、76.40-60ゾーンの維持では買い戻しで、買いは出来れば76.20方向への調整から買い下がって、76円割れまで買い下がって、ストップは75.28割れ。この買いのターゲットは、ただ、現状の高値76.90や77円が抑えると利食い優先となる。

豪ドルの5年後見通しは?100円超えの可能性や相場分析から見る買い時とは【2022年最新】

豪ドルの5年後見通しは?100円超えの可能性や相場分析から見る買い時とは【2022年最新】