[AD] 運営維持のため、一部広告リンクを設置する場合がございます(詳細)

円安が加速しており、国際的に円の価値が落ち続けています。

このような状況下であれば、多くの方が次のように考えてしまうかもしれません。

(円だけで資産を持つのは危ないかも知れない…。)

(できることなら、少しずつ円を外貨に替えてリスクヘッジしたい!)

この考えは正しく、また今後においても主流になっていくことでしょう。

そこで本記事では、円を外貨建てするおすすめの方法として「積み立てFX」なるものを紹介していきたいと思います。

FXほどリスクなく、また外貨預金よりも稼ぎやすい運用手法となっておりますので、ぜひ参考にしてみてください!

目次

積み立てFXとは?

積み立てFXとは、あらかじめ設定した内容にしたがって、一定期間コンスタントに外貨を積み立てる運用手法です。

FXといえばレバレッジを活かした大きな取引が魅力であり、その一方でリスクが高く、手を出しにくいイメージを持たれているかもしれません。

しかし積み立てFXであれば、通常のFXと比べてリスク管理がしやすく、初心者からでも安心して取引することができます。

複雑な分析も必要なく、基本的には決まった金額を定額積み上げる運用になりますので、老後のための資産運用にもうってつけといえるでしょう。

積み立てFXの特徴

特徴1:定期かつ定額

円を外貨に積み立てる金額、またどれくらいの期間積み立てるかは、自由に決めることができます。

この「定額かつ定期」というのが1つのキーポイントとなっており、いわゆるドルコスト平均法を意識した運用手法です。

ドルコスト平均法とは、金融商品を購入する際、一度にまとめて購入せず複数回に分割して、均等額ずつ買い付けを行う手法であり、「定額購入法」とも呼ばれています。

この運用手法を意識することで、高値掴みや買い時の機会損失を防ぐなど、安定した運用結果を実現できるでしょう。

特徴2:レバレッジは3倍まで

そもそもFXとは、証拠金を担保にレバレッジ(最大25倍)を活用して、自己資金以上の金額で外貨を取引することです。

もちろんレバレッジを効かせずに運用することも可能ですが、それでは外貨預金と変わらず、ハッキリといえば儲からないでしょう。

その点、3倍までと比較的ローリスクな範囲でレバレッジを効かせ、福利運用も行いやすい積み立てFXは、そこそこの運用パフォーマンスを期待できます。

投資においてリスク回避も重視したいけど、面白みも欲しいという方にこそ、向いている運用といえるでしょう。

特徴3:スワップポイント

スワップポイントとは、保有する通貨に付与される金利のことです。

スワップポイントとは?利益にも損失にもなるって本当?

スワップポイントとは?利益にも損失にもなるって本当?

積み立てFXでも通常のFXと同様に、スワップポイントによる金利収入を得ることができ、さらに再投資を行うことで、運用パフォーマンスは飛躍的に上昇していくでしょう。

実際トレードを行わずとも、スワップポイントの収入だけで生計を立てる投資家も多く存在しており、もっとも構築しやすい不労所得の1つと考えられます。

積み立てfxとfx取引の違いは?

積み立てFXと、一般的なFXには、どのような違いがあるのでしょうか?

違いを生む大まかな項目をピックアップして、以下の表にまとめてみました。

| 積み立てFX | 通常のFX取引 | |

|---|---|---|

| レバレッジ | 最大3倍 | 最大25倍 |

| リスク | 低〜中 | 調整可能 |

| 必要資金 | 100円程度 | 同左 |

| 売買タイミング | 購入頻度を指定 | 裁量次第 |

| スプレッド(取引コスト) | USD/JPY:0.05銭(最狭水準) | USD/JPY:0.02銭(最狭水準) |

| スワップポイント | 自動で再投資 | 毎日付与 |

| 運用スタイル | 日本円→外貨に両替 | 頻繁にトレードを繰り返す |

基本的に積み立てFXは、頻繁にトレードを繰り返すわけではありません。

そうなると、FX会社側の得られる手数料が少なくなってしまうため、トレード1回あたりのコストは積み立てFXの方が不利といえます。

また、積み立てFXの運用は、通常のFXにおいても再現可能です。

とはいえ意志力が強くないと難しく、慣れと経験がなければ、欲望に負けてしまうかもしれません。

積み立てFXと外貨預金との違い

違い1:払い出しが自由

積み立てFXは、引き出しをいつでも自由に行えるのに対し、外貨預金は基本的に満期を迎えるまで払い戻しを受けることができません。

含み益が大きく出た時は早急に利確したいと思ったとしても、外貨預金は急な変動に対応できないため注意が必要です。

違い2:手数料

積み立てFXでは、外貨預金で課せられることになる「為替手数料」が必要ありません。

その代わりに、積み立てFXではスプレッドと呼ばれる取引コストがかかりますが、外貨預金の為替手数料と比較すると10分の1以下であるため、かなりお得であることが分かります。

外貨預金をおすすめしない理由とは?外貨預金の特徴やリスクを解説

外貨預金をおすすめしない理由とは?外貨預金の特徴やリスクを解説 違い3:資金効率

積み立てFXと外貨預金の最大の違いは、「レバレッジ」にあります。

証拠金を担保とすることで、預け入れ金額以上の取引が可能となり、積み立てFXでは3倍までレバレッジを適用可能。

間違いなく、外貨預金と比べて資金効率の良い運用になるでしょう。

積み立てFXのメリット

メリット1:手間も時間もかからない

通常のFXでは、トレードタイミングを伺うために、経済指標や相場環境をチェックしておかねばなりません。

とはいえ日中忙しく働くサラリーマンにとっては、そういった時間を確保するのが難しいのではないでしょうか。

しかし、そんな悩みを解決するのが積み立てFX。

「運用通貨」「積み立て額」「期間」これらを最初にアプリで設定するだけで、後は自動で買い付けが行われます。

実際に、仕事をしながら、家事をしながら運用している人もいるので、時間も手間もかからない、誰でも簡単にできる運用スタイルといえるでしょう。

メリット2:ローリスクで運用できる

FXと聞いてイメージすることといえば、リスクが高いため、素人では手を出しにくいということではないでしょうか。

確かに、高値圏内でポジションを掴んでしまい、その後の下落で大きく含み損を抱えてしまうことも往々にしてあります。

しかし積み立てFXでは、皆さんがイメージしているこのリスクを比較的抑え、上述したドルコスト平均法を意識した運用手法です。

その例として、以下表をご覧ください。

| 1年目 | 2年目 | 3年目 | 合計 | ||

| 1口の価格 | 20,000円 | 30,000円 | 15,000円 | ||

| 積み立てFX 設定金額 30,000円 | 購入口数 | 3口 | 2口 | 4口 | 9口 |

| 使用した金額 | 60,000円 | 60,000円 | 60,000円 | 180,000円 | |

| その他投資 毎年 3口ずつ購入 | 購入口数 | 3口 | 3口 | 3口 | 9口 |

| 使用した金額 | 60,000円 | 90,000円 | 45,000円 | 195,000円 |

上図を見てもらうと分かるとおり、積み立てFXは最初に金額を設定するため、2年目で価格が高騰した時は少なく購入し、3年目の下落した時には多く購入できています。

このように積み立てFXは、購入額を平準化が可能であるため、長期間資産形成を行っていく上では、とても優れた運用手法であるといえるでしょう。

メリット3:FIREのきっかけ

最近では、若者を中心にFIREと呼ばれるムーブメントが広がりを見せています。

FIREとは「Financial Independence, Retire Early」の略であり、早期にリタイアして自分の好きな道で生きていくこと。

この実現を目指して、何かしら投資を始めたいけど、何を始めればいいのか分からない…といった方も多いのではないでしょうか。

筆者の経験から言えば、積み立てFXは、FIREを手助けしてくれる最良の運用スタイルの1つです。

最初から詳しいことは分からずとも、運用を継続するについれて、自然と経済知識やトレードのスキルが身に付きます。

専業トレーダーのように、第一線で稼ぐことは難しくとも、毎月のお小遣いを稼ぐ程度のスキルは十分習得できますので、ぜひFIREのきっかけとして検討してみてください。

メリット4:インフレ対策

「有事の円買い」という投資格言は、もはや常識ではありません。

皆さんもお気づきの通り、これからの日本の衰退は明らか。

通貨の価値は国力を反映しているので、日本円の価値も間もなく目減りしていくでしょう。

そこで、円安・インフレ対策として特に有効なのが積み立てFX!

積み立てFXは1通貨単位から運用可能であり、小額からでも、様々な通貨を保有してリスクヘッジに努めることができます。

逆に今現在投資をしていない人は、自分の資産を全て日本円に「オールイン」しているということに気づくべきなのです!

積み立てFXのデメリット

デメリット1:元本保証ではない

全ての投資に共通して言えることですが、積み立てFXとて、元本が保証されるわけではありません。

運用する通貨の値動きに大きく左右されるため、損失が発生する可能性も十分にあります。

例えば、対象の通貨を発行する通貨がいきなり戦争に巻き込まれることがあれば、一気に価値を落とすことになるでしょう。

加えて積み立てFXは、長期的な運用を見据えての運用になりますので、短期的かつアクティブに取引したい方や出金を頻繁に繰り返す方は、最初から手を出すべきではないかもしれません。

デメリット2:スプレッドが広い

積み立てFXのスプレッドは、通常のFXと比較して広く設定されています。

日頃通常のFXをされている方からすれば、少し割高に感じることでしょう。

とはいえ、外貨預金と比べると、そのコストはむしろかなり小さくなります。

自動的に積み立ててくれるサービスの対価と考えれば、そこまで高くない手数料といえるのではないでしょうか。

デメリット3:売買タイミングが原則固定

積み立てFXは、定期的に一定金額で外貨を購入する取引です。

この手法が、積み立てFXの利益を生むことになりますが、逆に言うと、個人の裁量でトレードする通常のFXとは全く異なる運用になります。

通常のFXに慣れている人からすれば、「一喜一憂しながらトレードするFXの醍醐味が感じられない」と、不満に思ってしまうかもしれません。

しかし、これは商品設計が異なるからであり、むしろ当たり前のこと。

積み立てFXを始める際には、通常のFXとの違いをきちんと理解してから始めることをおすすめします。

デメリット4:大きく稼ぐことができない

積み立てFXは、短期間で大きく稼ぐ投資スタイルではありません。

長い目で見て、堅実かつ安定的に利益を得る運用になりますので、時には我慢強さも必要になります。

また、レバレッジについても通常のFXが上限25倍であるのに対し、積み立てFXは最大でも3倍と、資金効率の悪さが懸念点といえるでしょう。

積み立てFXにおすすめな通貨は?

積み立てFXにおすすめな通貨を発表していきます。

単純に儲かるから優れている通貨というわけではなく、リスクとリターンのバランスを考慮しながら検討してみて下さい。

第1位:米ドル(USD/JPY)

もっともおすすめの通貨は、誰もがご存じ米ドルです。

その際たる理由は、極めてリスク回避的であるということ。

アメリカは世界トップに君臨する大国であり、安定した技術力・政治・経済など、今後も世界を牽引し続ける存在であり続けるでしょう。

また日本人にとっても馴染みやすい通貨であり、金利も2〜3%と先進国にしてはかなり高め。

米ドルを保有するだけで、リスクを抑えて金利収入が狙えるのも、運用者にとってはありがたいところです。

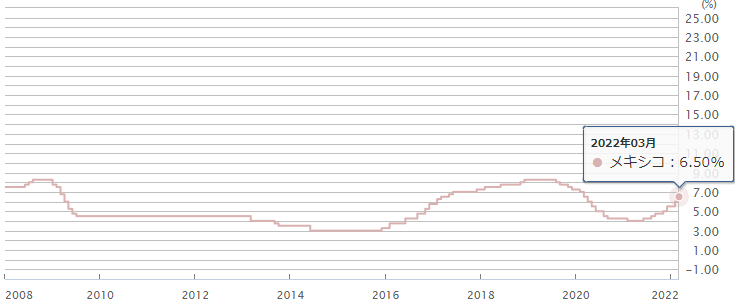

第2位:メキシコペソ(MXN/JPY)

新興国であるメキシコを推しているのは、その金利の高さにあります。

メキシコの政策金利は6.5%と非常に高く、また今後においても、国としての発展が大いに期待できるところです。

積み立てFXの限度レバレッジは3倍、仮に100万円の自己資金であれば300万円までの運用が可能になります。

つまり、300万円の4.5%といえば約13.5万円!何もしなくても、毎月1万円以上の金利収入です!

FX初心者必見!スワップポイントの計算方法と注意点まとめ!

FX初心者必見!スワップポイントの計算方法と注意点まとめ!

あくまでも机上の空論になりますが、せっかく積み立てFXを始めるのであれば、少しでも多く金利を受けとりたいというのが本音ではないでしょうか。

その際は、ぜひメキシコペソの旨味も知った上で、運用する通貨ペアを選んでいただければと思います。

第3位:カナダドル円 or 豪ドル円

カナダとオーストラリアの共通点といえば、皆さんはご存じでしょうか?

実は両国ともに、格付け機関(Moody’s、フィッチなど)による評価は「AAA」クラス!つまり、世界的に見ても非常に安定した国として考えられています。

またそれに加えて、金利もそれなりに付与され、安定したレンジ相場を形成。

安値圏では積み立てで買い付けを行い、高値圏で売り抜けることで、コンスタントに為替差益も取れるようになるでしょう。

積み立てFXのコツ・注意点

コツ1:金利だけで選ばない

積み立てFXは、頻繁にトレードを繰り返すわけではないので、ポジションの長期保有が前提となります。

そうなれば、少しでも金利の多い国を選びたいことろ。

しかし、金利だけで選んでしまっては、後で手痛いダメージを負うことになるでしょう。

その代表格が、高金利通貨として名高いトルコリラです。

トルコリラは以前まで、積み立てFXの運用先として非常に人気がありましたが、昨今の為替下落から考えると、やはりリスクが大きいと言わざるを得ません。

そのため金利だけで選ぶのではなく、その国の持つ「将来性」「安定性」「隣国との関係性」「資源・人口」「格付け機関からの評価」など、多角的な分析を経て、運用する通貨を選ぶべきでしょう。

トルコリラが「終わった」と言われる理由は?今後の見通しや最適な運用方法とは

トルコリラが「終わった」と言われる理由は?今後の見通しや最適な運用方法とは コツ2:得た利益の使い道

得た利益をどのように使うのか…それを考えるのが運用の醍醐味でもあります。

おそらく積み立てFXであれば、日々のスワップポイントや、円安の影響でポジションも含み益を抱えやすくなるでしょう。

貯まった利益は、もちろん自分のご褒美としても問題ありません。

ただ、その利益を使って運用の幅を広げてみるのはいかがでしょうか。

外貨預金やインデックス投資であれば、得た利益がそのまま自動で再投資されますが、積み立てFXでも同様に福利を意識して運用することをおすすめします。

利益が新たな利益を生み、知らず知らずのうちに、普通に貯金していては辿り着けないほどの額になることもありますので、ぜひ利益の有用な使い道を検討してみて下さい。

【シミュレーションあり】FXにおける効率的な複利運用とは?

【シミュレーションあり】FXにおける効率的な複利運用とは? まとめ:ローリスク・ローリターンな運用に積み立てFXはおすすめ!

本記事では、積み立てFXの概要について、以下のポイントを中心に解説しました。

- 積み立てFXの概要について

- 積み立てFXと外貨預金の違い

- 積み立てFXのメリット・デメリット

- 積み立てFXにおすすめな通貨ペア

- 運用のコツと注意点

いきなりFXを始めるのは少し危険かも…このように躊躇してしまう気持ちも分かります。

その点積み立てFXであれば、FX本来のメリット・デメリットをそれぞれ圧縮したような運用になるため、比較的ローリスクに始められるのではないでしょうか。

筆者自身も「積み立てFX」 → 「FX自動売買」 → 「裁量トレード」と、軸足を変えてきたため、投資のきっかけとして積み立てFXがいかに優れているのか、十分理解しているつもりです。

個人の投資や運用が推奨される現代だからこそ、金融商品は多く用意されており、選ぶ立場からすれば悩ましいものかもしれません。

そんな時、積み立てFXを選択肢の1つとして、頭の片隅に置いていただければと思います。