[AD] 運営維持のため、一部広告リンクを設置する場合がございます(詳細)

高金利通貨として有名な、南アフリカランド円(ZAR/JPY)。

高いスワップポイントを目当てに、多くのトレーダーが買いポジションを保有しているのではないでしょうか。

また2024年現在では、南アフリカランドの金利は7.75%、1Lotあたりの保有で約150円のスワップポイントが受け取れます。

さて、そのような状況において、南アフリカランド円はどのように推移していくことになるのでしょうか。

本記事では、南アフリカランド円の動向や、今後の見通しについて考察を進めていきますので、参考にしてただけたら幸いです。

目次

最新の南アフリカの動向は?

2024年7月現在、円安が進行していたクロス円は、日銀利上げの期待を受けてやや円高に傾く局面となっています。

南アフリカランド円も、一時は9.0円まで到達したものの、8.5円を下回る動きを見せています。

とはいえ、数年を通したロングスパンで見れば、レンジ相場のごとく堅調な推移です。

高金利通貨と言えばトルコリラやアルゼンチンペソのように、際限なく通貨価値が下落していくと思われがちですが、南アフリカランドはその限りではありません。

本節では以下より、なぜここまで南アフリカランド円が安定しているのか、その理由について深掘りしていきたいと思います。

理由1:資源国通貨の価値が上昇

現在、世界的なインフレが加速しています。そうなると次は、物資を構成する資源そのものの価値が高まります。

南アフリカは資源国であることに加えて、紛争地域からも地理的に遠隔であることから、投資家は南アフリカランドに注目するようになり、その流れでランドの通貨価値も上昇しています。

理由2:円売りの加速

「有事の円買い」という投資格言は、もはや古いと言わざる得ません。

従来までは、今回のような世界的な情勢変化に直面した際、リスク回避を求めて「円」が買われていました。

ところが、日本の抱える問題が表面化するにつれて、「円」の持つ価値は急激に弱くなっていったのです。

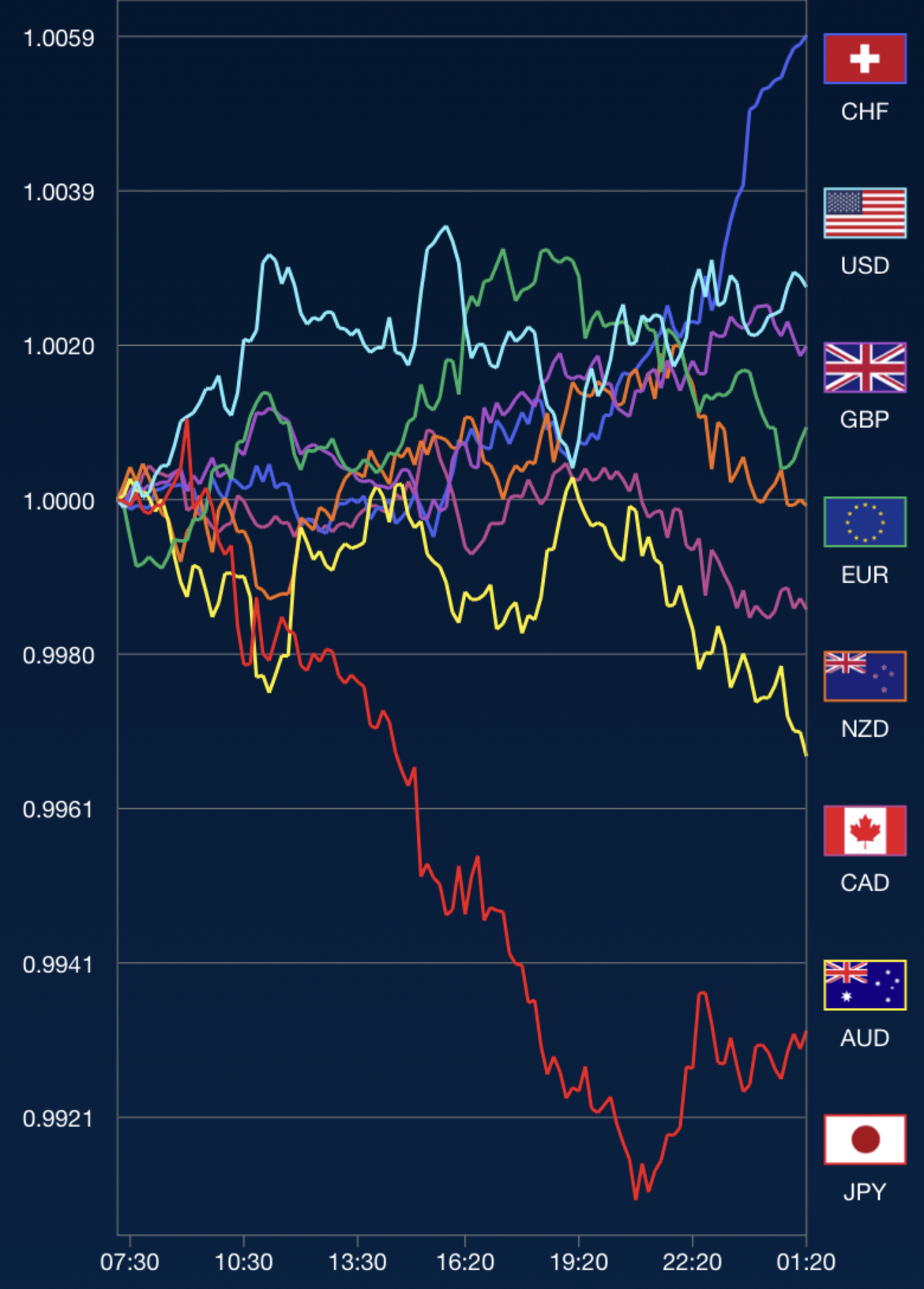

実際、通貨強弱で見てみると円の価値が大きく劣っていることが分かります。

南アフリカランド円のチャート上昇は、南アフリカランドが買われることに加えて、「円」の投げ売りもまた上昇に寄与しているいえるでしょう。

理由3:スワップ投資家の便乗

南アフリカランド円といえば、高いスワップポイントが付与されることで知られています。

そのため、プラススワップの買い圧力は高まりやすく、また今回のようなチャート上昇を目の当たりにすれば、多くのスワップ投資家が買い時と見て集ってくるようになるでしょう。

実際、次節より紹介する「価格分布」「売買動向」をチェックしていただければ、買い勢力がどれだけ優勢であるか、お分かりになるかと思います。

南アフリカランド円の価格分布・売買動向

南アフリカランド円の価格分布・売買動向に注目してみましょう。

本節で紹介する内容を踏まえておくことで、どちらでエントリーするべきか、その方向性が見えてくるはずです。

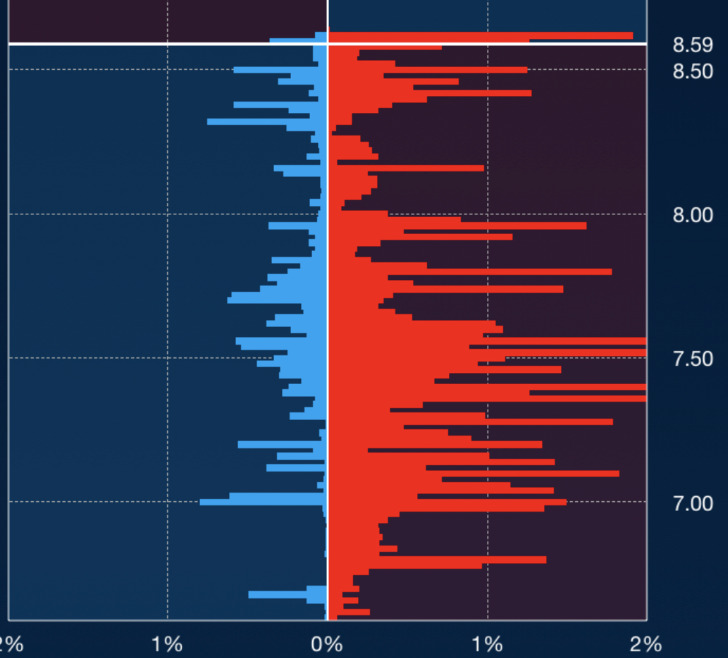

価格分布

価格分布(オーダーブック)では、トレーダー全体のポジション状況を読み取ることができます。

上画像のように、トレーダーがどの価格帯でポジションを保有しているのか、赤青の棒グラフの大きさが示しています。

現状では、買いポジションに集中しており、また「7.5円」前後のレート帯から、売りポジションによる含み損に悩まされている人が多いようです。

売買動向

売買動向では、ポジション全体の人数比、また売買比率を確認することができます。

やはり多くの人が買いポジションを保有しており、南アフリカランド円の運用においては、全体の2割程度しか売り注文が入っていないことが分かります。

南アフリカランドの2019~2023の推移

南アフリカランド円を運用する人の多くは、その高いスワップポイントを目的としているはずです。

しかし、いくら高いスワップポイントが付与されるとはいえ、南アフリカランド円の背景知識がなければ、運用もままならないかも知れません。

そこで本節では、南アフリカランド円にどういった動きがあったのか、直近4年間の推移を深掘りしていきたいと思います。

2019年の南アフリカランド円の推移

2019年はフラッシュクラッシュに始まり、また①で囲った区間については、以下の要因によって大きな変動を見せます。

- 1月:アメリカの利下げによって、一時的に南アフリカランドに注目が集まる

- 2月:南アフリカの国営電力会社「エスコム」の経営が不振 → 南アフリカランドの売りが強まる

- 3月:トルコリラの急落 → 同じく高金利である南アフリカランドの売りも強まる

- 4月:金相場が大きく下落 → 鉱物資源に恵まれた南アフリカランドも影響を受ける

忘れてはならないのは、5月から8月までの下落の要因となった「米中貿易摩擦」です。

世界的な情勢不安から、「円」の需要が高まったこと、また当事国である中国と南アフリカランドの結びつきは深いことから、南アフリカランドの評価が下がっています。

相場が落ち着きを見せたのは、8月以降(②で囲った区間)。

トランプ元大統領と習近平中国主席が、G20大阪にて和解の方針を固め、為替相場もリスクオン(活発的に投資する流れ)に推移していきます。

2020年の南アフリカランド円の推移

2020年前半(①で囲った区間)のビッグイベントといえば、記憶に新しいコロナショックです。

フラッシュクラッシュとは?過去事例から分かる原因と対策について

フラッシュクラッシュとは?過去事例から分かる原因と対策について

今なお続く、新型コロナウィルスによる問題は、世界中の経済情勢に大きな影響を与えました。

このような先行き不透明な状況においては、信頼に乏しい新興国通貨は売られやすくなり、また円買いの動きが強まります。

その結果として、南アフリカランド円は、長らく下落局面を迎えることとなりました。

また2020年後半(②で囲った区間)では、6円台に復帰を見せるも、そこからレンジ相場気味に推移していくことになります。

上昇しきれない理由の1つとしては、国債格付け期間であるムーディーズが、南アフリカ共和国を「投資不適格級」となる「Ba1」に格下げしたことが挙げられるでしょう。

2021年の南アフリカランド円の推移

2021年前半(①で囲った区間)は、南アフリカでの新型コロナウィルスのガンマ株発見、また米国が南アから入国制限を発表するなど、これらの影響を受けて売り圧力が強まります。

しかしその後、バイデン大統領の大規模なインフラ投資計画(南アフリカに対する)の発表、またワクチン接種の広がりを受けて、順調にリスクオン体制に転じていきます。

2021年後半(②で囲った区間)は、金価格が年間の安値まで下落したこともあって、南アフリカランド円は大きく売られることになりました。

また日本においては、菅元総理の退陣表明 → サプライズとなり新政権に対する期待感が高まる → 日経平均が31年ぶりの高値まで上昇。

これに伴って、円安が大きく拡大したこと、南アフリカが2020年7月以来の0.25%の利上げを実施したことで、年末まで続く上昇の起点となったようです。

2022年の南アフリカランド円の推移

2022年前半(①で囲った区間)は、ロシアとウクライナ問題によって世界的にインフレが加速し、また多くの国において物資供給が滞る事態に陥りました。

そうなると、物資を供給できる資源国が貿易上優位に立てるため、南アフリカの経済見通しも明るくなり、その結果としてランドの価値も上昇したというわけです。

2022年後半(②で囲った区間)は、緩やかに下落しつつもレンジ気味に推移しています。

金利が上昇したこともあり、通貨価値もほとんど下落せずにスワップポイントだけ受け取れる、投資家にとって美味しい展開が続きました。

今後も大きな情勢変化が起きない限りは、同様の流れが継続すると考えられるでしょう。

2023年の南アフリカランド円の推移

2023年の値動きは7.00~8.20円で、非常に安定した値動きを見せています。中期・長期の移動平均線が、ほぼ横ばいになっていることからも、その安定性は伺えるでしょう。

大きなターニングポイントとして挙げられるのは、6月の利上げです。この時、政策金利は7.75%から8.25%まで引き上げられました。

そこから南アフリカランドの需要は大きく伸び、12月まで継続する緩やかな上昇トレンドを見せています。

ただし、この時点で世界中から円安がいつまで継続するのかという見方が強まり、次第に上昇は衰えを見せることになります。

新興国通貨の運用には注意が必要!

トルコ・メキシコ・南アフリカといった新興国では、なぜ高金利に設定されているのでしょうか?

その理由は、政治や経済が不安定であるため、信用リスクが懸念されるためです。

基本的に、信用が低い商品は投資対象として良い印象を持たれません。

そこで少しでも投資家の気を引いて、資金を投じてもらえるように高金利に設定してるわけなのです。

高金利だからといって買い増しを続けていると、かつてのトルコリラ戦士のように痛い目を見ることになりますので、日頃から対象国の動向はチェックしておきましょう。

トルコリラが「終わった」と言われる理由は?今後の見通しや最適な運用方法とは

トルコリラが「終わった」と言われる理由は?今後の見通しや最適な運用方法とは ランド円地獄で死亡しないためのポイント

ポイント1:ファンダメンタルズ分析の徹底

南アフリカのような高金利通貨の運用では、大半がスワップポイントを目的としているため、トレードの機会自体は少ないのではないでしょうか。

しかし、高金利通貨の運用においてファンダメンタルズ分析は重要であり、ポジションのホールドしたままの放置は、持ってのほかです。

なぜならトルコリラやメキシコペソと同様に、南アフリカランドもまた、政策金利が発表されるタイミングにもっとも活発な動きを見せるためです。

流動性が低く、窓が開きやすい性質もあるため、ネガティブ・ポジティブな情報どちらにもすぐに対応できるよう、経済指標の発表タイミングは毎回押さえておくようにしましょう。

ポイント2:逆指値の設定

逆指値注文を設定して、強制ロスカットだけは免れるようにしておきましょう。

なぜならFXでは、定期的にフラッシュクラッシュと呼ばれる大きな為替変動が起きており、流動性が低い高金利通貨は特に変動の幅が大きくなります。

例えば、同じく高金利通貨として有名なトルコリラは、たった1日で20%以上も変動し、多くのトレーダーが爆死する羽目になりました。

これほどまでに大きな変動は、マイナーな仮想通貨ならともかく、一国の通貨としては考えられないほどのボラティリティです。

南アフリカランドの運用においても、強制ロスカットの対策として、最低限の逆指値は設定しておきたいところです。

ポイント3:安易なピラミッティングは控える

ピラミッティングとは、含み益を利用してポジションを積み増ししていく運用手法を意味します。

爆発的に資産を増やせる!FX手法「ピラミッティング」のやり方とは?

爆発的に資産を増やせる!FX手法「ピラミッティング」のやり方とは?

スワップ投資家であれば、円安局面を迎えると、つい次のように考えたくなるのではないでしょうか。

(上昇トレンドに乗じるチャンスだから、もっとポジションを増やしたい!)

(為替差益だけでなく、もっとスワップ収入を増やしたい!)

確かに、2022年3月から始まった大きな上昇トレンドは、今後も長らく継続していくと考えられています。

しかし、含み益をすぐさまポジションの証拠金に回していては、レバレッジも常に限度ギリギリになってしまうでしょう。

また大きく上昇しているとはいえ、週足などの上位足で見れば、南アフリカランド円が下落トレンドを形成しているという事実に変わりはありません。

ピラミッティング後に下落トレンドに転換してしまっては、ポジションを積み増した分ダメージも大きくなるはずです。

そのため安易にピラミッティングを行うのではなく、上述した2つのポイントを踏まえる、レンジのAI予想を頼りにするなど、健全な運用をキープできるよう心掛けてみてください。

ポイント4:レート帯を分散させてポジションを持つ

スワップ投資の初心者がやりがちな失敗例として、最初から大量のポジションをまとめて保有する、という動きが見られます。

南アフリカランド円では1ロットあたり20円ほどのスワップポイントが受け取れるため、最初から50~100ロット保有して、まとまった額の付与を確定させたくなるかもしれません。

しかし、まだ南アフリカランドの値動きや、経済情勢について詳しくないうちから、同レート帯で大量のポジションをもつのは非常にリスクが高いと考えられます。

そこで初心者の方におすすめな運用としては、チャートが上昇あるいは下落した際、一定の値幅ごとに少量でポジションを持つという選択です。

この運用であれば、最初からリスクが大きすぎることもなく、また含み損に圧迫されず買い増しの機会も多く訪れるため、複利のメリットを活かしやすくなるでしょう。

2024年以降〜南アフリカランドの長期的な見通し

先に結論から述べると、南アフリカの見通しは明るい…つまりランド自体の価値も高まっていくと考えられます。

果たして南アフリカは、どういった理由で発展していくことになるのか、本節にて深掘りを進めていきたいと思います。

一時的には円高に傾く

2024年中盤以降、一時的には円高に傾く見通しです。

理由としては、以下の3点が考えられます。

- 日銀の利上げ示唆

- 大統領選挙でトランプ氏が優位であること

- 円安の過熱感への警戒ムード

特に、上がらく超低金利政策を維持してきた日本にとって、金利引き下げの影響は大きいといえるでしょう。

また、トランプ氏はドル安を推進しており、ドルが売られ相対的に円需要が高まることが考えられます。

ランド円に限った話ではありませんが、大規模な値崩れが起きることも考えられますので、上記のイベントが収まるまでは静観するのも一案です。

貿易収支の拡大

貿易は、国の経済を支える大きな要因の1つといえるでしょう。

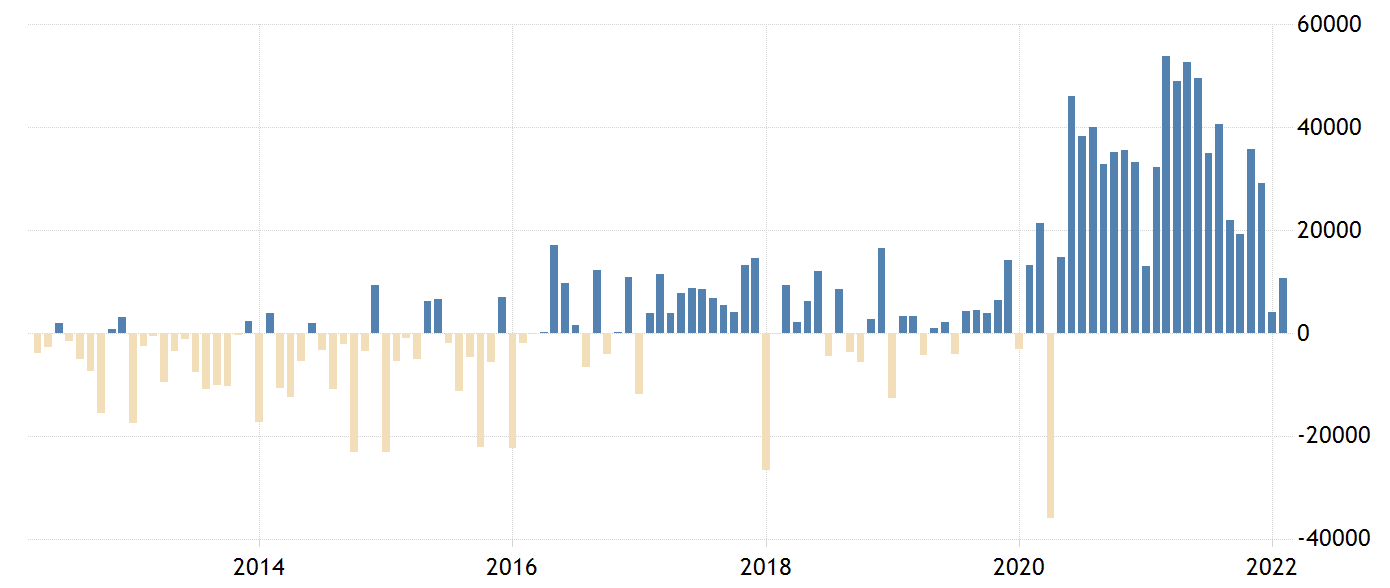

以下は、直近10年における貿易収支を表しており、南アフリカの貿易黒字が近年急速に拡大していることが確認できます。

一時的にはマイナスを計上しつつも、順調に貿易収支を伸ばしてきており、今後も続伸が期待できます。

また、メインの貿易相手となる中国も好景気に恵まれているため、南アフリカもその恩恵を被ることになるのではないでしょうか。

人口ボーナス

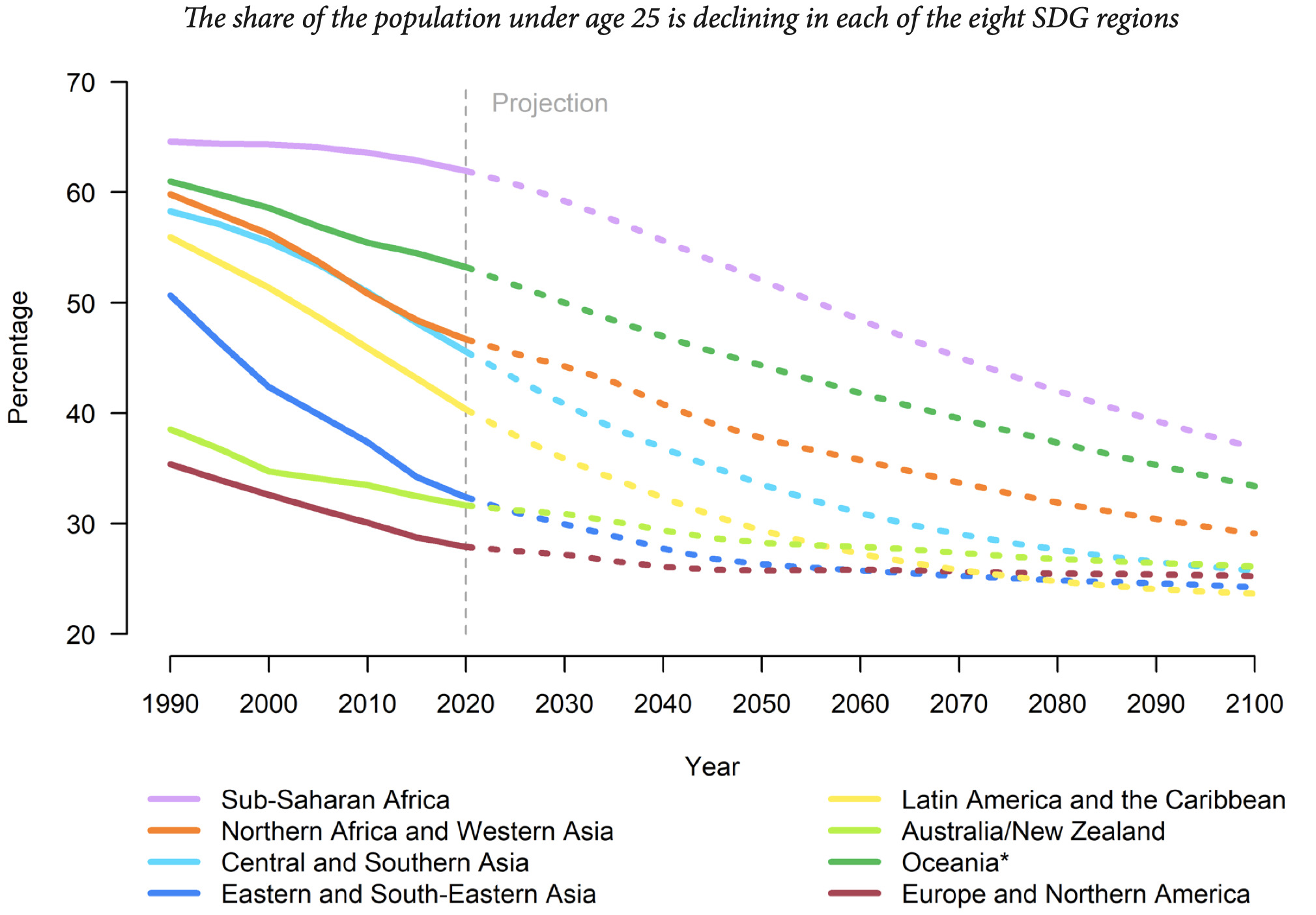

南アフリカランドの価値が高まると予想される、もっとも大きな要因は「人口ボーナス」です。

人口ボーナスとは、人口に対する労働力が豊富な状態を意味しており、10年後〜数十年後の経済を見通すにあたって、考慮しなければならないポイントの1つといえます。

また以下のグラフから分かる通り、南アフリカは人口全体が若く、25歳以下が人口の65%程です。

日本においては、差し迫る超高齢期社会が懸念視されていますが、南アフリカにおいては資源も労働力も豊富。

人口全体が若く、また働き手が多い国ほど発展が見込めるのは当然のことであり、同様に南アフリカランドの価値も高まっていくと考えられます。

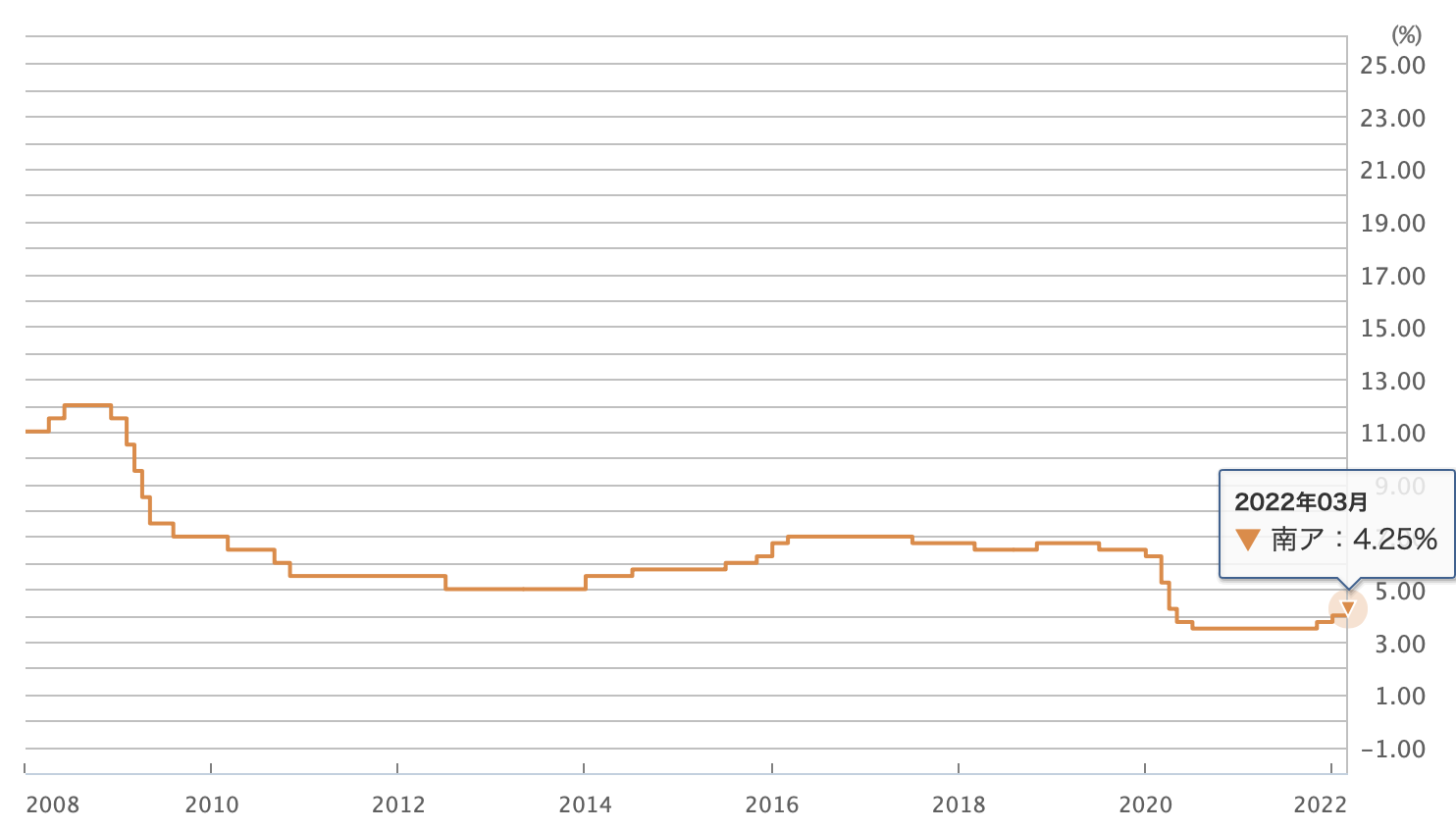

長期的には利下げ予想

南アフリカの金利は、長期的に下がっていくことが考えられます。

そのように判断できる理由が次の2点。「傾向」と「発展」です。

南アフリカのこれまでの政策金利を見てみると、年々下落傾向にあることが分かります。

とはいえ、今まで下落しているからといって、今後もそうなるだろうと判断するのは些か早計ともいえるでしょう。

次に考慮すべき点は、南アフリカの今後の発展です。

上述した通り、南アフリカは資源にも労働力にも恵まれ、今後大きく発展していくことが考えられます。

そうなると南アフリカランドの通貨価値が上がり、通貨価値が上がれば名目金利は下がる(金利平価説より)ことになるでしょう。

まとめ:南アフリカの見通しは明るいものの、過信は禁物!

本記事では、南アフリカランド円の運用について、以下のポイントを中心に解説しました。

- 2022年における南アフリカの動向について

- アフリカランド円の価格分布・売買動向

- 南アフリカの2019年〜2021年の推移

- 新興国通貨の運用における注意点

- ランド円地獄で死亡しないためのポイント

- 南アフリカの長期見通し

南アフリカの発展と、日本の衰退、この2点が大きく左右して、南アフリカランド円のチャートは長期的に上昇していくことが予想されます。

早いうちからロングポジションを積み重ねておくことで、為替差益とプラススワップを大きく稼げるでしょう。

とはいえ、世界情勢を考慮すると過信は禁物できず、掲示板やFXアプリ等を駆使して、日頃からのチェックを徹底する必要があります。

その他スワップ投資に関する注意点は、こちらの記事においても解説しておりますので、ぜひ参考にしてみてはいかがでしょうか。