[AD] 運営維持のため、一部広告リンクを設置する場合がございます(詳細)

おはようございます。大塚亮です。

2021年8月30日の相場分析です。

目次

概況

豪ドル円の8月27日終値は80.321円、前日比0.655円高と反発した。取引レンジは80.345円から79.418円。

8月12日から17日までの4営業日を連続陰線で下落して7月20日安値を割り込み、8月20日には夕刻に77.896円まで安値を切り下げたが、8月23日からはドル全面安へと流れが変わってV字反騰に入り、8月23日から25日まで日足は3営業日連続陽線で切り返し、26日に上昇一服となったが27日はパウエル米連銀議長講演後のドル安を背景に80円台を回復した。

8月6日の米7月雇用統計が予想を上回る改善だったことからドル高感が強まり8月19日未明のFOMC議事録公開からドル高が加速していたのだが、議長講演が迫る中で8月23日以降はポジション調整的なドル安へ流れが変わった。8月27日の議長講演直後はドル円が反落したものの豪ドル米ドルが0.730ドル台回復へ急伸したことで円高よりも豪ドル高が勝る形で豪ドル円も一段高となった。

注目ポイント 米連銀議長講演からのドル安、今週末の米雇用統計で継続性が試される

8月27日夜にカンザスシティー連銀主催のジャクソンホール・シンポジウムにおけるパウエル米連銀議長講演で、議長は米連銀が掲げる物価上昇と雇用回復の目標を達成しつつあり年内の量的金融緩和縮小=テーパリング開始が適切としたが、次回FOMCで決定して早々に着手するような前のめりな姿勢は示さず、量的緩和縮小が終了した後の利上げについても急がない姿勢を強調した。このため米長期債利回りは低下、為替市場はドル安、株式市場ではNYダウが反騰してナスダック総合指数が史上最高値を更新した。米長期債利回り低下によるドル安と株高によるリスクオン心理の復調が資源通貨買いを誘ったことで豪ドル米ドルは南アランド等と共に急伸した。

8月に入ってからは米連銀高官による量的緩和縮小着手に関するタカ派的発言も相次いでおり、ウォラー理事は9月3日の米8月雇用統計で就業者数が85万人を超える増加なら量的緩和縮小開始の条件を満たすとし、9月21-22日の次回FOMCで計画を決定しうるとした。

米連銀メンバーにとっては物価上昇に対する警戒感も大きいが、27日の議長講演前に発表された7月の米個人消費支出(PCE)物価指数は前年同月比4.2%で30年ぶりの伸び率となり、コア指数も3.6%で1991年3月につけた3.7%以来の高水準となった。既に米連銀の2%を持続的に超える物価上昇は達成してオーバーシュートしつつあり、雇用もパンデミック前の水準回復に近づいている事から年内の量的緩和縮小は既定路線だが、年末までずれ込むようなら為替市場もまだドル安を試す余地もあるだろう。その目安になるのが今週末の米雇用統計ということになるのだろう。

注目ポイント、今週は豪経済指標も相次ぐ

今週は豪州関連の重要経済指標の発表も相次ぐ。

特に9月1日には4-6月期のGDP発表があり、前期比は1-3月期の1.8%増から0.5%増へと減速すると見込まれている。前年同期比では1-3月の1.1%増から9.2%増へと大幅に上昇する見込みだが、昨年のコロナショックによる急激な悪化時との比較としては主要国と比較しても回復度合いが小さい印象だ。

最近の豪経済指標はロックダウンの長期化の影響もあって冴えない展開が続いている。8月31日には7月の住宅建設許可件数、9月2日には住宅ローン統計等もあるが、前月比等で減速するようだと景気回復への不調感から豪ドル売り要因となりかねないと注意したい。本来なら9月から豪中銀はテーパリング(量的金融緩和による資産購入規模の縮小)開始を予定していたがロックダウンの影響で先送りされる公算が高まっている。

今のところは全般的なドル安基調に乗じて8月20日からの上昇基調を維持しているものの、自力での上昇というよりも全体を見ての他力的な上昇にとどまっている印象もある。

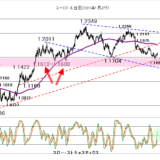

短期テクニカル分析

60分足チャートにおいては概ね3日から5日周期での騰落リズムがみられるが、豪ドル円は8月20日夕安値を起点として上昇期に入ってきた。26日朝高値でいったんピークを付けたが20日夕安値から5日目となる27日午前安値からの反騰で一段高しているため、現状は27日午前安値を新たな起点とした上昇期に入ったと思われる。高値形成期は31日午前から9月2日午前にかけての間と想定されるのでまだ一段高余地ありとみる。弱気転換は27日午前安値割れからとするが、その際は9月1日午前から3日午前にかけての間への下落を想定する。

60分足の一目均衡表では8月27日夜の一段高で遅行スパンが好転、先行スパンも上抜き返した。このため遅行スパン好転中は高値試し優先とみるが、遅行スパン悪化からは弱気転換注意とし、27日午前安値を割り込む場合はいったん下げに入るとみて遅行スパン悪化中の安値試し優先とする。

60分足の相対力指数は27日深夜の上昇で70ポイントに到達してからやや下げている。50ポイント以上を維持するうちは一段高余地ありとするが、相場が高値を更新する際に指数のピークが切り下がる弱気ダイバージェンスがみられる場合は下げ再開を疑い50ポイント割れからは30ポイント割れを目指す下落を想定する。

8月30日の売買戦略

当面は8月27日午前安値を押し目底として8月20日以降の上昇基調が継続しやすいとみる。27日午前安値割れを回避する範囲では押し目買い有利とし、高値更新からは81円に迫る上昇を想定する。81円以上は反落警戒とするが、80円台を維持しての推移なら31日も高値試しへ向かいやすいと考える。

79.75円割れからは弱気転換注意として27日午前安値79.418円試しとみる。底割れ回避から80円台回復へ進めば上昇再開と考えるが、27日午前安値を割り込んだ後は戻り売り有利の展開で79円から78.70円台を試す流れへ進みやすくなるとみる。

豪関連 今週の注目経済指標

- 8/30(月)

- 10:30 4-6月期 企業営業利益 前期比 (1-3月 2.1%)

- 8/31(火)

- 10:30 4-6月期 経常収支 (1-3月 183億豪ドル、予想 210億豪ドル)

- 10:30 7月 住宅建設許可件数 前月比 (6月 -6.7%、予想 -5.0%)

- 10:30 7月 民間部門信用 前年比 (6月 3.1%)

- 9/1(水)

- OPECプラス閣僚級会合、一帯一路サミット(~9月2日)

- 07:30 8月 AiG製造業指数 (7月 60.8)

- 10:30 4-6月期 GDP 前期比 (1-3月 1.8%、予想 0.5%)

- 10:30 4-6月期 GDP 前年同期比 (1-3月 1.1%、予想 9.2%)

- 9/2(木)

- 東方経済フォーラム(ロシア、~9月4日)

- 10:30 7月 貿易収支 (6月 104.96億豪ドル、予想 101.85億豪ドル)

- 10:30 7月 持家住宅ローン件数 前月比 (6月 -2.5%)

- 9/3(金)

- 07:30 8月 AiG建設業指数 (7月 48.7)

豪ドルの5年後見通しは?100円超えの可能性や相場分析から見る買い時とは【2022年最新】

豪ドルの5年後見通しは?100円超えの可能性や相場分析から見る買い時とは【2022年最新】