[AD] 運営維持のため、一部広告リンクを設置する場合がございます(詳細)

おはようございます。だいまんです。

2021年11月30日の相場分析です。

目次

昨日のマーケット

昨晩の海外市場は、株価や米長期金利の動向に神経質な展開も、NY株価が堅調を維持したことで、金曜日で荒れた相場の巻き戻しが優勢となった。米10年物国債利回りは、1.565%まで上昇後1.511%まで低下し、ドルの上値を抑えた。またNY株価3指数は、バイデン大統領が、「新型コロナウイルスの変異型・オミクロン株について、懸念要因だがパニックではない」、「この冬、米国で経済閉鎖やロックダウンは不要」との考えを示したことで、揃って大きく反発し、リスクオフの動きに巻き戻しが優先となった。

ドル円は、アジアの安値112.99から113.96まで一時反発、ユーロドルは1.1295まで反発後、1.1258まで下落、ポンドドルは、1.3363から1.3288まで売りに押された。

一方クロス円では、ユーロ円は127.49の安値から128.38まで反発、ポンド円も150.70から151.70、オージー円は80.66から81.42まで値を回復したが、NZD円は77.14から77.65で推移、カナダ円は、オタワで2件のオミクロン変異株感染を確認したとの報道が嫌気されて88.60から89.46で上下した。

11月30日の注目材料

- 07:05 (米) ボウマンFRB理事講演(カナダとNZ中銀主催会合)

- 08:30 (日) 10月失業率 (前回2.8% 予想2.8%)

- 08:30 (日) 10月有効求人倍率 (前回1.16 予想1.17)

- 08:50 (日) 10月鉱工業生産・速報値 [前月比] (前回-5.4% 予想1.9%)

- 08:50 (日) 10月鉱工業生産・速報値 [前年同月比] (前回-2.3% 予想-4.4%)

- 09:00 (NZ) 11月NBNZ企業信頼感指数 (前回-13.4)

- 09:00 (NZ) 11月NBNZ自社業績予想指数 (前回21.7)

- 09:30 (豪) 第3四半期経常収支 (前回205億豪ドル 予想293億豪ドル)

- 09:30 (豪) 10月住宅建設許可件数 [前月比] (前回-4.3% 予想-2.0%)

- 09:30 (豪) 10月民間住宅着工許可件数 (前回-16%)

- 09:30 (豪) 10月民間部門貸付 (前回0.6%)

- 09:30 (豪) 10月住宅ローン (前回0.6%)

- 10:00 (中) 11月国家統計局製造業PMI (前回49.2 予想49.8)

- 10:00 (中) 11月国家統計局非製造業PMI (前回52.4)

- 11:00 (豪) デベル豪中銀副総裁・パネル討論会参加

- 14:00 (日) 10月新設住宅着工戸数 [前年同月比] (前回4.3% 予想5.8%)

- 16:00 (トルコ) 第3四半期GDP [前年比] (前回21.7% 予想7.3%)

- 16:45 (仏) 10月卸売物価指数 [前月比] (前回1.7%)

- 16:45 (仏) 10月消費支出 [前月比] (前回-0.2% 予想0.0%)

- 16:45 (仏) 11月消費者物価指数・速報値 [前月比] (前回0.4% 予想0.2%)

- 16:45 (仏) 11月消費者物価指数・速報値 [前年同月比] (前回2.6% 予想2.6%)

- 16:45 (仏) 第3四半期GDP・改定値 [前期比] (前回3.0% 予想3.0%)

- 17:00 (スイス) 11月KOF景気先行指数 (前回110.7 予想109.0)

- 17:00 (スイス) 10月公的準備資産 (前回1007560.04百万CHF)

- 17:55 (独) 11月失業者数 [前月比] (前回-3.90万人 予想-2.50万人)

- 17:55 (独) 11月失業率 (前回5.4% 予想5.4%)

- 18:00 (ユーロ圏) ビルロワドガロー仏中銀総裁講演

- 18:30 (南ア) 第3四半期失業率 (前回34.4%)

- 19:00 (ユーロ圏) 11月消費者物価指数・速報値 (前回4.1% 予想4.5%)

- 19:00 (ユーロ圏) 11月消費者物価コア指数・速報値 (前回2.0% 予想2.3%)

- 21:00 (南ア) 10月貿易収支 (前回222億ランド 予想230億ランド)

- 22:00 (英) マン英MPC委員講演

- 22:30 (加) 9月月次GDP [前月比] (前回0.4% 予想0.0%)

- 22:30 (加) 9月月次GDP [前年同月比] (前回4.1% 予想3.3%)

- 22:30 (加) 第3四半期GDP [前期比年率] (前回-1.1% 予想3.2%)

- 23:00 (米) 9月住宅価格指数 [前月比] (前回1.0% 予想1.2%)

- 23:00 (米) 第3四半期住宅価格指数 [前期比] (前回4.9%)

- 23:00 (米) 9月S&P/ケース・シラー住宅価格指数 [前年同月比] (前回19.7% 予想19.4%)

- 23:00 (米) 9月S&P/ケース・シラー住宅価格指数 [前月比] (前回0.9%)

- 23:45 (米) 11月シカゴ購買部協会景気指数 (前回68.4 予想67.0)

- 00:00 (米) パウエルFRB議長、イエレン財務長官証言「コロナウイルス支援・救済・経済安全保障法について」(米上院銀行委員会)

- 00:00 (米) 11月コンファレンス・ボード消費者信頼感指数 (前回113.8 予想110.4)

- 00:30 (米) ウィリアムズNY連銀総裁・同連銀主催のイベントで冒頭挨拶

- 00:30 (米) 11月ダラス連銀サービス売上高指数 (前回19.6)

- 00:30 (米) 11月ダラス連銀サービス部門信頼感指数 (前回20.7)

- 03:00 (米) クラリダFRB副議長、メスター・クリーブランド連銀総裁「FRBの独立性を巡り討論」

- 06:45 (NZ) 10月住宅建設許可件数 [前月比] (前回-1.9%)

- 米国債償還・2年物国債(431億ドル)、5年物国債(376億ドル)、7年物国債(290億ドル)

11月30日の相場見通し

昨晩は、金曜日の大きなリスクオフの動きに巻き戻しが優勢となりました。

オミクロン変異株に関しては、不確実性が残っていますが、比較的今回は、世界的に対応が早く、あまり大きな懸念とならないと見ています。リスクオフの動きを追いかけるのは避けておきましょう。

本日の経済指標としては、日本の10月失業率・有効求人倍率と鉱工業生産・速報値、10月新設住宅着工戸数、NZ11月NBNZ企業信頼感・社業績予想指数、豪第3四半期経常収支、10月住宅建設許可件数と民間部門貸付・住宅ローン、中国の11月国家統計局製造業・非製造業PMI、仏10月卸売物価指数・消費支出、11月消費者物価指数・速報値と第3四半期GDP・改定値、スイス11月KOF景気先行指数、独11月失業者数・失業率、ユーロ圏11月消費者物価指数・速報値、加9月月次・第3四半期GDP、米国では、9月と第3四半期住宅価格指数、9月S&P/ケース・シラー住宅価格指数、11月シカゴ購買部協会景気指数とコンファレンス・ボードの消費者信頼感指数、11月ダラス連銀サービス売上高指数・信頼感指数、NZ10月住宅建設許可件数などが発表されます。

材料が多く注意が必要ですが、豪NZ加の指標は結果次第、中国のPMIは、引き続き弱い結果が見えた場合、リスクオフの動きにつながり易いでしょう。また、ユーロ圏では消費者物価指数が焦点となりますが、原油価格の落ち着きから一定の落ち着きが見えた場合、安心感につながるか注目ですが、そうなると早期の引き締めの必要性が低下することで、ユーロの一時的な売り材料となるか注意です。

一方米国では、住宅関連の指標やセンチメント指標の結果次第ですが、総じて強弱が入り混じるなら、影響は限られそうです。

また要人発言の機会も多いですが、特にパウエルFRB議長とイエレン財務長官の議会証言に注目です。ただ、内容的には、「コロナウイルス支援・救済・経済安全保障法について」となっています。具体的な金融政策に関連する発言があるかは不透明です。その場合、影響は限定されそうです。

その他、本日は月末で、月末の調整的なフローが出易く、東京仲値やロンドン・フィキシングの動向には、最大の注目を払って対応しましょう。

11月30日のデイ・トレード戦略

本日のデイトレード戦略です。

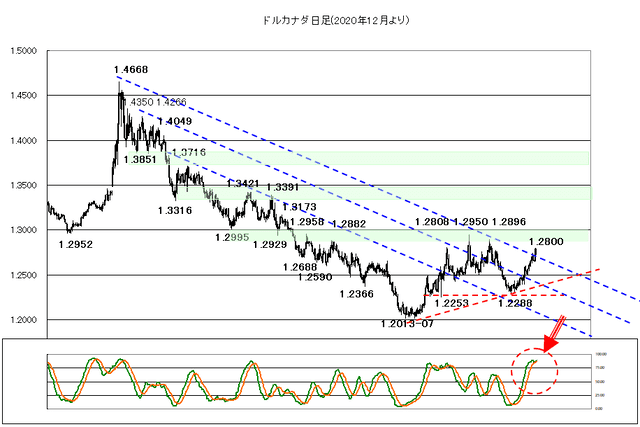

ドルカナダ

- 予想レンジ:1.2680~1.2780

- 基本戦略: 押し目買い

- 予想時間:08:20 予想時レート:1.2737

反発が1.2950や1.2896でダブル・トップ的にCapされて、下落が1.2288まで拡大も、現状はこれを維持して反発している。ただ、スロー・ストキャスティクスが、反転上昇も高値圏にあって不透明だが、日足の雲やレジスタンスの上抜けが実現していることは注意で、更に上値をトライできるか注目したい。

上値は、1.2800の直近高値を越えると1.2826-48の戻り高値圏が視野となるが、上抜けは不透明。あくまで1.2896や1.2950-58のダブル・トップ的な上髭を超えて、それ以前の安値となる1.2995、1.3040、1.3092-1.3138が視野となる。更に1.3173-78の戻り高値を超えて、1.3300のサイコロジカルが視野となるが、売りが出易い。あくまで1.3391や1.3421の戻り高値を超えて、下落トレンドは終了する見通し。

一方下値は、1.2628-45の戻り安値で雲の上限と絡む位置、1.2541-85の基準線、1.2470-93の雲も下限やサポートの位置の維持で堅調だが、維持出来ない場合、1.2328-87の戻り安値圏まで視野となるが、下方ブレイクは不透明も、1.2300や1.2288の直近安値を割れると、1.2252-72から1.2204の窓まで視野となるが、こういった位置は一種のネックラインとなっており、一旦買いが入り易い。ただし、維持出来ない場合、1.2130-88,1.2030-80ゾーンなども視野となるが、不透明な位置で、維持できると更に突っ込み売りは出来ないが、1.2007-13のダブル・ボトムをしっかりと割り込むと月足のフィボナッチ・リトレースメント(0.9059~1.4690)の50%となる1.1875、サイコロジカル的に強い1.15まで視野となる。

デイの戦略としては、上値追いは出来ず、押し目を待って買い狙い。早期には、1.2780が抑えると売っても、ストップは1.28越え。ターゲットは、1.2720前後の維持では利食いで、割れても60分足のサポートとなる1.2680-00ゾーンへの調整でしっかりと利食いから買い狙い。このストップは1.2641割れ。ただ、ターゲットは、現状の高値1.28を前に上げ渋りでは、しっかりと利食っておきたい。

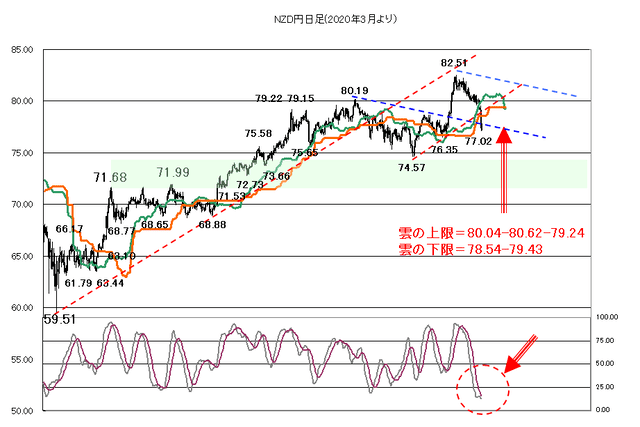

NZドル円

- 予想レンジ:77.35~78.40

- 基本戦略: 押し目買いから戻り売り

- 予想時間:08:42 予想時レート: 77.75

下値を74.57や76.64で維持して、反発が82.51まで拡大もこの位置が抑えて、77.02まで再調整。スロー・ストキャスティクスは、既に売られ過ぎ圏に突入しているが、再下落気味で、未だ下値拡大リスクが残ることは注意しておきたい。

上値は、78.55の雲の下限が抑えると弱く、超えても78.80の転換線、78.89-07の窓の上限、79.55の基準線、80.12-18の雲の上限では売りが出易い。超えて80.57-81.35、81.89-82.22の戻り高値が視野となるがレジスタンスが有効で、あくまで82.51を越えて月足からは82.75-83.00、83.80-90の月足のリバースH&Sのネックラインが視野となるが、売りが出易い。84.90の戻り高値を越えて、87.20-88、89.26,91.02などが視野となるが、92.40や94.03の戻り高値を前に、上抜けは不透明となる。

一方下値は、77.02の維持では良いが、割れると76.67-94の戻り安値圏まで視野となるが、維持では不透明も、76.34-44を割れると75.50-76.08ゾーン、74.96の戻り安値まで視野となるが、維持では更に突っ込み売りは出来ないが、74.57の直近安値を維持出来ずに、74.13や73.66の安値まで割れると73.20-27、72.82-85ゾーンまでターゲットとなる。こういった位置は一旦維持される可能性はあるが、72.73まで割れると72.26、71.68-86ゾーン、71.49-53の日足の窓の上限まで割れると相場が崩れ気味となり、窓の下限となる70.48-52、69.71-70.00、69.37-45の戻り安値圏まで視野となるが維持では更に突っ込み売りは出来ない。リスクは68.88や68.65の安値、下限レンジ最安値となる68.21を割れるケースで、その場合下落が加速するリスクが高まり、67.53の戻り安値、66.32-66.59の戻り安値圏なども視野となるが、長期のサポートが控える。更に割れても過去の揉み合いレンジとなる63.10-66.17ゾーンなどは底堅い位置となりそう。このリスクは61.79割れとなる。

従ってデイの戦略としては、突っ込み売りは出来ずに、早期は77.02の維持では押し目を買っても、ターゲットは、77.79-10のCapでは利食いで、超える動きから78.50方向まで売り上がって、ストップは79.20越え。この売りのターゲットは、77.50の60分足のサポート維持では、しっかりと利食いたい。

豪ドルの5年後見通しは?100円超えの可能性や相場分析から見る買い時とは【2022年最新】

豪ドルの5年後見通しは?100円超えの可能性や相場分析から見る買い時とは【2022年最新】