[AD] 運営維持のため、一部広告リンクを設置する場合がございます(詳細)

豪ドル円の8月13日終値は80.767円、前日比0.250円安と続落した。取引レンジはは81.109円から80.748円。

8月11日夜に米7月コアCPI上昇率が前月から鈍化したことをきっかけにドル安豪ドル高となり豪ドル円は81.574円まで上昇して8月3日夜安値80.152円以降の高値を更新したが、豪ドル米ドルの上昇は続かなかったために豪ドル円もジリ安の推移となり12日深夜には81円割れまで続落した。その後は81円を挟んだ揉み合いでの推移が続いたが、8月13日夜は米ミシガン大消費者信頼感指数が予想外に悪化したことでドル円が急落、豪ドル米ドルは反騰したものの豪ドル円は円高に押し切られる形で14日早朝の取引最終でこの日の安値となる80.748円まで下落した。

8月14日早朝時点では8月12日昼安値80.709円割れには至らずにいるものの底割れに余裕がなくなっている。

目次

注目ポイント 豪ドル米ドルと豪ドル円のボックス型持ち合い

豪ドル米ドルは2月25日た高値0.80067ドルで昨年3月底以降の最高値を付けたが5月10日への上昇では高値更新へ進めず、6月17日への下落で4月1日安値を割り込んだために2月25日高値からの下落は二段下げ型に発展した。7月21日安値0.72893ドル以降は下げ渋っているものの0.740ドルを超えるところは戻り売りにつかまり0730ドル台序盤では買い支えられてほぼ横ばいの持ち合いにつかまっている。

昨年3月からの大上昇はアフターコロナの復興期待と世界的な金融緩和を背景とした投機通貨買いであり、NYダウを先頭とした株高に引っ張られてユーロやポンドが買われ、原油等の国際商品が大上昇したことも重なって資源通貨としての豪ドルも南アランド等と共に大上昇してきた。しかし年明け以降は徐々に投機通貨の上昇力にもばらつきが目立ち始め、ユーロドルは1月6日と5月25日のダブル天井型となり、ポンドドルは6月1日高値から下落に転じ、豪ドル米ドルは5月上昇では戻り高値を切り下げての二段下げ型での下落となった。

世界的な景気回復による量的金融緩和政策縮小への動きが徐々に投機通貨への強気ポジションを委縮させていること、デルタ株による世界的な感染拡大が再び深刻化してきたことによる景気回復の腰折れへの不安心理、米連銀によるテーパリングへ向けた動きによるドル高感が豪ドル米ドルを圧迫してきている。一方ではドル円が4月23日から上昇してきたことが豪ドル円には下支えとなり5月の上昇時は2月及び3月高値を超えて昨年3月底以降の最高値を更新したのだが、6月以降は豪ドル米ドルの下落への同調が優先されて7月20日に79.833円まで失速、その後は豪ドル米ドルの持ち合いに合わせて豪ドル円も81円台中盤では戻り売りにつかまりつつ80円台を維持する持ち合いでの推移につかまっている。

豪ドル米ドル及び豪ドル円が現状の持ち合いから上放れて騰勢を回復してゆくには株高の継続と共に感染拡大による景気減速を回避してゆく楽観見通しによる押し上げ、世界的な量的金融緩和縮小が先送りされて資源通貨への強気感が持ち直すことが必要と思われる。

注目情勢 オーストラリアの感染拡大

オーストラリア東南部のニューサウスウェールズ(NSW)州政府は7月28日に7月30日を期限としていたロックダウン(自宅待機命令)について4週間の期間延長を発表した。これによりシドニー大都市圏、セントラルコースト、ブルーマウンテン、ウーロンゴン、シェルハーバーの地域においては8月28日まで必要不可欠な場合を除き原則として自宅待機が義務付けられる。

シドニーと周辺地域は6月26日夜から当初は7月9日までの2週間の予定でロックダウンに入ったが、その後に延長が続いている。ビクトリア州のメルボルンのロックダウンも8月12日に終了予定だったが8月11日に8月19日までの延長が決まっている。

オーストラリアの新型コロナウイルス感染者累計は8月15日時点で3万8658人、死者は953人。昨年6月30日の第二波ピーク時での感染者増は721人、その後は10人前後や一桁等に落ち着いていたが、変異株により6月末から増加に転じ、7月14日に100人超え、8月13日に414人増、8月14日には490人増と拡大している。

豪経済指標の悪化

8月19日には豪7月雇用統計の発表があるが、8月に入ってからの豪経済指標は軒並み低調だ。

8月2日発表のAiGの豪7月製造業PMIは60.8で6月の63.2から悪化。ANZの求人広告も7月は前月比0.5%減で6月の1.5%増から悪化した。

8月3日発表の6月住宅ローン残も前月比2.5%減で5月の1.9%増から悪化。豪統計局による6月の小売売上高も前月比1.8%減で5月の0.4%増から悪化している。

8月10日発表のNAB7月企業信頼感指数はマイナス8で6月の11から悪化。豪統計局による6月建築許可件数は前月比6.7%減で5月の7.6%減からマイナスが続いた。

8月11日に発表されたウェストパックの8月消費者信頼感指数は前月比4.4%減で7月の1.5%増から悪化した。

感染拡大とロックダウンの延長入りにより暫くは豪経済指標もさえない状況が続きやすい。豪中銀は7月の理事会で量的金融緩和による債券購入規模を従来の週50億豪ドルから9月以降は40億豪ドルへ減額するとしたが、8月3日の理事会でもその方針を継続したものの、今後の状況によっては柔軟に対処するとしている。豪4-6月期CPIは前年同期比で3.8%上昇となり1-3月期の1.1%上昇から加速しているので物価面を見れば量的緩和縮小に入ってもよい状況だが、年後半へ豪景気が減速する懸念から量的緩和縮小開始の延期もあるところだ。そのあたりはロックダウン情勢とともに米連銀の量的緩和縮小開始議論が進んできたこととの対比も意識されて豪ドルにはやや圧迫感をもたらせている。

短期テクニカル分析

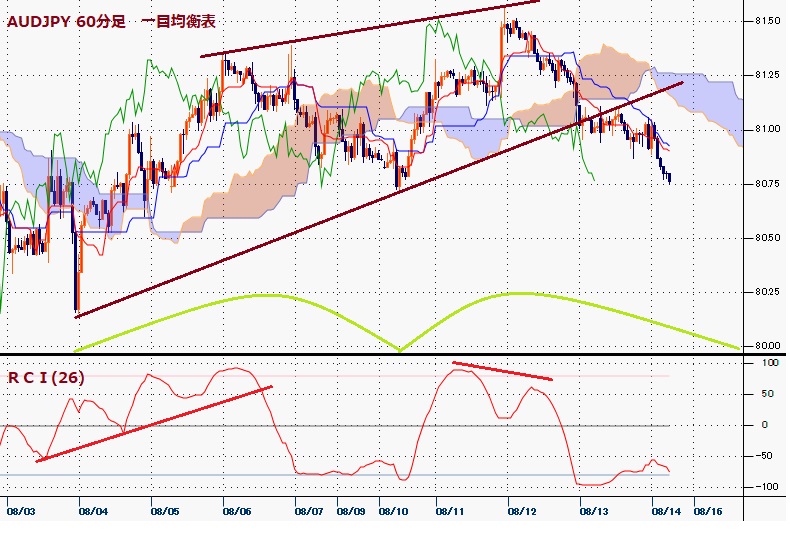

60分足チャートにおいては概ね3日から5日周期での騰落リズムがみられる。

豪ドル円は8月10日昼安値を起点として上昇したが、11日夜高値で目先のピークを付けて下落期に入っている。当面の安値形成期は現状から17日夜にかけての間と考えられるのでまだ一段安余地の残るところとみるが、8月13日朝高値81.109円を超える場合は目先の底を付けて戻しに入るとみて16日夜から18日夜にかけての間へ高値試しへ進みやすくなると思われる。

60分足の一目均衡表では8月12日夜の下落で遅行スパンが実線を割り込んで悪化し、先行スパンからも転落したが、その後も揃って悪化が続いている。強気転換にはまず26本基準線を上抜き、遅行スパン好転から先行スパンへ潜り込む上昇が必要と思われる。先行スパンからの転落中は戻り売り有利の展開とし、遅行スパンが実線を上抜き返すところからは上昇再開の可能性ありと注意、先行スパンへ潜り込むところからは上昇再開の可能性を優先して押し目買い有利の展開へ進むとみる。

本日の売買戦略

8月11日夜高値からの下落基調はまだ続きやすい状況とみて、8月13日朝高値81.109円を超えないうちは80.50円前後を試すとみる。80.60円以下は短期的な戻りを入れやすいとみるが、81円以下での推移にとどまれば16日夜から17日早朝にかけて一段安しやすいとみる。

80.90円から81.10円までは戻り売りゾーンとみるが、81.109円を超えるところからは押し目買い有利の展開に入るとみて81.20円から81.30円にかけてのゾーンを試すとみる。またその後に反落しても81円割れを買い戻される動きなら8月11日夜高値81.574円をもう一度試しに向かういやすくなるとみる。

今晩の注目材料

21:30 8月ニューヨーク連銀製造業景況指数 (7月 43.0、予想 29.0)

今週の主な豪関連経済指標発表予定

8/17(火)

10:30 (豪) 豪中銀、金融政策会合議事要旨

8/18(水)

09:30 (豪) 7月 ウエストパック景気先行指数 前月比 (6月 -0.07%)

10:30 (豪) 4-6月期賃金コスト指数 前期比 (1-3月 1.5%)

11:00 (NZ) ニュージーランド中銀 政策金利 (現行 0.25%、予想 0.50%)

8/19(木)

10:30 (豪) 7月 新規雇用者数 (6月 2.91万人、予想 -5.00万人)

10:30 (豪) 7月 失業率 (6月 4.9%、予想 5.0%)

豪ドルの5年後見通しは?100円超えの可能性や相場分析から見る買い時とは【2022年最新】

豪ドルの5年後見通しは?100円超えの可能性や相場分析から見る買い時とは【2022年最新】