[AD] 運営維持のため、一部広告リンクを設置する場合がございます(詳細)

こんにちは。YEN蔵です。

今週の為替相場振り返りです。

目次

今週(5月10日週)の振り返り

ここまで株高の推進力になっていた米国の超強力金融緩和が、そろそろ終わりに近づきつつあるのではないかとの懸念が今週の市場で株の大幅安を招きました。

12日に発表された米国のCPI(消費者物価指数)は前月比0.8%(予想0.2%、前月0.6%)前年比4.2%(予想の3.6%、前月2.6%)と非常に強い数字となりました。

変動の激しいエネルギー、食品を除いたコア指数も前月比0.9%(予想の0.3%、前月0.3%)、前年比3%(予想2.3%、前月1.6%)となりました。

この数字を受けて長期金利の市場となる米10年債利回りは1.61%から1.7%と4月前半のレベルまで上昇しました。

長期金利の上昇を受けてドルは上昇、株価は急落しました。ダウは10日に35091.56ドルから13日に33555.22ドルまで下落し日経平均は10日の29685.1円から13日に27385.03円まで下落しました。

ドル円も109.78付近まで上昇しましたが、米10年債利回りが1.65%付近に低下すると109.40付近で推移しています。

注目ポイント

昨年のコロナ感染拡大以来、先進国の中央銀行は政策金利をおおむねゼロ付近まで低下させ、自国の国債を買い入れる量的緩和行って経済を支えてきました。

ここにきて感染の一服、経済の回復の兆しを受けて超緩和策の修正を行うのではないかとの思惑が市場に広がり始めました。

特にワクチンの接種が進む米国では緩和縮小をするのではとの予想が広がってきた中で、今週発表されたCPIは注目が集まっていました。

そのため予想を大きく上回るCPIの数字で株安とドル高が強まりました。

市場はFRBが秋までにティーパーリング(債券買い入れの縮小)を行い、利上げ時期も2022年に早まるのではないかと予想しだしたことで、債券利回り上昇、ドル高、株安の流れが加速しました。

一方でFRBの当局者は物価の上昇は一時的で、しっかり経済が回復するまでは超緩和策を継続するという発言で市場を牽制する動きもあります。

FRBの当局者の発言はまちまちですが、物価の上昇よりも雇用の回復を重視するために、物価の一時的な上昇には目をつぶって緩和縮小には慎重に対処するというスタンスが主流になっています。

ただ4月の雇用統計で雇用者数の伸びが鈍化したのは、手厚い失業給付のおかげで職探しをしている人たちが安い賃金の職に就きたがらないことが原因との分析もあり、求人数は過去最高に増えていることから雇用の回復はかなり進展しているとの意見もあります。

それらを受けて特に株式市場が大きく反応して株価の下落が加速しました。

債券市場のほうは米10年債利回りが1.7%付近で落ちつき、依然として1.5~1.78%のレンジの中に納まっていることから、株価もドル一旦ここら辺のレンジで落ち着くのではないかと予想しています。

豪ドル円に注目

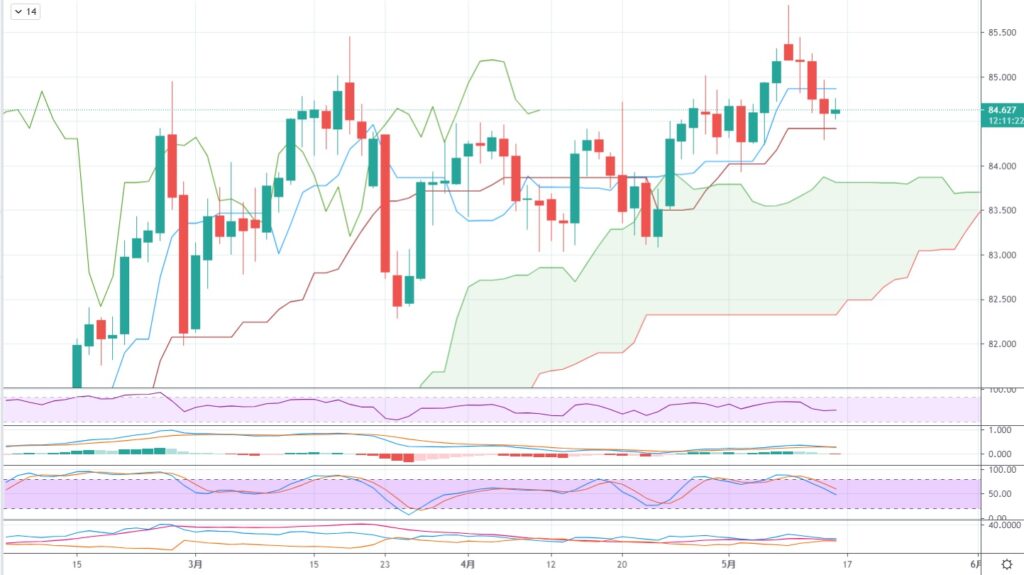

豪ドル円は5月10日に85.80付近まで上昇しましたが、その後は下落が続き84.30付近に下落しています。

ここまでの動きを見ると2月中旬に82円を上抜けして上昇が加速し、その後は82円台が中期的なサポートとして機能していました。

3月18日に85.45,5月10日に85.80と2度、85円を上抜けしましたが、85円台は依然として重要なレジスタンスになっています。

85円台は2018年2月以来で、84.80~85円付近が上抜けできずその後は下落した重要なレベルです。

85円台がしっかりサポートされれば下落前の高値90円付近への上昇も期待できます。

ただ短期的には85円からの下落トレンドになっており、84円付近に位置する一目均衡表の雲の上限がサポートとして意識されます。

ここがサポートされれば84~86のレンジ、下抜けする場合は一目均衡表の雲の下限の82.50付近への下落を予想します。

チャートは豪ドル円 日足、一目均衡表、RSI、MACD、スローストキャスティックス、DMIです。

豪ドルの5年後見通しは?100円超えの可能性や相場分析から見る買い時とは【2022年最新】

豪ドルの5年後見通しは?100円超えの可能性や相場分析から見る買い時とは【2022年最新】